Банкротство с военной ипотекой

Что делать семье бывшего военного, оказавшейся в этой непростой ситуации? Выход есть. Заемщику следует пройти процедуру банкротства с ипотекой. Она является стандартной и мало чем отличается от обычного банкротства. Единственный нюанс – ипотечная квартира будет реализована с торгов. Поэтому нужно определиться, что приоритетнее. Добиваться реструктуризации долгов, но остаться с квартирой, или погасить ссуду за счет реализации жилья.

Выбор нелегкий, но необходимо действовать как можно скорее. Нужно учитывать, что с каждым днем просрочки задолженность становится все больше за счет набегающих штрафов и пени.

Для того чтобы разобраться во всех деталях и действовать максимально эффективно, стоит обратиться к специалистам по банкротству с ипотекой. Они подготовят индивидуальный план на основе анализа конкретной ситуации.

У нас есть специальное предложение для военной ипотеки: скидки на банкротство под ключ москва от 50 до 90% (зависит от стоимости квартиры). Также рекомендуем ознакомиться со статьей “Долги по ипотеке. Что делать если банк подает в суд?”.

Хочу избавиться от долгов по ипотеке

Что происходит с ипотекой после окончания службы?

Нужно учитывать, что сохранение всех накоплений возможно лишь при льготном увольнении. Оно происходит при следующих обстоятельствах:

- Выслуга 20 и более лет;

- Если непрерывный стаж достиг или превысил 10 лет, льготное увольнение возможно при достижении максимального возраста для ВС РФ, при увольнении по результатам организационно-штатных мероприятий (ОШМ), а также по семейным обстоятельствам;

- По состоянию здоровья, но только если стаж больше 10-ти лет. Имеются в виду болезни, с которыми несение службы становится невозможным;

- Смерть военного или получение статуса пропавшего без вести.

В некоторых случаях контрактник получает не только возможность свободного увольнения, но также право доп. выплат по военной ипотеке при увольнении. Например, при достижении стажа в размере 10 и больше лет военнослужащий получает компенсацию за все недостающие до 20-летнего стажа года — но только в том случае, если увольнение происходит по уважительным причинам.

Если говорить о дальнейшей судьбе накоплений схематично, то можно разделить сохранение средств по главному признаку — были ли освоены деньги до увольнения или же контрактник еще не успел их вложить в недвижимость

Также очень важно, уволился ли военнослужащий по льготным основаниям или же нет. Представим эти данные в виде таблицы:

| Срок выслуги | Были ли освоены деньги | Право распоряжения имуществом и дальнейшая судьба ипотеки |

|---|---|---|

| Меньше 10-ти лет | Контрактник успел вложить деньги в недвижимость до увольнения | Все денежные средства, уже уплаченные государством за ипотеку, придется возместить в течение десяти лет с момента увольнения. Оставшуюся задолженность перед банком нужно погашать самостоятельно |

| От 10-ти до 20-ти лет | Все сохраняется — и накопления, и льготная процентная ставка. Но вот оставшуюся задолженность перед банком придется погашать без помощи государства. Появляется право на дополнительные выплаты, компенсирующие недостающие до 20-летней выслуги года | |

| 20 лет и более | Ничего возвращать не нужно. Накопления можно использовать только целевым способом, т. е. на погашение задолженности перед банком. Если их не хватает, остаток остается за заемщиком. Ипотека перестает быть военной, поэтому возможно изменение процентной ставки. | |

| Меньше 10-ти лет | Контрактник не успел освоить накопления | Все накопления участника НИС изымаются |

| От 10-ти до 20-ти лет | Все полученные по программе деньги могут быть потрачены на приобретение жилья или же на другие цели, но только при льготном увольнении . В таком случае у него также будет право на дополнительные выплаты, компенсирующие недостающие до 20-летней выслуги года. Если же увольнение произошло не по льготным основаниям, все накопления сгорают . | |

| 20 лет и более | Использовать можно как угодно — либо на недвижимость, либо просто снять их посредством подачи рапорта и далее потратить на любые цели |

Суть военной ипотеки после покупки жилья

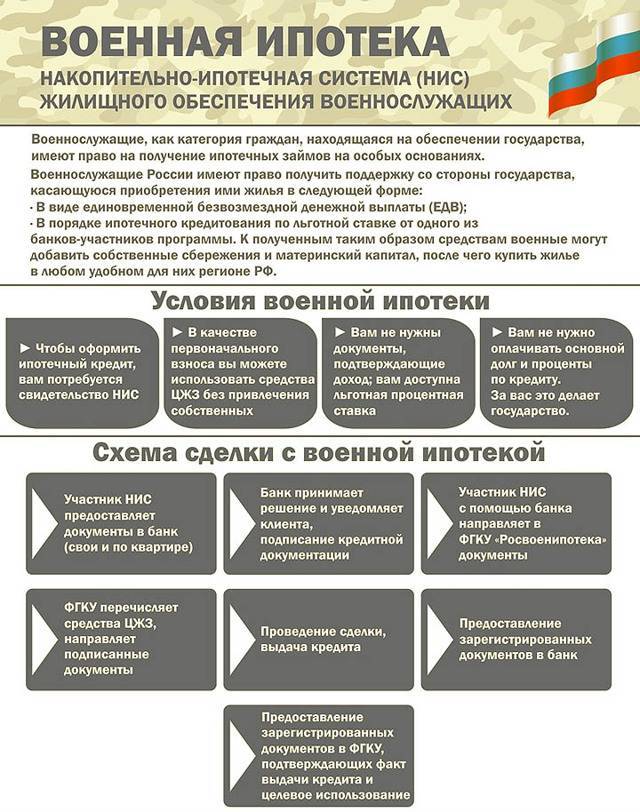

Как уже было сказано, после оформления военной ипотеки, ФГКУ «Росвоенипотека» ежемесячно перечисляет финансовые средства в установленном размере в счет погашения задолженности перед банковской организацией в случае, если в покупке были задействованы кредитные средства. Это происходит до тех пор, пока долг не будет погашен полностью или Защитник Отечества не будет уволен из Вооруженных сил РФ. Суть военной ипотеки заключается в том, что:

- При увольнении из ВС РФ по достижении 20-летней выслуги или предельного срока пребывания на военной службе, все выплаченные финансовые средства НИС переходят к Защитнику Отечества на безвозмездной основе, то есть возвращать их государству не нужно.

- Если контракт был прерван по личной инициативе или произошло увольнение по службе не на льготных основаниях, то Защитник Отечества обязан вернуть государству все средства, перечисленные на ИНС за период нахождения в НИС. Также с этого момента с государства снимаются обязательства по оплате ипотечного кредита за военнослужащего.

Во втором случае возникает сложная финансовая ситуация, так как у бывшего военнослужащего появляется необходимость самостоятельно оплачивать и кредит, оформленный в банке, и отдавать финансовые средства ФГКУ «Росвоенипотека».

Важные юридические условия

Основные минусы в оформлении военной ипотеки

Вместе с другими программами поддержки населения, «Военная ипотека» также имеет определённый недостатки:

- Долгий процесс оформления ипотеки, сопровождаемый продолжительными согласованиями между ведомствами. Как правило, военнослужащий может потратить на все более одного месяца.

- Накопления, которые выделяет федеральный бюджет, не индексируются с 2016 года. Притом, экономика находится в нестабильном положении, поэтому не стоит рассчитывать на изменение ситуации в лучшую сторону.

- Каждый военнослужащий несёт вероятность потери приобретенного имущества в случаях, когда его уволили из рядов Вооруженных Сил РФ. Причина может быть не уважительная. При этом учитывается период службы. Он должен составлять не менее 10 лет. В противном случае, при нарушении оплаты по ипотечному кредиту банк имеет право забрать объект недвижимости в счёт взыскания задолженности.

- Небольшой размер ипотеки. В большом городе удастся приобрести квартиру небольшой площади, это не подойдет для больших семей.

- Нельзя поделить квартиру между мужем и женой при разводе. Супруга, не относящаяся к числу служивых в рядах ВС РФ, не вправе рассчитывать на долю приобретенной квартиры. По закону, выплаты целевого назначения не являются нажитым в браке имуществом, поэтому разделу не подлежат.

- Процент по военной ипотеке близок к значению переплаты в отношении жилищных кредитов, приобретаемых категориями граждан, не относящихся к военнослужащим. Дело в том, что сбережения с расчетного счета НИС допускается перевести в счёт вступительного взноса и возмещения текущей задолженности.

Сколько дает государство и что можно купить за эти деньги

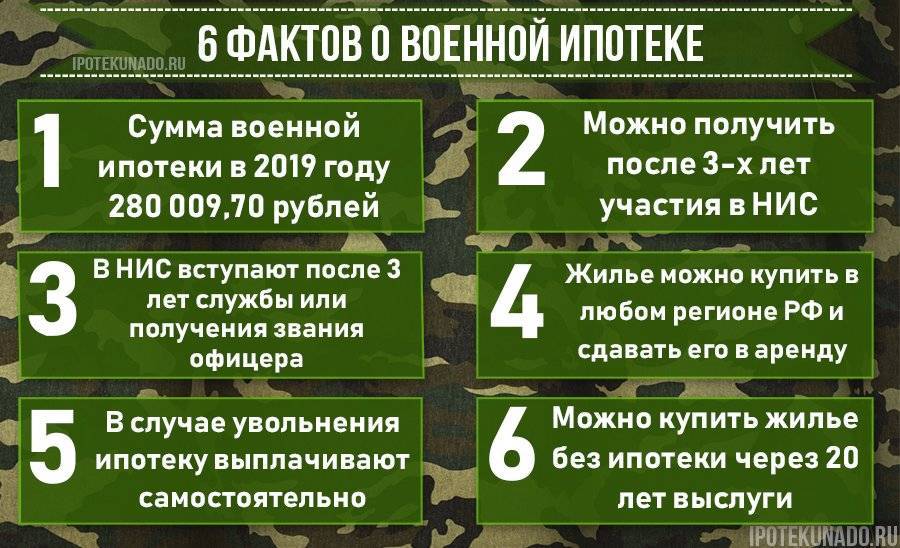

Каждый год государство зачисляет на именные накопительные счета участников НИС накопительные взносы. Их перечисляют из федерального бюджета, причем перечисляются они раз в месяц по 1/12 от суммы годового платежа. Суммы существенные – начав в 2005 году с 37 тысяч рублей, сейчас военная ипотека дошла до 288,4 тысяч рублей в год.

На графике видно, как росла сумма платежей:

Однако взносы от государства – не единственная часть ипотечных накоплений для военнослужащих. Также средства могут формироваться и за счет доходов от инвестирования уже имеющихся накоплений, и других не запрещенных источников.

ФГКУ «Росвоенипотека» размещает временно свободные средства в управляющих компаниях, поэтому с 2010 года суммы взносов увеличиваются на определенный процент каждый год. Стоит учитывать, что реальная сумма увеличения взносов будет чуть меньше, чем заявленная доходность по этим средствам – часть дохода забирает себе управляющая компания.

Процент доходности за последние 10 лет был таким:

То есть, деньги не лежат «мертвым грузом» на счетах, а работают – и в некоторые годы даже приносят доход выше инфляции. Учитывая, что сумма взноса увеличивается каждый год на величину инфляции, за каждым военнослужащим собираются достаточно серьезные накопления, которых через несколько лет может хватить на покупку жилья даже без использования ипотеки (правда, в не очень большом городе).

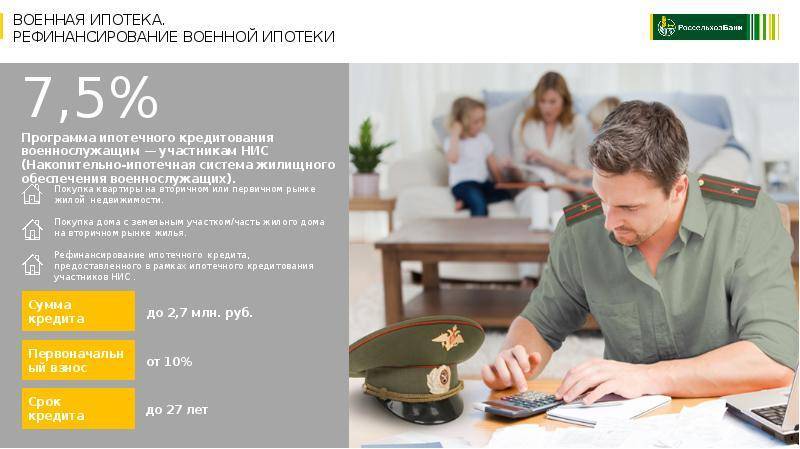

Что касается ограничений по целевому жилищному займу, то они такие:

- оформить военную ипотеку можно только в банке, который с ней работает (таких большинство среди крупных банков);

- купить можно квартиру в новостройке (в том числе по ДДУ – на этапе строительства), на вторичном рынке и даже участок с домом. Можно рефинансировать оформленный ранее ипотечный кредит;

- сумма кредита зависит от того, сколько накопилось у заемщика на счете, сколько он вносит собственных средств и какой первоначальный взнос требует банк. Максимум сейчас – 3 141 000 рублей в Сбербанке, 3 300 000 рублей в Россельхозбанке, 3 790 000 рублей в Промсвязьбанке (это под 5,85% годовых, а по обычной программе – 3 286 000 рублей).

Конкретные условия кредитования устанавливают уже сами банки. Везде требуется, чтобы первоначальный взнос был не менее 10-20% от суммы ипотечного кредита (хотя за каждым заемщиком уже накопилось минимум 3 ежегодных взноса), срок кредитования – до 25 лет (но не более, чем до достижения предельного возраста нахождения на службе). А по процентным ставкам все почти одинаково – это диапазон от 7,5 до 8,5%.

Правда, Промсвязьбанк каким-то образом может выдавать военную ипотеку под 5,85% годовых – по такой же ставке он выдает льготную ипотеку по госпрограмме-2020. Но закончится такое предложение уже 1 декабря.

Увольнение и другие подводные камни

С увольнением из рядов силовых служб и военной ипотекой связано 2 вопроса:

- что полагается тем, кто не брал военную ипотеку?

- что делать тем, кто уже взял военную ипотеку, но не успел выплатить ее до конца?

По первому вопросу все достаточно интересно, хоть взносы на НИС и считаются собственностью государства, при некоторых обстоятельствах военнослужащий может их получить на руки. Это такие условия:

- если выслуга лет составила 20 лет и больше, в том числе по льготному исчислению;

- если военнослужащего с выслугой от 10 до 20 лет уволили из рядов ВС по состоянию здоровья, достижению предельного возраста, по сокращению и семейным обстоятельствам;

- если военнослужащего с любой выслугой признали непригодным к службе;

- если военнослужащий умер или погиб.

То есть, по достижении 20 лет выслуги военнослужащий так и не воспользовался правом на военную ипотеку, он может получить все накопленные за ним деньги на руки – и при этом продолжать служить.

Но для тех, кого увольняют раньше этого срока, есть еще одна интересная возможность – получение дополняющих средств. То есть, если военного с выслугой в 11 лет признали ограниченно годным к службе по состоянию здоровья и уволили, то он получит все свои взносы не только за 11 лет, но и за те 9 лет, которые он не дослужил до 20 лет. Но перечень таких льготников чуть меньше.

Однако по второму вопросу все не так просто: если военнослужащий был уволен со службы, государство перестанет гасить за него военную ипотеку. Но остается вопрос – что делать с теми деньгами, которые уже уплачены? Здесь есть 2 варианта:

- если военнослужащего уволили по достижении выслуги в 20 лет и более, или при выслуге более 10 лет по состоянию здоровья, возрасту или сокращению – то возвращать государству первоначальный взнос и все уплаченные ранее суммы не придется. А погасить остаток долга можно будет теми деньгами, которые остались на счету в НИС, дополняющими выплатами, а если этого уже нет – то за свой счет;

- если военнослужащий не стал подписывать новый контракт, или его уволили за нарушение, а его выслуга меньше 20 лет – все, что перечислило за него государство, придется ему вернуть. Если он не сможет этого сделать – банк или «Росвоенипотека» обращают взыскание на жилье такого заемщика, и продают его с торгов. Если вырученной суммы не хватает, то бывший военный остается должником.

Это один из главных минусов программы военной ипотеки – никто не знает, сколько будет служить и когда ему надоест военная служба. Многим приходится ради жилья продолжать служить, даже если эта работа не приносит никакого удовлетворения – иначе придется продавать залоговое жилье и переселяться практически «на улицу».

Есть у военной ипотеки и другие подводные камни:

- в крупных городах практически невозможно купить жилье за те деньги, которые готов предоставить банк. Разве что очень небольшую квартиру в старом доме – но при этом «Росвоенипотека» не согласует покупку жилья в аварийном доме или в доме с деревянными перекрытиями;

- сертификат действует 6 месяцев, за это время нужно успеть найти жилье, договориться о покупке, получить одобрение банка и оформить саму сделку. Некоторые не успевают, потому что сильно заняты по службе;

- покупая жилье на вторичном рынке, скорее всего, придется оплачивать услуги риелтора, оценку объекта недвижимости и оформление документов. При покупке жилья в новостройке все проще – там достаточно выбрать понравившийся объект из числа аккредитованных «Росвоенипотекой»;

- обязательное ипотечное страхование не оплачивается за счет НИС – и эти деньги придется где-то найти заемщику;

- в отличие от жилищной субсидии, сумма взносов в НИС фиксирована для всех и не зависит от состава семьи военнослужащего. Поэтому военным с несколькими детьми может быть выгоднее подождать, когда наберется достаточно выслуги и оформить жилищную субсидию.

Тем не менее, программа военной ипотеки – одна из немногих в стране, которые дают возможность получить жилье в собственность, почти не тратя на это свои деньги.

Рекомендации и советы

Следование простым правилам и рекомендациям, приводимым далее, позволит избежать возможных негативных последствий обстоятельств при оформлении военной ипотеки:

- Несмотря на прозрачность схемы, лучше при возможности максимально контролировать весь процесс

Проверять лучше каждый документ и пункт договора, так как от человеческого фактора никто не застрахован. Ошибки в таком серьезном деле недопустимы и могут повлечь за собой финансовые потери и ненужную ответственность.

- Доверять проведение сделок только профессионалам

Если среди банков только утвержденный перечень имеет право выдавать ипотеку военным, то юриста или нотариуса, взявшихся за сопровождение сделки, необходимо проверить досконально. Как правило, вся нужная информация находится в свободном доступе, и найти ее можно в открытых источниках.

- Заранее воспользоваться ипотечным калькулятором

Каждому потенциальному заемщику рекомендуется заблаговременно произвести предварительные расчет по оформляемому кредиту, рассчитать размер текущего месячного платежа, сумму переплаты

Естественно важно учесть сумму средств, выделяемую Росвоенипотекой. Но так как она может меняться или индексироваться, то расчеты конечно будут довольно приблизительными

Но даже они помогут обрисовать картину кредитного бремени каждого клиента, и оценить свои возможности в случае форс-мажоров.

- До подписания кредитного договора нужно заложить в семейный бюджет дополнительные расходы и издержки по оформлению ипотеки

Как уже говорило ранее, к таким издержкам можно отнести расходы на подготовку отчета об оценке приобретаемого объекта недвижимости, оплату услуг риэлторов, юристов, оплата страховки и т. д. За заемщика никто такие расходы не оплатит, ни банк, ни государство.

- Ознакомиться со всеми предложениями среди банков, реализующих программу военной ипотеки

Сейчас оформлением таких кредитов занимаются 13 российских банков. Каждый из них предлагает свою программу с уникальными условиями

Несмотря на общую похожесть параметров займа, важно изучить все имеющиеся на рынке продуктами и выбрать наиболее подходящий. Лучше все внимательно рассчитать, ознакомиться с отзывами среди заемщиков, так как ипотечное кредитование предполагает длительное сотрудничество с выбранным банков на долгие годы

Комфорт, выгода, широкая линейка сторонних услуг и продуктов станут первоочередными характеристиками в процессе выбора.

Конечно, имеются минусы, выявляются факты мошенничества и неправомерных действий со стороны органов госвласти, однако все это не дает право называть предоставляемую государством поддержку обманом

Несмотря на прозрачность всех процедур и самой сделки покупки недвижимости, от заемщика требуется предельное внимание к деталям и документам с целью избежания негативных последствий в будущем. Доверие только профессионалам, постоянный контроль и взаимодействие со всеми участниками позволить оформить ипотеку быстро и без каких-либо потерь

Также вам будет интересно узнать про то, что будет с военной ипотекой при увольнение и как будет она разделена.

Всегда на связи наш ипотечный юрист. Запись на бесплатную консультацию в углу экрана.

Ждем ваши вопросы и будем благодарны за лайки, репосты и оценку поста.

Виды мошеннических действий при оформлении военной ипотеки

Военная ипотека: суть обмана и случаи мошенничества

Для военнослужащих существует специальная программа, которая направлена на помощь в приобретении собственного жилья.

Из условий программы следует, что отслуживший 6 лет военный, становится обладателем свидетельства участника программы. Это позволяет ему осваивать средства из бюджета с целью приобретения жилья.

Такая модель идеально подойдет для тех, кто решает связать свою жизнь с военной службой, что называется всерьез и надолго. Но здесь имеются и свои нюансы. Именно они и составляют фундамент возможного обмана по военной ипотеке.

К ним относят:

Увольнение военнослужащего по любой причине, если на момент увольнения выслуга не составляла 20 лет, то сумму по кредиту надлежит погашать самостоятельно.

Расчет положенных участнику программы средств, происходит без принятия во внимание его семейного положения. Из этого следует, что военнослужащий берет на себя не ипотечные обязательства, а единовременную сумму в соответствии с числом членов семьи.

Свидетельство о праве, благодаря которому появляется возможность совершить сделку с банком, является действительным лишь спустя полгода после его получения.

Фактический обман военнослужащих при оформлении военной ипотеки кроется и в том, что на момент погашения кредита возраст заемщика не может быть выше 45 лет.

Даже по достижении выслуги (20 лет) нет гарантии того, что задолженность будет погашена в полном объеме

Решением подобной проблемы относительно военной ипотеки может быть лишь продолжение службы в добровольном порядке до момента погашения кредита.

Военная ипотека не снимает с участника программы возможность возникновения затрат личного характера. Оплата комиссии банков, взносов страхования, услуг нотариального и оценочного характера для недвижимости в полном объеме осуществляется за счет участника программы.

Не каждое финансовое учреждение готово предоставлять свои услуги участникам программы.

Кто имеет право получать дополнительные выплаты

Казалось бы, требование законодательно отменено, и можно вздохнуть спокойно, теперь «допы» будут получать все, кто уходит в запас по льготным основаниям (предельный возраст, ограничено годен, ОШМ, семейные обстоятельства) с выслугой более 10-ти «календарей», но менее 20. Также на допсредства могут рассчитывать увольняющиеся по статье «не годен» при любой выслуге, и члены семьи погибшего участника НИС.

Но на практике до сих пор не все так просто.

Федеральный закон изменен, требование о жилье, в нем больше не существует, как и порядок выплаты допсредств, регламентированный Постановлением Правительства (No 686). В ноябре 2020 года в Порядок выплаты «допов» внесены изменения. Постановление (No 1172) вносит уточнения в список документов, утвержденных Постановлением Правительства (No 686), предоставляемых участником НИС (членами семьи) для получения допсредств. При этом приказы военных ведомств, которые также содержат в себе список документов, еще не во всех ФОИВ подверглись изменениям.

В связи с чем, территориальные отделения регорганов (жилотделы, РУЖО и пр.), принимающие решение о выплате допсредств военнослужащим, требуют предоставления полного перечня документов, в соответствии с ведомственными приказами или «устаревшими» приказами.

Отдельно следует сказать, что региональные управления жилищного обеспесчения (РУЖО, жилотделы и т.п.), отдельных военных структур, принимая документы на выплату и выявив в них данные о наличии жилой недвижимости в собственности (или по договору соцнайма), принимают положительное решение о выплате «допов», основываясь на том, что Федеральный закон и Постановление Правительства, являются главенствующими документами, регламентирующим НИС. Таким образом, требование о предоставлении сведений о жилой нежвижимости на всех членов семьи по всей России является не более, чем бюрократическим атавизмом.

Проблемы юридического характера

1. Необходимо понимать, что при невыплаченной до конца ипотеке увольнение со службы может стоить вам больших денег. Если стаж сотрудника меньше 20 лет, государство перестает финансировать его в отношении выплат по кредиту, и остаток придётся выплачивать из своего кармана.

2. Первые три года после регистрации в накопительно-ипотечной системе сотрудник не имеет права на получение кредита, даже если его общий стаж выше трёх лет. Не стоит также забывать, что сертификат о праве получения кредита действителен только полгода, за которые сотрудник должен успеть оформить все документы, в том числе и договор купли-продажи.

3. На момент погашения кредита возраст военнослужащего не должен превышать 45 лет, что создаёт определённые проблемы для людей старше 30-ти.

4. Несмотря на то, что официально все затраты по ипотеке финансируются государством, заёмщик может столкнуться с большим количеством мелких затрат на различные справки и сертификаты. Например, приобретая квартиру на вторичном рынке, необходимо воспользоваться услугами оценщика. Если выбранному для жилья дому больше 20-ти лет, банк может потребовать бумагу об отсутствии планов на его снос, что является мерой довольно справедливой.

5. Самостоятельный процесс подачи документов может растянуться на куда больший срок, чем заявленный из-за бюрократии. А в случае истечения сертификата договор может стать недействительным даже на последнем этапе покупки.

6. Затраты на страхование имущества производятся из средств заемщика.

7. В случае инфляции “Росвоенипотека” может снижать суммы платежей, что удлинит срок выплат. То есть, не стоит рассчитывать на конкретный день и час, когда можно будет уволиться.

Это только краткий список основных проблем, с которыми сталкиваются люди в попытке оформить военную ипотеку

В таком важном деле иногда стоит переложить определённые обязанности на плечи профессионалов своего дела. Военгарант возьмёт на себя большую часть проведения бюрократических операций, и выполнит их в сжатые сроки благодаря тесному сотрудничеству с банками и застройщиками, предлагающими льготное жильё военнослужащим

Предлагаем также обратить внимание на форум участников НИС, на котором каждый может оставить отзыв или задать вопрос

Случаи мошенничества и обмана военнослужащих по Военной Ипотеке

Мошенничество – огромная проблема на современном рынке недвижимости в РФ. В Москве, где ежегодно заключают 130 тысяч сделок, 5% из них оказываются незаконными. Покупая квартиру на вторичном рынке жилья, нужно быть очень внимательным и осторожным, чтобы не допустить проблем. С первичным рынком все куда проще, особенно если застройщик аккредитован банком и Военгарантом.

Основные виды махинаций:

- Продажа квартиры по поддельным документам. После заключения такой сделки к вам в квартиру могут неожиданно придти её законные владельцы.

- Сделки с лженотариусами, которые не будут подтверждены государством. Результат – квартира не в вашей собственности, а кредит выплачивать нужно.

- Предложение и осмотр одной квартиры, а фактическая продажа другой.

- Продажа квартиры, чей владелец на самом деле уже умер.

Военнослужащие часто ограничены во времени, и не могут позволить себе тщательно проверять все документы, из-за чего риски могут быть огромными. При обращении в Военгарант, вы будете иметь дело с первичным рынком жилья и аккредитованными застройщиками, имеющими прекрасные отзывы. Это устранит любые возможности мошенничества, так как данная жилплощадь ранее никому не принадлежала. Чтобы не стать жертвой мошенников, не надо связываться с неофициальными лицами.

Включение в НИС задним числом или по ошибке

По словам начальника отдела Департамента жилищного обеспечения Минобороны России Алексея ЩЕРБАКОВА с декабря 2018 года ДЖО наделено полномочиями по осуществлению проверочной деятельности и может выезжать с проверками в воинские части. Выстроена двухуровневая система контроля, а потому в настоящее время случаи необоснованного включения в реестр и мошенничества с включением в реестр (такие случаи, к сожалению, имели место быть) исключены.

Также по его словам планируется рассмотреть вопрос о внедрении курсов повышения квалификации для ответственных за НИС во всех военных ВУЗах страны.

Банкротство при военной ипотеке

Невозможность выполнить финансовые обязательства перед кредитором — банком предоставляющим военную ипотеку, приводит к появлению у заемщика задолженностей, просрочек и штрафов. Таким образом сумма военной ипотеки может увеличиваться в размерах ежемесячно, а порой и превышать стоимость дома или квартиры, взятой в военную ипотеку.

Чтобы выйти из положения и остаться со средствами к существованию, можно прибегнуть к процедуре банкротства.

Процедура проводится в несколько основных этапов:

- Подготовка и оформление документов и сбор данных из банков и иных ведомств.

- Старт процедуры после сбора доказательной документальной базы. Включает обращение в арбитражный суд и его решение о введении процедуры банкротства.

- Утверждение арбитражного управляющего для изучения дела и разработки плана действий.

- Продажа с торгов заложенного жилья и списание всех долгов с заемщика.

Ориентировочно процедура банкротства длится от полугода до года и требует предельно точного проведения оценки стоимости жилья и систематического согласования порядка процедуры банкротства с банком.

Подводные камни юридического характера

Перед тем, как решиться на участие в программе военной ипотеки, военнослужащий должен быть в курсе всех юридических тонкостей по данному вопросу. Рассмотрим их подробнее.

- Возрастной ценз участников

Предельный возраст заемщика на момент внесения последнего платежа по ипотеке не должен превышать отметку в 45 лет. Данный параметр напрямую определяется возможный срок кредитования и максимальную величину заемных средств. Военнослужащие в молодом возрасте, подходящие под все требования программы и банка, смогут получить наибольшую сумму и заключить кредитный договор минимум на 15-20 лет.

- Строгое соблюдение сроков участив в НИС для оформления ипотеки

После того, как военный стал участником накопительно-ипотечной системы и получил подтверждающее свидетельство, Росвоенипотека открывает на его имя персональный счет, который пополняется за счет средств федерального бюджета в рамках лимита выделенной суммы. В течение первых трех лет никаких списаний со счета производить нельзя. Это запрещается законом.

- Дополнительные издержки в процессе оформления ипотечного кредита

Как известно, выдача ипотеки сопряжена с некоторыми дополнительными затратами: предоставление профессиональной оценки объекта недвижимости, расходы на страхование жилья, здоровья и жизни заемщика, оплата госпошлин и т.д. Все они являются обязанностью военнослужащего, а не государства в лице Росвоеипотеки, и их следует заранее запланировать. Это не должно стать неожиданностью для клиента.

- Последствия в случае увольнения

Увольнение военного со службы раньше окончания срока действия ипотеки чревато последствиями. Все зависит от выслуги лет. Если человек прослужил более 20 лет, то полученные от государства деньги не подлежать возмещению. Если выслуга больше 10-ти лет и причина увольнения является уважительной по закону, то дальнейшее погашение задолженности перед банком заемщик будет производиться за счет военнослужащего. Если же причина неуважительная, то помимо самостоятельной оплаты долга заемщик должен будет вернуть Росвоенипотеке выделенные средства.

- Возможная доплата по утвержденному графику платежей

Государством ежегодно выделяется фиксированная сумма, перечисляемая на именной счет военного в НИС. По заключенным ранее договорам об ипотеке предусматривалась плавающая процентная ставка, которая могла меняться в случае роста инфляции и иных неблагоприятных экономических факторах. Сейчас все банки предлагают только фиксированные проценты, без возможности изменения в течение всего срока кредитования. Однако военнослужащие с кредитами с плавающим процентом в случае увеличения ставки будут вынуждены вносить доплату за текущие платежи по изменившемуся графику. Естественно, по этому поводу имеется множество недовольства и объективных негативных отзывов.

- Независимость суммы накоплений на счете НИС от состава семьи военного

На счете аккумулируются средства из бюджета в расчете на одного военнослужащего независимо от количества членов семьи. Для многодетных семей это может стать существенной проблемой, так как условия проживания, например, в однокомнатной квартире будут далекими от комфортных. Поэтому для квартиры большей площади военнослужащему придется вложить собственные средства.

- Ограничение максимальной суммы займа

Предельное значение заемных средств по военной ипотеке не может превышать 2,8 миллиона рублей. В регионах и небольших городах на эти деньги можно приобрести довольно качественное и просторное жилье, а вот в Москве или Санкт-Петербурге, это сделать вряд ли получится. Уровень цен там совершенно другой.

- Ограниченность выбора конкретного жилья

Если ранее жилье для военных строилось и предоставлялось бесплатно без права выбора, то сейчас они могут выбрать район проживания, дом, площадь квартиры, ее планировку и т.д. Но выбирать опять же придется из списка аккредитованных банком и Росвоенипотекой объектов, которые не всегда отличаются качеством и повышенным комфортом. Как правило, это эконом жилье с типовыми планировками и небольшой площадью.

Вопросы юридического характера

1. Участник военной ипотеки должен знать, что в случае увольнения, даже по льготным статьям, не погашенные кредитные обязательства могут стать неподъёмным грузом для семейного бюджета. Это касается и тех, кто увольняется с 20-кой (остаток ипотеки, рассчитанный до 45 лет, придётся гасить за счет собственных средств), и тех, кто рассчитывает на получение допсредств (размера допсредств не всегда хватает на полное погашение ипотеки).

2. В течение первых трех лет после постановки в НИС, даже при наличии общей выслуги свыше трех лет, участник не может рассчитывать на получение кредита.

Материалы по теме

Проверка квартиры, покупаемой по военной ипотеке

Проверка документов на объект, приобретаемый по военной ипотеке

Приобретение…

Прежде, чем начать рассматривать процедуру покупки жилья по госпрограмме…

Сегодня для льготной категории граждан – военнослужащих федеральных…

3. Ограниченный по времени срок (полгода) действия свидетельства на покупку жилья, в который военнослужащий должен уложиться, своевременно оформив нужные бумаги, включая договор купли-продажи жилья.

4. Средства на покупку выделяет государство, оплачивая кредит по ипотеке, но сам военнослужащий-заемщик сталкивается с рядом неизбежных выплат за справки и выписки. Так, например, придётся оплатить оценку покупаемого жилья из собственного кармана, также как и госпошлину за регистрацию собственности, обязательные расходы на страхование залоговой недвижимости. Страховка оплачивается заёмщиком ежегодно.

5. Самостоятельное направление документов по инстанциям, как правило, растягивается на значительный временной промежуток, из-за различных бюрократических проволочек. Самостоятельность в данном случае не только может привести к необоснованным затратам, но и поставить под угрозу всю процедуру покупки, ведь срок действия свидетельства строго ограничен.

6. Решение об индексации или не индексации накопительного взноса принимается ежегодно. Например, в 2014-2015 годах взнос был недоиндексирован, а в 2016 году её вообще не было. Данное обстоятельство следует учитывать, перед тем как воспользоваться ипотечным кредитом.

Это лишь небольшой перечень основных проблем, которые приходится решать тем, кто оформляет или уже оформил военную ипотеку. В данном случае вполне рациональным решением будет, переложить часть забот на высококвалифицированных специалистов в данной сфере.

Военпереезд возьмет на себя разрешение части вопросов касающихся быстрого прохождения всех необходимых бюрократических процедур. Опыт наших специалистов позволит избежать всевозможных подводных камней. Непосредственное взаимодействие Военного переезда с банками и застройщиками – гарантирует военнослужащим обширный выбор квартир.

Сегодня одной из острых тем для социума является разрастание мошенничества, от которого терпит убытки не только государство, но страдают и простые люди. Оно предстает большой проблемой на рынке недвижимости. В подтверждение этим словам приведем лишь один, но весьма красноречивый факт:

– по официальным данным, из 100 тысяч ежегодно проводимых по Москве сделок, 5% – являются противоправными. Это не просто цифры, ведь всего за год более 5000 людей теряют свои накопления и остаются ни с чем, по вине аферистов и проходимцев.

При проведении сделки на «вторичке», следует быть весьма изощренным и осмотрительным, чтобы избежать ненужных хлопот. В то же время обращение к первичному рынку, где помещение впервые выставляется на продажу строительной компанией, менее рискованно, тем более, если имеются крепкие и прозрачные связи с банками-партнерами НИС и Военпереездом.

Виды мошенничества:

• проведение сделки по «липовым» документам;

• проведение сделки при содействии лженотариусов;

• реклама и предложение одного объекта недвижимости, а продажа другого;

• продажа жилья без ведома одного из собственников или случайно «забытого» наследника.

Это не весь список схем мошенничества. Попасть на удочку недобросовестных продавцов может любой.

Военнослужащие не всегда могут уделить необходимое время на доскональное изучение той или иной юридической проблемы, что несет в себе риски. Обращаясь в Военпереезд, вы будете работать с высококвалифицированными специалистами и проверенными застройщиками, зарекомендовавшими себя на протяжении ряда лет.