Как работает система ипотеки для военнослужащих

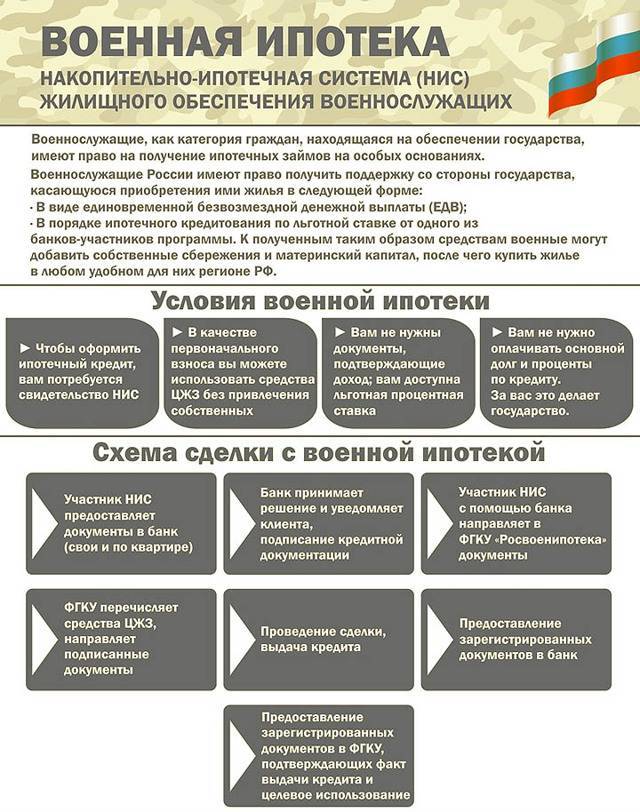

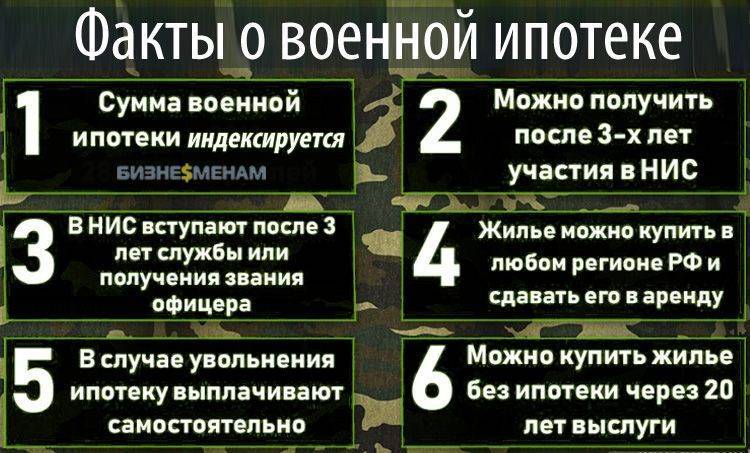

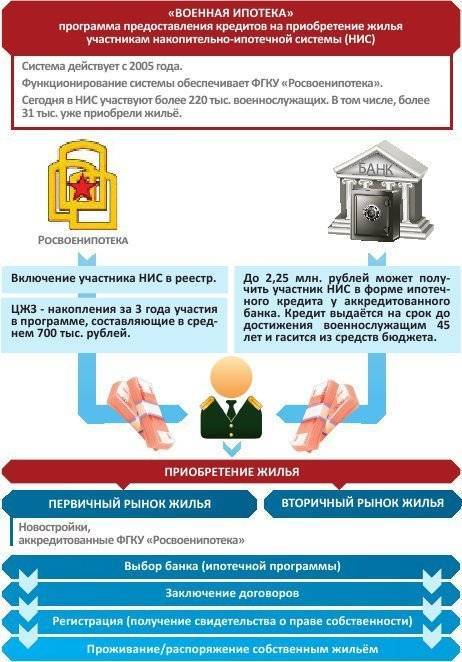

Программа ипотечного кредитования для военнослужащих стартовала в далеком уже 2004 году. Нормативной базой для нее служит ФЗ №117-ФЗ от 20.08.2004г. «Онакопительно-ипотечной системе жилищного обеспечения военнослужащих». Отличительной особенностью этой программы является то, что при соблюдении всех условий самому военнослужащему не приходится вносить денежные средства для погашения жилищного кредита, если он досрочно не расторгнет договор или не уволится с военной службы до достижения пенсионного возраста. Внешне все выглядит почти безупречно. Военнослужащему необходимо всего лишь подать рапорт командиру части о желании стать участником программы военного ипотечного кредитования. Далее его рапорт направляется на рассмотрение в офис Управления «Росвоенипотеки» где в течение 2-3 месяцев рассматривается и по нему выносится соответствующее решение. Если оно благоприятно для кандидата на получение кредитования, то на его счет начинают поступать денежные средства, которые по истечении 3-х лет могут быть внесены в качестве первоначального взноса при оформлении договора покупки жилья. На 2018 год определена сумма в 268 465 руб. 60 коп. Сумма небольшая, самостоятельно с таким первоначальным взносом приобрести жилье вряд ли получится. На этом этапе включается механизм государственной гарантии погашения кредита, который привлекателен для многих банков.

По программе военной ипотеки предоставляют кредиты только те банки, которые имеют соответствующую лицензию. К их числу относятся самые надежные и проверенные кредитные организации. Это в определенной степени гарантирует приобретателя недвижимости от проблем в случае банкротства банка. Не имеет значения для участника программы и размер процентов, взимаемых за пользование кредитом. Они погашаются за счет бюджетных средств. Однако заемщику все же придется понести немалые материальные расходы при заключении договора. Они связаны с оформлением договоров страхования жизни и недвижимости. Это – обязательное условие предоставления кредита банком. Определенные затраты связаны с оценкой покупаемой квартиры у независимого оценщика и услугами фирм-посредников если приобретается жилье на вторичном рынке или у фирмы-оператора, перекупившей квартиры у застройщика на стадии закладки фундамента.

Подводные камни по ипотеке в голове

Личные страхи заемщиков, приобретающих жилье с помощью заемных средств, имеют множество вариантов и зависят от сложившейся ситуации. Разберем существующие детально.

Переоценка своих сил по платежу

На начальном этапе оформления ипотеки многие клиенты используют кредитный калькулятор для определения необходимого дохода и ежемесячного платежа. Естественно, все преследуют цель поскорее рассчитаться с долгом и зачастую оформляют кредит на меньший срок, но с суммой платежа, обеспечивающего серьезную кредитную нагрузку.

Как правило, при расчетах не учитываются форс-мажорные обстоятельства в жизни клиента, которые могут повлечь за собой серьезные финансовые вложения.

Поэтому при относительно невысоких доходах семьи лучше оформлять займ на максимально длинный срок, чтобы платеж был посильным.

Не думать о будущих переездах

Ипотека выдается не на один год, а в большинстве случаев на десятилетия. За эти годы жизнь может существенно поменяться. В частности, заемщику могут предложить работу в другом городе или регионе, у него могут родиться дети, измениться состав семьи и т.д. Все эти явления вполне могут потребовать переезда в другой город ил расширения существующей жилплощади.

В этой ситуации потребуется переоформление действующей ипотеки, ее рефинансирование или замена объекта залога.

Не думать про ремонт и содержание жилья

Любое жилье, даже квартиры в новостройках, подлежат постепенному износу и требуют периодичных вложений средств. Поэтому следует иметь дополнительные деньги на проведение ремонтных работ, на покупку необходимой мебели или элементов декора.

Если обустройство квартиры еще как-то можно отложить, то ремонт сломавшихся вещей и конструкций потребует немедленных действий от жильцов.

Не откладывать деньги в фонд свободы, а все видать на гашение ипотеки

Это также является непростительной ошибкой заемщика, вызванной стремлением быстрее закрыть кредит. Любой же финансово грамотный человек старается создать хотя бы небольшой фонда свободы, размер которого будет составлять от 3-6 ежемесячных платежей по ипотеке.

То есть при платеже в 20 тысяч рублей необходимо иметь в запасе 60-120 тысяч рублей свободных средств.

Забыть про поддержку государства

Предлагаемые государством меры поддержки при оформлении ипотечных займов логичнее и выгоднее использовать, чем забыть про них. К примеру, материнский капитал в 453 тысячи рублей можно направить на погашение первого взноса или погасить часть долга. Также свою эффективность доказали налоговые вычеты, специальные программы для семей с детьми, молодых специалистов в бюджетных организациях и т.д.

Использование таких инструментов точно не будет лишним и позволит снизить кредитное бремя.

Как купить квартиру по военной ипотеке быстро и выгодно – профессиональная помощь военнослужащим

Для большинства участников НИС процедура оформления ипотеки представляет определенные трудности:

- мероприятие отнимает силы и время;

- военнослужащие, как и все прочие граждане, часто допускают ошибки в оформлении и предоставлении документов;

- у заемщиков не всегда есть возможность найти достойный объект недвижимости по оптимальной цене.

Чтобы упростить задачу и приобрести действительно добротное жильё, обращайтесь в профессиональную организацию, оказывающую услуги военным, желающим купить квартиру.

Например, одна из таких организаций – ГК «Гранель», столичная фирма-застройщик, предлагающая участникам НИС быстро и безопасно приобрести новые квартиры в Москве и области.

Основные плюсы сотрудничества с профессиональной компанией:

- от клиента требуется минимум документов (паспорт и сертификат участника НИС);

- увеличение суммы кредита до 2,8 млн.;

- минимальные затраты времени – работа ведется по принципу «одного окна»;

- гарантия досрочной сдачи домов в эксплуатацию.

На официальном сайте можно ознакомиться с предложениями и процентными ставками по предлагаемым кредитам.

Подводные камни по специальным программам в 2021 году

В 2021 году реализуются действенные программы помощи специальным категориям российских граждан при оформлении ипотеки:

- семейная ипотека под 6% годовых;

- военная ипотека;

- материнский капитал;

- молодая семья;

- социальная ипотека;

- сельская ипотека;

- дальневосточная ипотека;

- деревянная ипотека.

Каждая имеет свои нюансы.

Ипотека под 6% годовых для семей с детьми

Такую ипотеку смогут оформить семьи, в которых с начала текущего года и до конца 2022 г. родится второй или третий ребенок. Максимально в течении 8-ми лет с даты оформления кредита будет действовать ставка 6%. После истечения этого срока величина ставки будет привязана к ставке рефинансирования (текущее ее значение + 2 п.п.).

Купить жилье по этой программе можно только у компаний-юридических лиц. Сумма покупки ограничена 3 миллионами рублей для регионов и 8 миллионами – для Москвы.

Военная ипотека

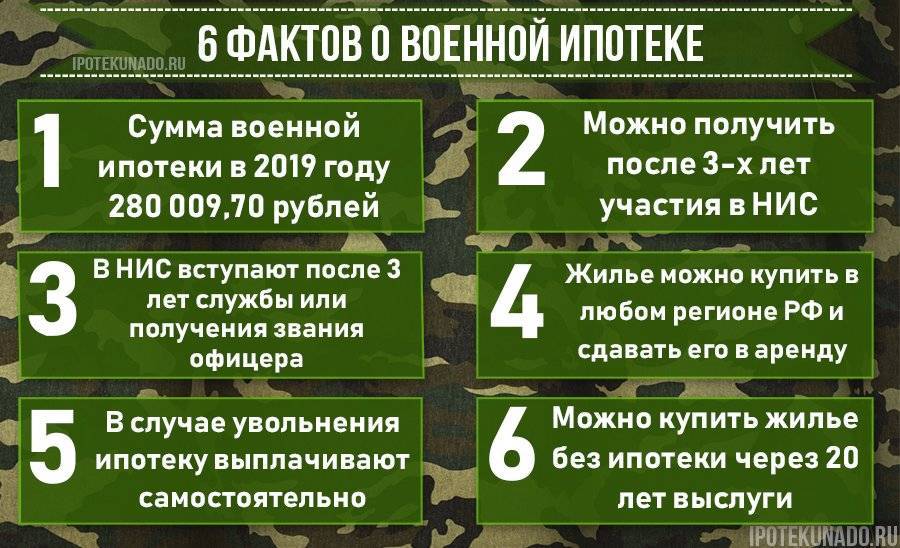

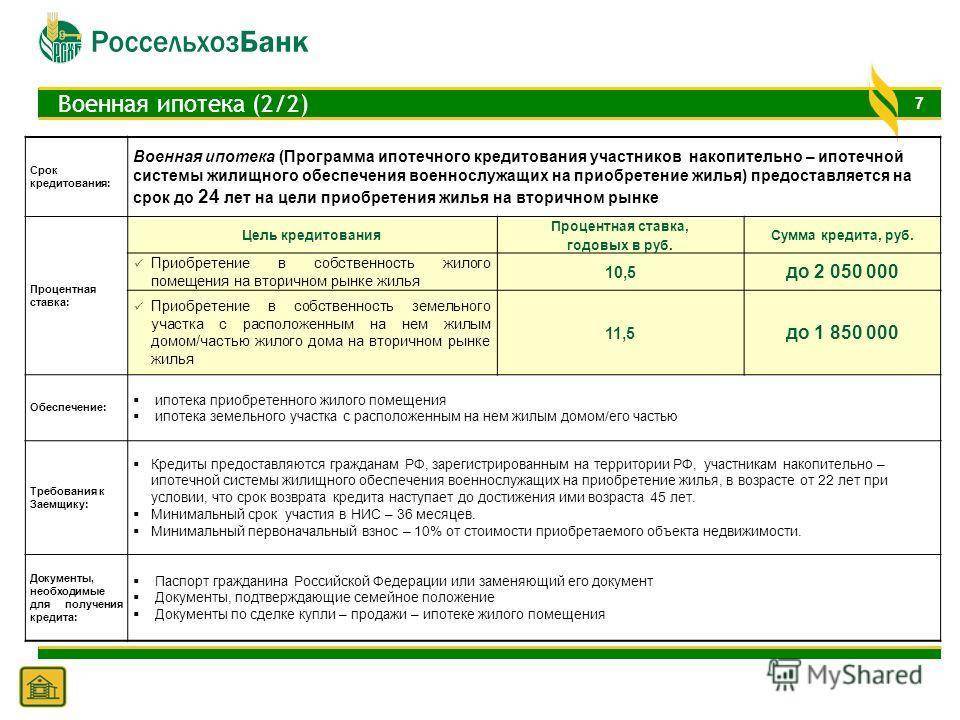

Ипотека для военнослужащих, являющихся свыше 3-х лет участниками накопительно-ипотечной системы, позволит купить комфортное жилье стоимостью до 2,33 миллиона рублей под 9,5% в год.

С помощью НИС заемщик может накопить на первый взнос, а посредством ежемесячно перечисляемых из бюджета платежей гасится задолженность по кредитному договору. Уволиться в период действия такого договора нельзя, в противном случае банк его расторгнет и военный обязан будет вернуть государству полученные средства.

Материнский капитал

Средства маткапитала в кредитных целях можно использовать сразу после рождения ребенка, давшего такое право. Сумму 466 617 рублей можно направить на оплату основного долга и процентов или оплатить первый взнос.

Статью расхода определяет сам заемщик по согласованию с Пенсионным фондом, которые перечислит деньги банку в течении одного месяца.

Молодая семья

Молодые семьи, в которых супругам нет 35 лет, могут оформить льготную ипотеку с выделением субсидий из госбюджета. Размер такой субсидии зависит от количества членов семьи, региона проживания и средней цены 1 кв. м. в конкретном муниципальном образовании.

Для участия в этой программе потребуется документальное подтверждение факта нуждаемости в улучшении жилищных условий.

Социальная ипотека

Социальную ипотеку оформляют для утвержденного перечня категорий граждан РФ – неполные, многодетные семьи, малоимущие граждане, инвалиды и семьи с детьми инвалидами, сотрудники бюджетных организаций. Таким лицам предлагаются безвозмездные субсидии или компенсируемая за счет бюджета процентная ставка.

Оформление производится в порядке постановки на очередь в качестве нуждающихся в жилье.

Деревянная ипотека

Под деревянной ипотекой подразумевают получение займа на покупку загородной деревянной недвижимости, тем самым стимулируя развитие малоэтажного строительства и освоение отдаленных территорий.

Покупка экологичного жилья будет субсидироваться государством посредством снижения процентной ставки до 10%. Тонкостью ипотеки является отсутствие необходимости в залоге приобретаемого дома. Сумма займа не может превышать 3,5 млн. руб., а первый взнос составит от 10%.

Сельская ипотека

Данная программа поддержки от государства распространяется на сельских жителей, которые работают на социальнозначимых предприятиях или заняты в сельском хозяйстве. Участники программы имеют право на льготную ипотеку по ставке от 0,1 до 3% годовых. Подробные условия тут.

Кто имеет право на получение?

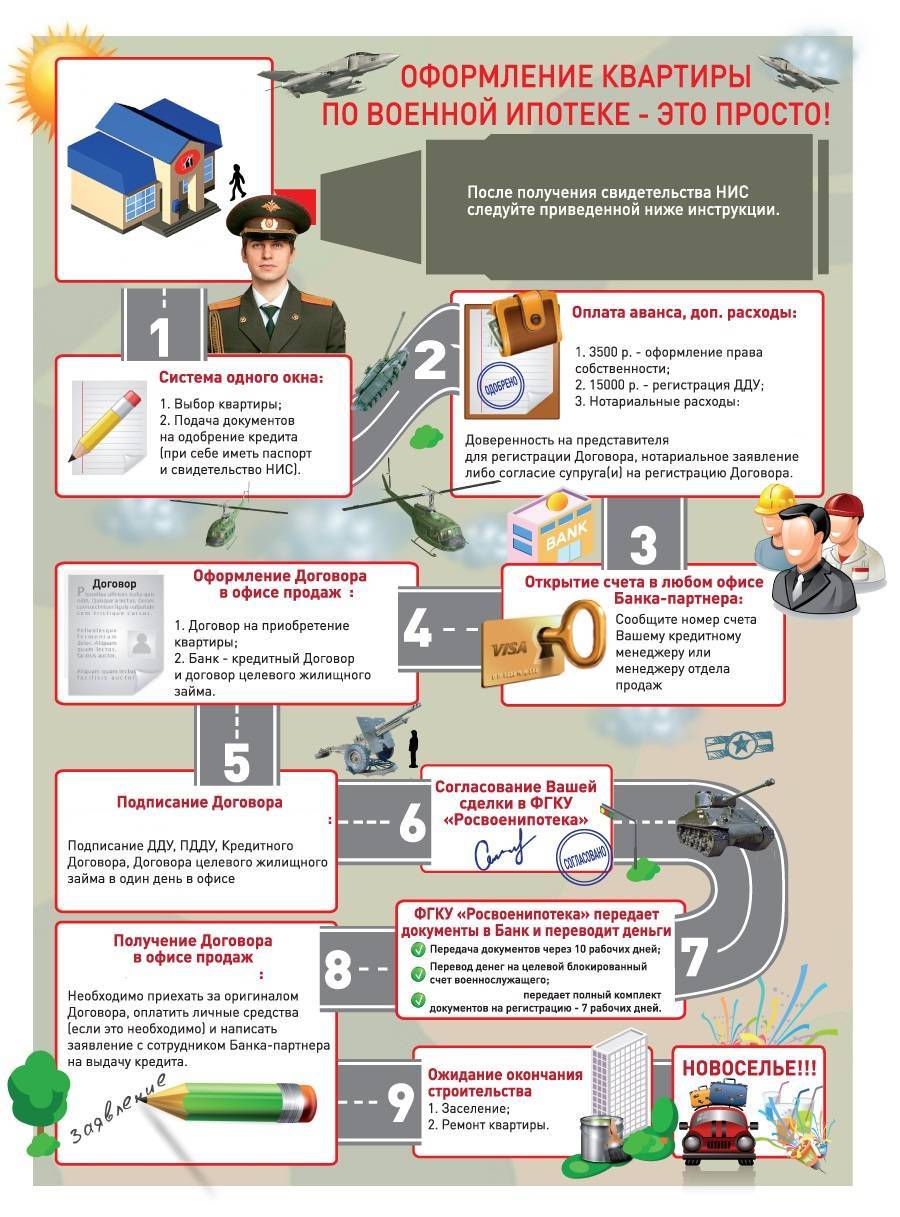

Пошаговая инструкция по оформлению

Как работает накопительно-ипотечная система

Хоть государство тратит на оборону более 3 триллионов рублей в год, оно пока не может обеспечить жильем (или субсидией на его покупку) всех военнослужащих и силовиков одновременно. Отсюда и появилась накопительно-ипотечная система – ее суть в том, что государство откладывает относительно небольшие суммы каждый год для почти каждого военнослужащего, а остальное может дать банк в кредит.

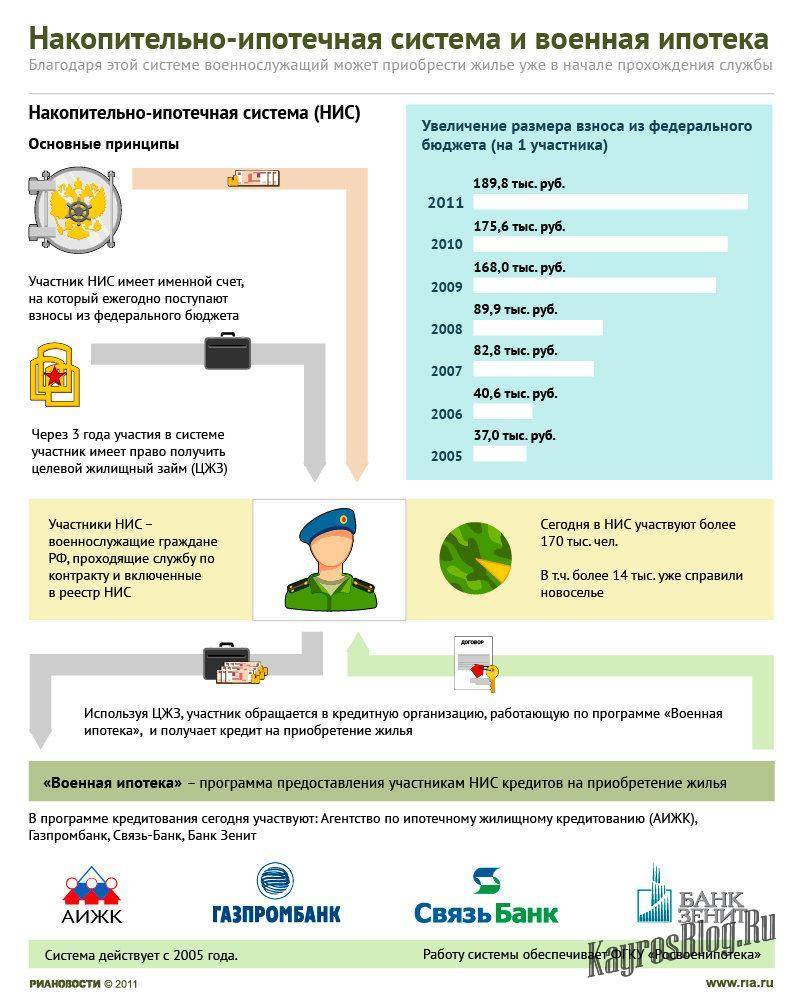

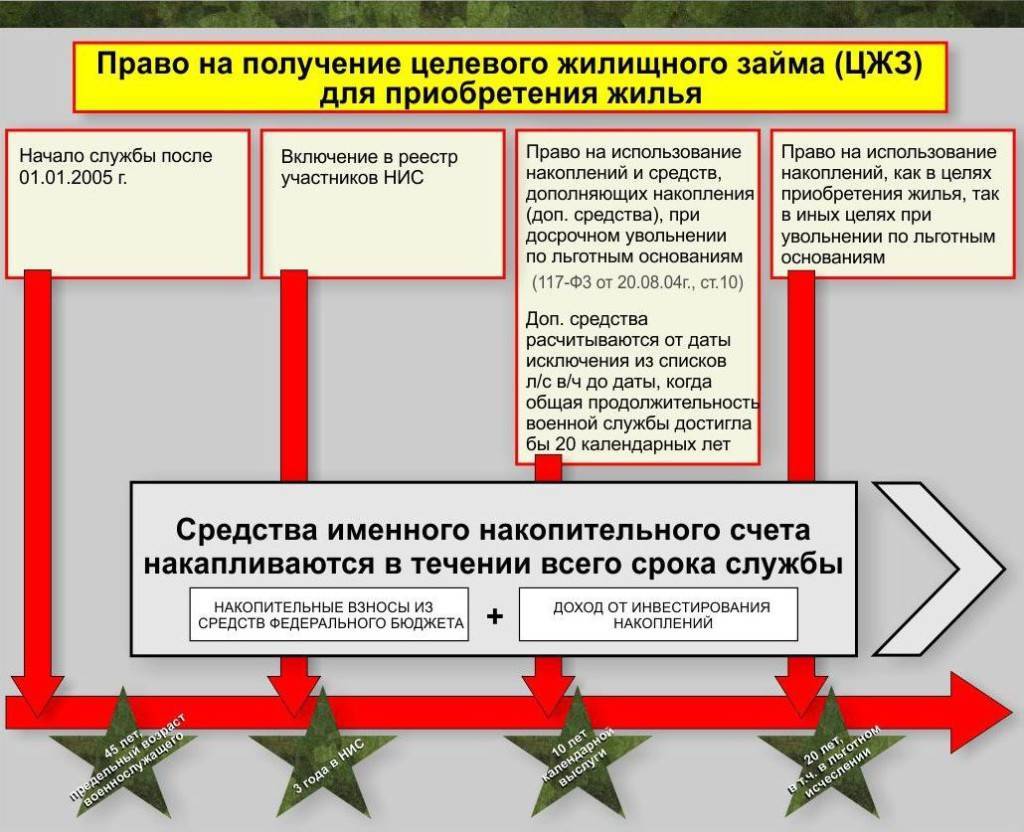

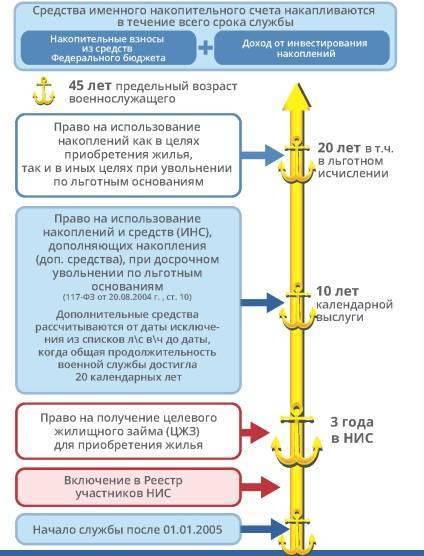

Накопительно-ипотечная система (НИС) существует в России с 2005 года. Вступить в систему могут военнослужащие в разных званиях и вне зависимости от того, какая у них выслуга, есть ли семья и другая недвижимость. Отличается только момент, с которого военнослужащий может вступить в НИС:

офицеры, получившие первое офицерское звание после 2005 года – по факту заключения первого контракта;

прапорщики и мичманы, заключившие первый контракт после 2005 года – прослужив минимум 3 года по контракту;

солдаты, сержанты, старшины и матросы – после заключения второго контракта.

При этом для офицеров и прапорщиков участие в НИС обязательное, тогда как для рядового и сержантского состава – добровольное. То есть, рядовой контрактник должен будет подать рапорт о вступлении в НИС, тогда как для офицера в этом нет необходимости. Кроме того, в НИС могут участвовать сотрудники других силовых органов.

Другими словами, офицер вправе вступить в НИС сразу после получения первого звания (то есть, выпустившись из учебного заведения и заключив первый контракт), а рядовые контрактники – лишь заключив второй контракт (то есть, спустя 3 года после начала службы).

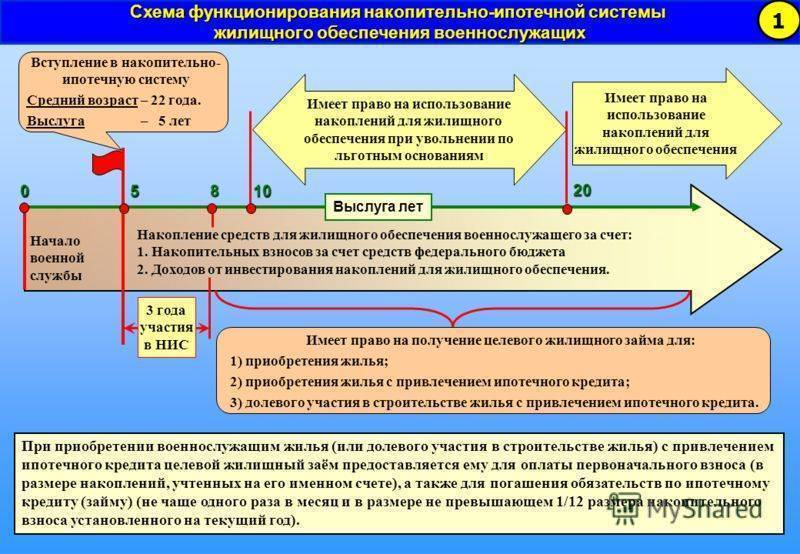

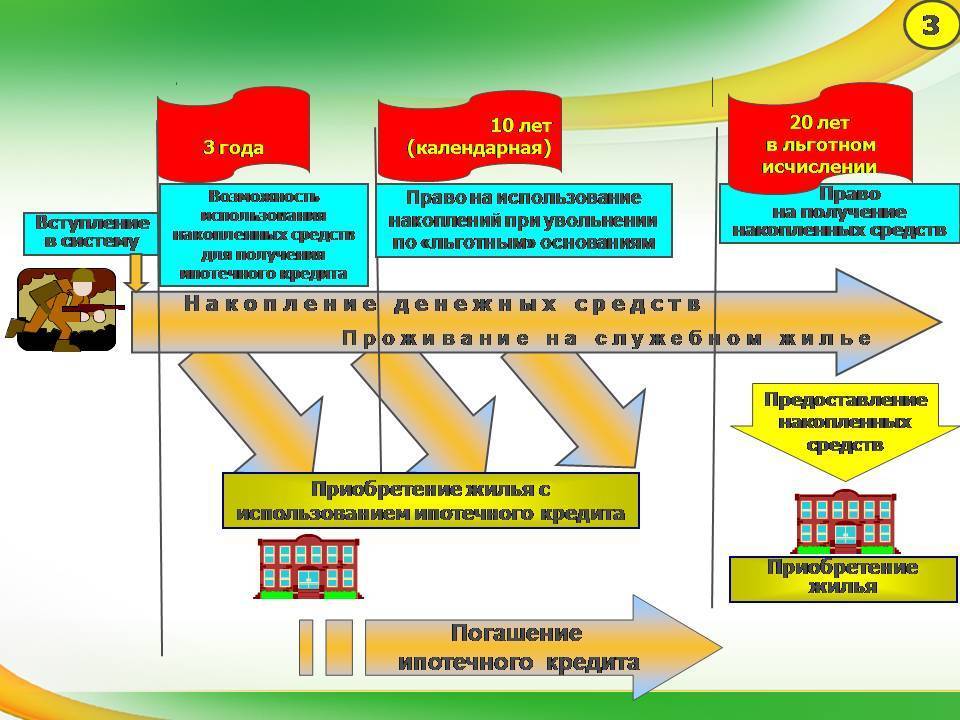

Дальше все идет по следующей схеме:

после вступления в НИС государство перечисляет определенную сумму на личный именной накопительный счет каждого участника;

сумма взноса каждый год увеличивается. Кроме того, уже перечисленные деньги не просто лежат на счете, а участвуют в инвестиционных операциях и приносят определенный доход (благодаря чему растет сумма остатка);

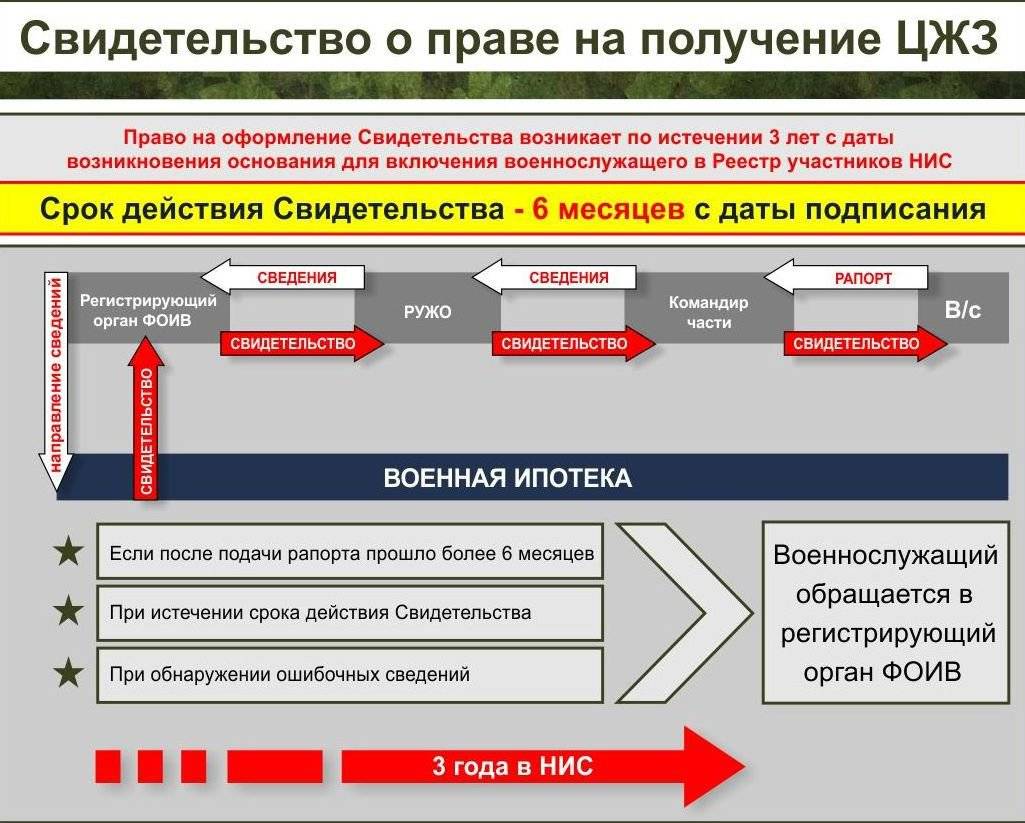

спустя 3 года участник может подать рапорт, чтобы использовать уже накопленные средства для получения целевого жилищного займа;

уже накопленные деньги пойдут в счет уплаты первоначального взноса по ипотечному кредиту, а ежемесячные взносы по нему государство будет делать и дальше – сумма годового взноса делится на 12 частей, и они перечисляются в банк ежемесячно.

Соответственно, НИС дает возможность военнослужащему приобрести жилье, вообще не имея собственных средств и сбережений на это. И пока он продолжает служить, государство продолжает платить за него по ипотечному кредиту.

Что происходит при уходе со службы?

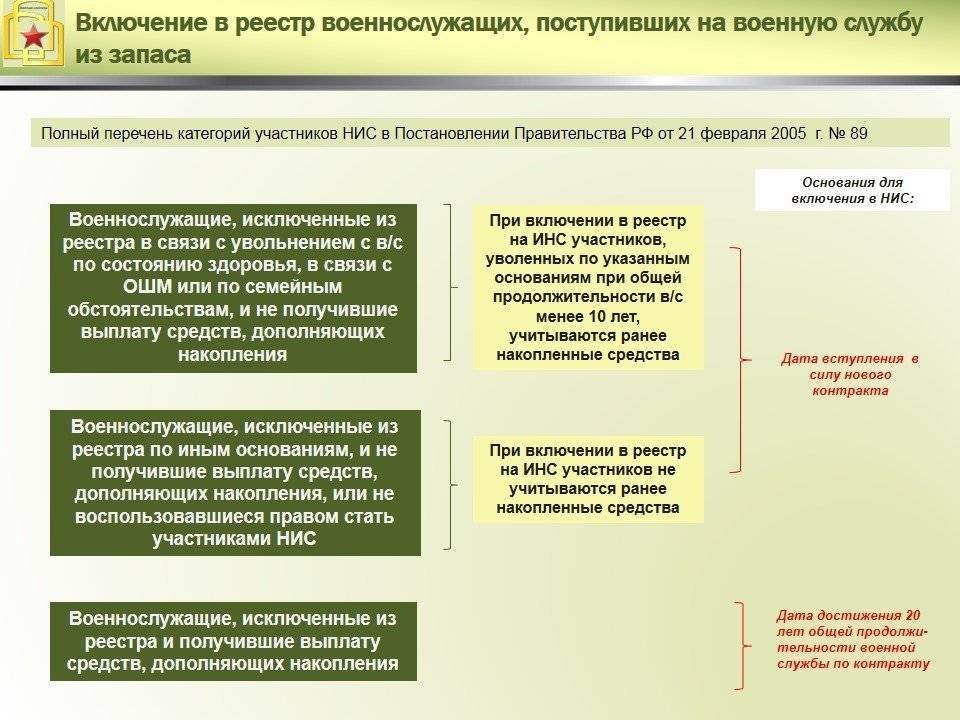

При уходе с контрактной службы сохранить начисления и взять ипотеку возможно только в случаях невозможности продлить контракт. Это военнослужащие:

- с испорченном состоянием здоровья во время службы;

- признанные негодные для несения дальнейшей службы;

- из расформированных мест служб;

- со сложными семейными обстоятельствами.

В иных случаях участник программы не сможет оставить накопления себе и получить ипотеку. Оставшийся долг придется оплачивать самостоятельно, а ставка, скорее всего, будет пересмотрена на гражданских условиях.

Подробнее о том, что происходит с ипотекой после ухода военнослужащего со службы, читайте в отдельной статье.

Подводные камни юридического характера

Перед тем, как решиться на участие в программе военной ипотеки, военнослужащий должен быть в курсе всех юридических тонкостей по данному вопросу. Рассмотрим их подробнее.

- Возрастной ценз участников

Предельный возраст заемщика на момент внесения последнего платежа по ипотеке не должен превышать отметку в 45 лет. Данный параметр напрямую определяется возможный срок кредитования и максимальную величину заемных средств. Военнослужащие в молодом возрасте, подходящие под все требования программы и банка, смогут получить наибольшую сумму и заключить кредитный договор минимум на 15-20 лет.

- Строгое соблюдение сроков участив в НИС для оформления ипотеки

После того, как военный стал участником накопительно-ипотечной системы и получил подтверждающее свидетельство, Росвоенипотека открывает на его имя персональный счет, который пополняется за счет средств федерального бюджета в рамках лимита выделенной суммы. В течение первых трех лет никаких списаний со счета производить нельзя. Это запрещается законом.

- Дополнительные издержки в процессе оформления ипотечного кредита

Как известно, выдача ипотеки сопряжена с некоторыми дополнительными затратами: предоставление профессиональной оценки объекта недвижимости, расходы на страхование жилья, здоровья и жизни заемщика, оплата госпошлин и т.д. Все они являются обязанностью военнослужащего, а не государства в лице Росвоеипотеки, и их следует заранее запланировать. Это не должно стать неожиданностью для клиента.

- Последствия в случае увольнения

Увольнение военного со службы раньше окончания срока действия ипотеки чревато последствиями. Все зависит от выслуги лет. Если человек прослужил более 20 лет, то полученные от государства деньги не подлежать возмещению. Если выслуга больше 10-ти лет и причина увольнения является уважительной по закону, то дальнейшее погашение задолженности перед банком заемщик будет производиться за счет военнослужащего. Если же причина неуважительная, то помимо самостоятельной оплаты долга заемщик должен будет вернуть Росвоенипотеке выделенные средства.

- Возможная доплата по утвержденному графику платежей

Государством ежегодно выделяется фиксированная сумма, перечисляемая на именной счет военного в НИС. По заключенным ранее договорам об ипотеке предусматривалась плавающая процентная ставка, которая могла меняться в случае роста инфляции и иных неблагоприятных экономических факторах. Сейчас все банки предлагают только фиксированные проценты, без возможности изменения в течение всего срока кредитования. Однако военнослужащие с кредитами с плавающим процентом в случае увеличения ставки будут вынуждены вносить доплату за текущие платежи по изменившемуся графику. Естественно, по этому поводу имеется множество недовольства и объективных негативных отзывов.

- Независимость суммы накоплений на счете НИС от состава семьи военного

На счете аккумулируются средства из бюджета в расчете на одного военнослужащего независимо от количества членов семьи. Для многодетных семей это может стать существенной проблемой, так как условия проживания, например, в однокомнатной квартире будут далекими от комфортных. Поэтому для квартиры большей площади военнослужащему придется вложить собственные средства.

- Ограничение максимальной суммы займа

Предельное значение заемных средств по военной ипотеке не может превышать 2,8 миллиона рублей. В регионах и небольших городах на эти деньги можно приобрести довольно качественное и просторное жилье, а вот в Москве или Санкт-Петербурге, это сделать вряд ли получится. Уровень цен там совершенно другой.

- Ограниченность выбора конкретного жилья

Если ранее жилье для военных строилось и предоставлялось бесплатно без права выбора, то сейчас они могут выбрать район проживания, дом, площадь квартиры, ее планировку и т.д. Но выбирать опять же придется из списка аккредитованных банком и Росвоенипотекой объектов, которые не всегда отличаются качеством и повышенным комфортом. Как правило, это эконом жилье с типовыми планировками и небольшой площадью.

Требования к недвижимости

В соответствии с ФЗ №117 к недвижимости предъявляются следующие требования:

- Жилье должно находиться в многоэтажном доме в новостройке или на вторичном рынке недвижимости. Первичное жилье может представлять собой только построенный дом или предполагать участие в долевом строительстве.

Банк и Росвоенипотека проверяют надежность застройщика. Жилье, находившееся в эксплуатации, не может быть признано аварийным или находится в ветхом строении.

Недвижимость должна быть введена в эксплуатацию позднее 1970 года. Для квартир на верхних этажах обязательным требованием является исправная крыша.

Жилье должно иметь:

- отдельную кухню, ванную комнату и туалет;

- быть снабженным электропитанием, системой отопления и водопроводом.

Важно: Покупка жилья у близких родственников по военной ипотеке запрещена. Подробно о нюансах оформления покупки квартиры по военной ипотеке, читайте в отдельной статье

Далее мы поговорим об условиях получения военной ипотеки, которые продиктованы государством.

Важные юридические условия

Кому положена военная ипотека и кто может участвовать в НИС?

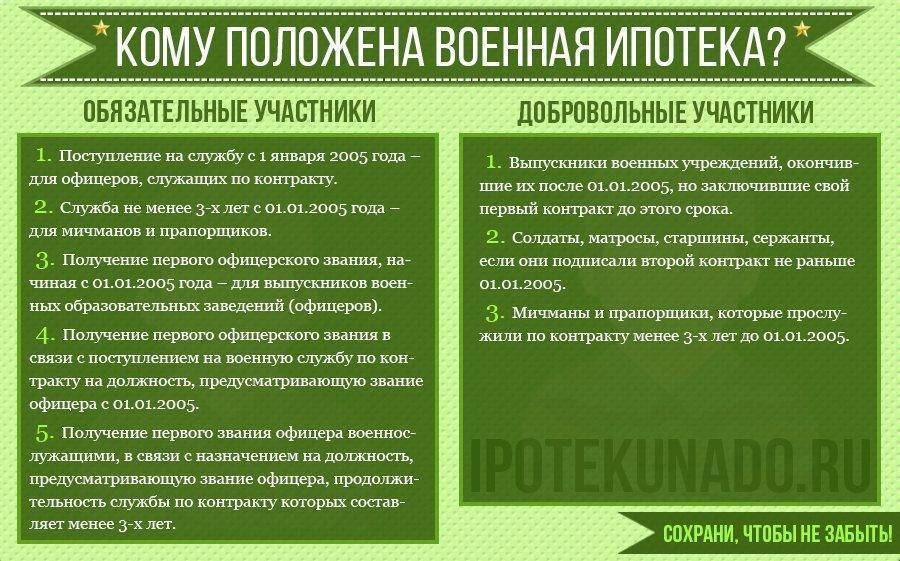

Офицеры, прапорщики и мичманы становятся участниками НИС в обязательном порядке, если они соответствуют установленным критериям. Им нужно только проконтролировать, не забыли ли их включить в программу, так как каждый пропущенный год будет стоить определенной суммы денег.

Требования к обязательным участникам НИС предусмотрены следующие:

- Поступление на службу с 1 января 2005 года – для офицеров, служащих по контракту.

- Служба не менее 3-х лет с 01.01.2005 года – для мичманов и прапорщиков.

- Получение первого офицерского звания, начиная с 01.01.2005 года – для выпускников военных образовательных заведений (офицеров).

- Получение первого офицерского звания в связи с поступлением на военную службу по контракту на должность, предусматривающую звание офицера с 01.01.2005.

- Получение первого звания офицера военнослужащими, в связи с назначением на должность, предусматривающую звание офицера, продолжительность службы по контракту которых составляет менее 3-х лет.

Военная ипотека полагается и другим военнослужащим. Для вступления в НИС им необходимо подать начальству соответствующий рапорт.

Подать рапорт на вступление в НИС в добровольном порядке могут:

- Выпускники военных учреждений, окончившие их после 01.01.2005, но заключившие свой первый контракт до этого срока.

- Солдаты, матросы, старшины, сержанты, если они подписали второй контракт не раньше 01.01.2005.

- Мичманы и прапорщики, которые прослужили по контракту менее 3-х лет до 01.01.2005.

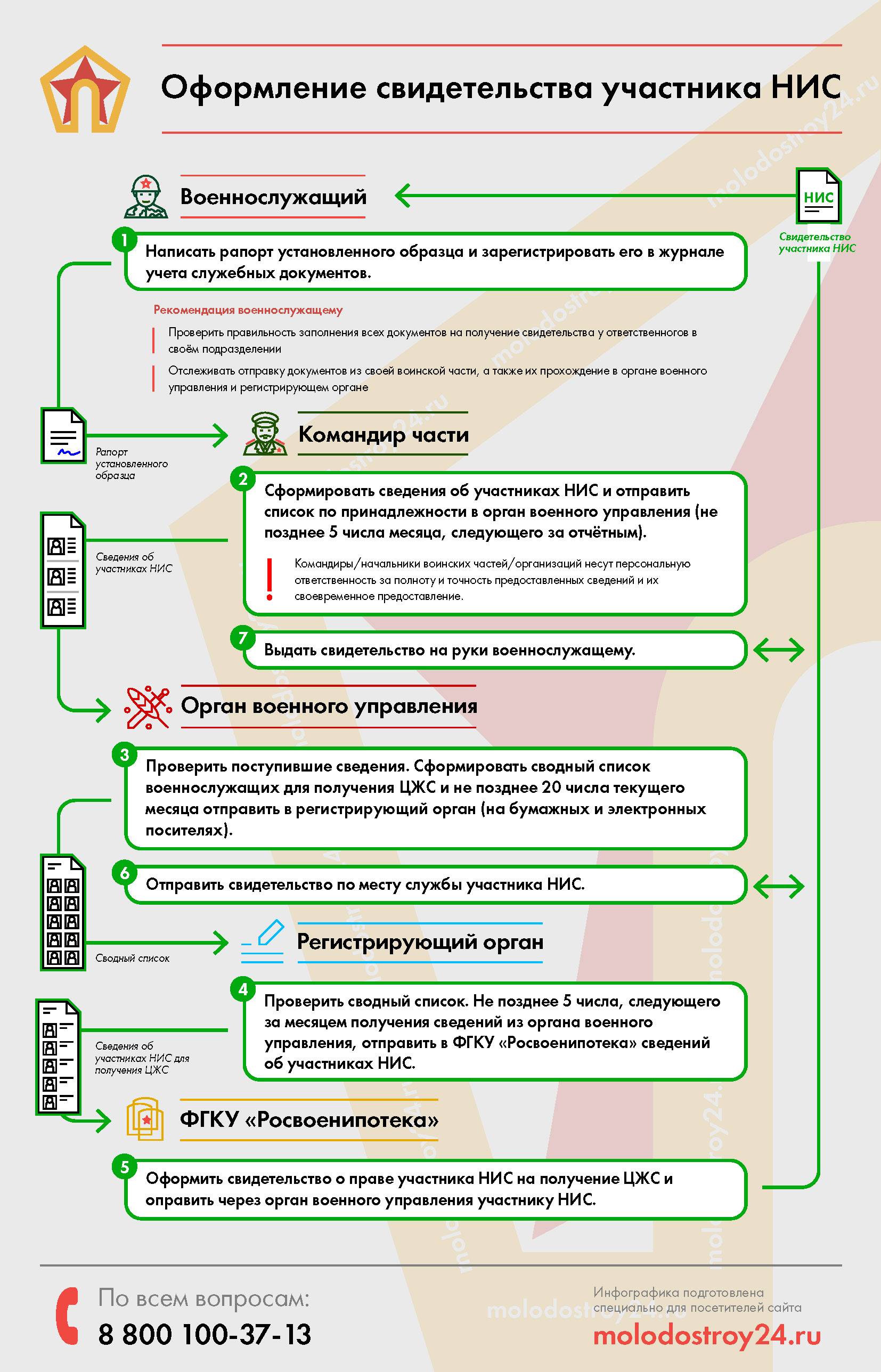

Подача рапорта на участие в НИС

Для вступления в Накопительно-ипотечную систему военные, которые могут участвовать в программе в добровольном порядке, подают командиру части рапорт на включение в реестр участников НИС.

К рапорту прикладывают:

- Копию паспорта.

- Копию контракта (солдаты, матросы, сержанты, старшины прикладывают 2-й контракт).

В рапорте военнослужащий просит внести его в реестр участников НИС, а также указывает:

- Ф.И.О.

- Воинское звание.

- Должность.

- Дату и подпись.

Командир части передает пакет документов в Росвоенипотеку. Документы проверяют, и вносят военнослужащего в НИС. В течение 3 месяцев ведомство направляет военному письмо о его включении в систему. В том же письме сообщается регистрационный номер участника программы.

Образцы рапортов и заявлений для военных при участии в НИС

- Рапорт о вступлении в НИС

- Рапорт на получение свидетельства участника НИС

- Рапорт о возникновении права на использование средств ЦЖЗ

Может ли банк наложить запрет?

Внимание: Банк, в залоге у которого находится квартира, вправе наложить запрет на сдачу в аренду этого объекта недвижимости. Согласно статье 30 ФЗ «Об ипотеке» владелец находящегося в залоге имущества обязан принимать своевременные меры по содержанию его в хорошем состоянии и покрывать расходы на его содержание

Согласно статье 30 ФЗ «Об ипотеке» владелец находящегося в залоге имущества обязан принимать своевременные меры по содержанию его в хорошем состоянии и покрывать расходы на его содержание.

Обеспечивать порядок и сохранять первоначальный вид сданной в аренду квартиры гораздо сложнее, поэтому очень часто в ипотечный договор вносится положение о запрете сдачи объекта кредитования внаем.

Документы для кредитной организации

Основной документ, который требуется для получения согласия банка – договор аренды. Кредитная организация имеет право дополнять предоставленный договор и включать дополнительные условия, касающиеся пользования жильем и обязанностей квартиросъёмщиков.

Важно! Дав согласие на сдачу квартиры, банк в обязательном порядке вносит в договор аренды пункт, запрещающий сдачу жилья посуточно – такой вид аренды приводит к быстрому износу имущества и увеличивает риски кредитора. Часто в договор также включается опись имущества и оговаривается создание депозита на случай порчи объекта недвижимости

Часто в договор также включается опись имущества и оговаривается создание депозита на случай порчи объекта недвижимости.

Дополнительно заемщик должен известить страховую компанию о перспективе сдачи жилья в аренду и перезаключить страховой договор, учтя новые обстоятельства.

Документы необходимые для предоставления в банк для получения согласия:

- Договор аренды и его копия.

- Личные данные квартиросъемщика.

- Документы из страховой компании.

Если действовать без согласия?

Если по каким-либо причинам ипотечная квартира будет сдаваться без согласия кредитной организации — это повлечет возникновение определенных рисков для заемщика.

Согласно действующему законодательству сотрудники банка могут провести проверку состояния квартиры, находящейся в залоге. Если в результате будет выявлен факт незаконной сдачи жилья в аренду к заемщику будут применены санкции со стороны кредитной организации и ФНС.

Санкции за сдачу квартиры внаем без согласия банка:

- В случае первичного нарушения выносится устное предупреждение и дается указание на запрет подобной деятельности.

- За нарушение условий заключенного кредитного договора на заемщика накладывается штраф.

- Если нарушения выявлены повторно – банк вправе разорвать договор и потребовать возврат всей оставшейся суммы, включая проценты за пользование кредитом.

- Если после этого долг не будет уплачен в срок – банк имеет право обратиться в суд, по итогам которого квартира будет продана и ипотека закрыта.

- Штрафы последуют и со стороны налоговой инспекции – за уклонение от уплаты налогов и занятие незаконной предпринимательской деятельностью.

Какая альтернатива военной ипотеке существует

Денежные средства с именного счета военнослужащий не может использовать ни на что, кроме приобретения жилья. Всю сумму наличными вам никто не выдаст. Но варианты по использованию накоплений существуют.

Остановимся на них подробнее:

- Всю сумму накоплений можно забрать после окончания службы и купить жилье без использования кредита;

- Получить заем через 3 года с момента вступления в программу.

Вы можете забрать накопленные средства по следующим обстоятельствам:

- Выслуга составляет более 20 лет;

- Вы прослужили более 10 лет, но своего жилья не имеете;

- Вы достигли возраста 45 лет;

- Состояние вашего здоровья требует выхода в отставку;

- В структуре Минобороны происходят мероприятия, связанные с сокращением численности штата и так далее.

Если какое-то из этих обстоятельств присутствует в вашем случае, то вы можете осуществить открытие счета в любой банковской организации, которая предоставляет военную ипотеку и написать рапорт для получения документа, подтверждающего участие в системе НИС.

На счет, который вы открыли в течение 3-х месяцев, будут перечислены средства, которые накопились за время прохождения службы.

Суть военной ипотеки для контрактников

Раньше жилье военным-контрактникам предоставлялось бесплатно. Теперь эта процедура отменена, но зато существует возможность взять льготную ипотеку. На деле ипотечный кредит выплачивает государство. Таким образом, военнослужащий все так же получает жилье, хотя и по другой схеме.

Происходит это таким образом: военнослужащий, становясь контрактником и оформляя соответствующие документы, вступает в систему НИС и рапортует об этом в письменном виде.

После этого на имя военного в банке открывают закрытый вклад, которым нельзя воспользоваться. Три следующие года на этот вклад переводятся денежные средства в фиксированном размере.

Категории лиц, которые имеют возможность вступить в накопительно-ипотечную систему, регламентированы законодательством. Как правило, такие условия военной ипотеки для контрактников распространяются только на тех военнослужащих, которые заключили контракт в 2005 году и позже.

Военные-контрактники, документы которых оформлены ранее 2005 года, получившие квартиру по схеме бесплатного предоставления жилья, также могут вступить в систему НИС, но их участие добровольно.

Через три года военный имеет право подать рапорт для регистрации в системе и получения свидетельства НИС.

После этого вы вправе спокойно искать наиболее привлекательные условия военной ипотеки для контрактников в кредитно-финансовом учреждении, а также подбирать устраивающую вас квартиру.

Происходит все так, как и при стандартном ипотечном кредитовании. Находится подходящее жилье, обсуждаются детали сделки, необходимый пакет документов предоставляется в соответствующую инстанцию.

Если к тому времени, как вы решили брать ипотеку для контрактников, окажется, что на вашем личном счету не хватает денег, то недостающую сумму придется вносить самостоятельно. Следует помнить, что средства начисляются в зависимости от многих нюансов: какой у вас доход, давно ли вы открыли счет и прочее.

Сколько дает государство и что можно купить за эти деньги

Каждый год государство зачисляет на именные накопительные счета участников НИС накопительные взносы. Их перечисляют из федерального бюджета, причем перечисляются они раз в месяц по 1/12 от суммы годового платежа. Суммы существенные – начав в 2005 году с 37 тысяч рублей, сейчас военная ипотека дошла до 288,4 тысяч рублей в год.

На графике видно, как росла сумма платежей:

Однако взносы от государства – не единственная часть ипотечных накоплений для военнослужащих. Также средства могут формироваться и за счет доходов от инвестирования уже имеющихся накоплений, и других не запрещенных источников.

ФГКУ «Росвоенипотека» размещает временно свободные средства в управляющих компаниях, поэтому с 2010 года суммы взносов увеличиваются на определенный процент каждый год. Стоит учитывать, что реальная сумма увеличения взносов будет чуть меньше, чем заявленная доходность по этим средствам – часть дохода забирает себе управляющая компания.

Процент доходности за последние 10 лет был таким:

То есть, деньги не лежат «мертвым грузом» на счетах, а работают – и в некоторые годы даже приносят доход выше инфляции. Учитывая, что сумма взноса увеличивается каждый год на величину инфляции, за каждым военнослужащим собираются достаточно серьезные накопления, которых через несколько лет может хватить на покупку жилья даже без использования ипотеки (правда, в не очень большом городе).

Что касается ограничений по целевому жилищному займу, то они такие:

оформить военную ипотеку можно только в банке, который с ней работает (таких большинство среди крупных банков);

купить можно квартиру в новостройке (в том числе по ДДУ – на этапе строительства), на вторичном рынке и даже участок с домом. Можно рефинансировать оформленный ранее ипотечный кредит;

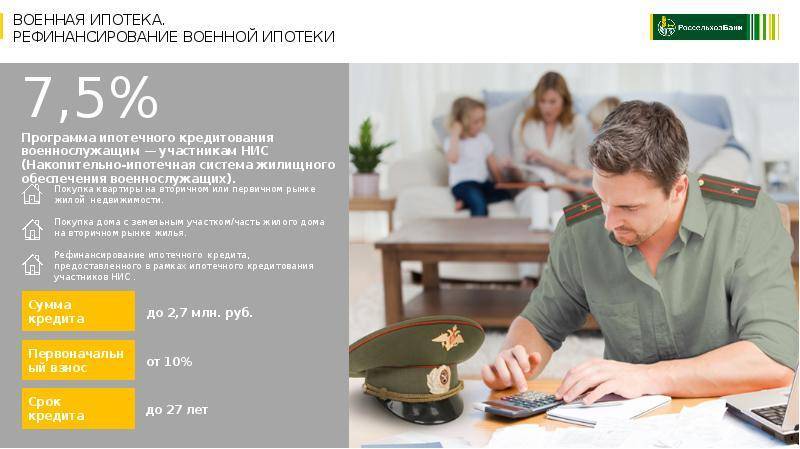

сумма кредита зависит от того, сколько накопилось у заемщика на счете, сколько он вносит собственных средств и какой первоначальный взнос требует банк. Максимум сейчас – 3 141 000 рублей в Сбербанке, 3 300 000 рублей в Россельхозбанке, 3 790 000 рублей в Промсвязьбанке (это под 5,85% годовых, а по обычной программе – 3 286 000 рублей).

Конкретные условия кредитования устанавливают уже сами банки. Везде требуется, чтобы первоначальный взнос был не менее 10-20% от суммы ипотечного кредита (хотя за каждым заемщиком уже накопилось минимум 3 ежегодных взноса), срок кредитования – до 25 лет (но не более, чем до достижения предельного возраста нахождения на службе). А по процентным ставкам все почти одинаково – это диапазон от 7,5 до 8,5%.

Правда, Промсвязьбанк каким-то образом может выдавать военную ипотеку под 5,85% годовых – по такой же ставке он выдает льготную ипотеку по госпрограмме-2020. Но закончится такое предложение уже 1 декабря.

Виды мошеннических действий при оформлении военной ипотеки

Военная ипотека: условия предоставления

При расчете срока оформления займа специалисты стремятся к тому, чтобы человек успел к 45 годам полностью его погасить. Как и было сказано ранее, для приобретения доступны как новостройки, так и жилье на вторичном рынке. Свои особенности имеет покупка дома. Дело в том, что участок, где он находится, человек должен приобретать за собственные средства.

Вместе с тем накладываются ограничения на время, предоставляемое для оплаты суммы кредита. В свидетельстве, выдающемся всем участникам программы, указана дата. К моменту ее наступления у военнослужащего не должно быть в наличии долгов. Минимальный порог по срокам кредита составляет 36 месяцев.

Минимальные размеры займа устанавливаются на уровне 300 000 руб. Ссуда определяется в соответствии с рыночной стоимостью жилья, датой выдачи финансовых средств, процентной ставкой.

В прошедшем году государственная военная ипотека военнослужащих подверглась ряду изменений. Участники НИС теперь вносят первоначальный взнос из средств на накопительном счете. Они поступают в банк. Оставшаяся сумма кредита продолжает храниться в Росвоенипотеке. Спустя 3 месяца после оформления займа в финансовом учреждении, в него поступит вторая часть выплат.

Ежемесячный платеж четко определен. Он составляет 1/12 от накопительного взноса заемщика. Средства, перечисляющиеся из Министерства обороны на счет военнослужащего, каждый год индексируются. Соответственно, изменяются платежи по займу.

Страхование является обязательным, когда оформляется военная ипотека. Оно необходимо для защиты имущественных интересов в отношении недвижимости, перешедшей в собственность. Чаще всего этот вопрос перекладывается на плечи аккредитованной банком компании. Предоставление жилищного займа направлено на пользу федерального органа с соответствующей специализацией. Выгоду имеет и кредитор.

Участник НИС (накопительно-ипотечная система) обязуется застраховать свою жизнь, а также трудоспособность. Он заключает целый ряд договоров, призванных защитить его интересы в случае непредвиденной ситуации. Военнослужащему следует продлевать их каждый год до тех пор, пока кредит не будет погашен полностью.

Военный самостоятельно или при помощи риэлтора подбирает подходящую недвижимость. Однако в дальнейшем будет произведена ее оценка специальной независимой комиссией. Участнику программы придется оплачивать ее работу из собственного кармана.

Досрочное погашение

Ограничения по этому вопросу отсутствуют. Человек может вносить всю оставшуюся сумму средств или какую-либо ее часть. Такая оплата способствует сокращению сроков выплаты займа. Но размеры платежей остаются прежними.