Деньги на строительство

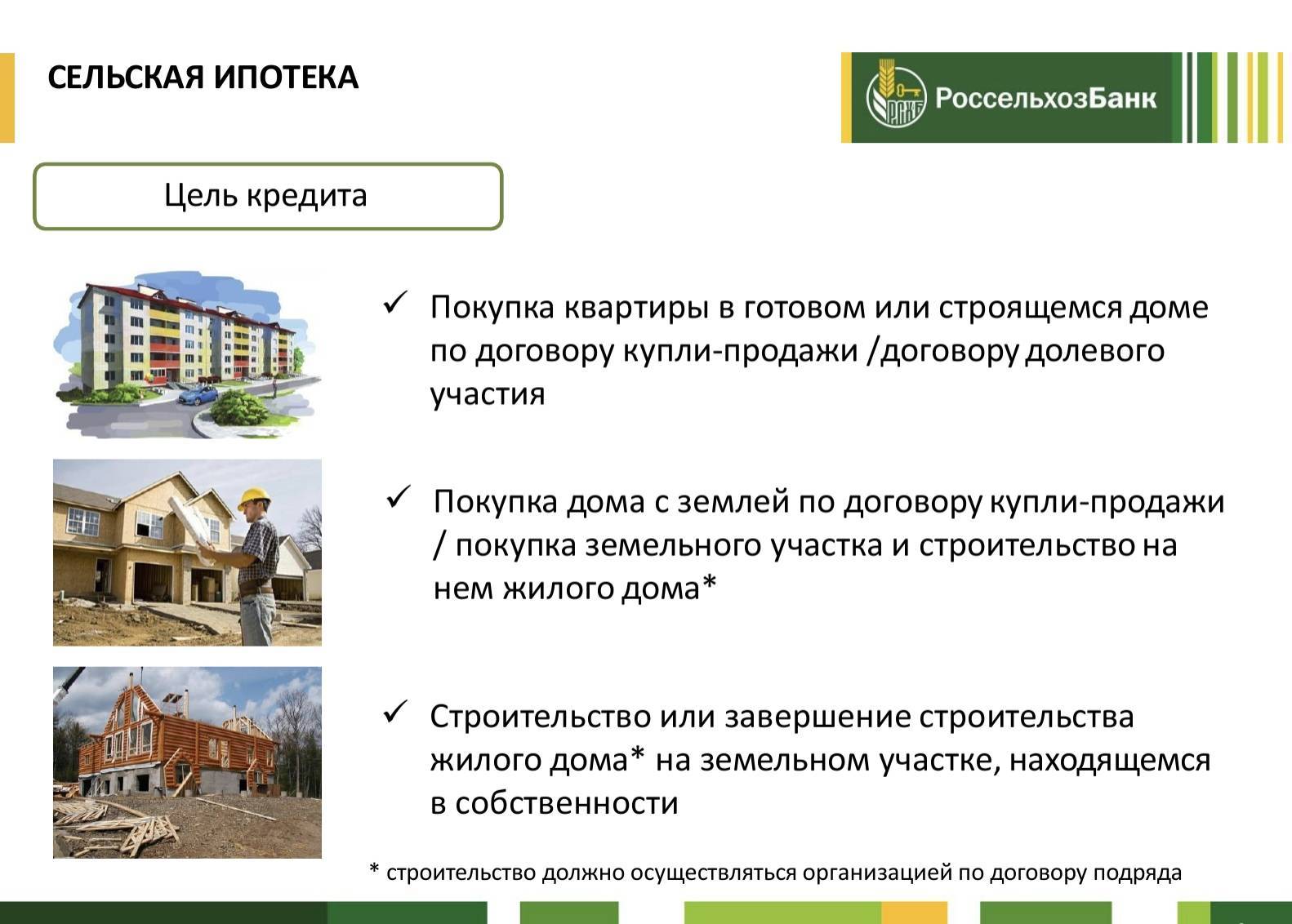

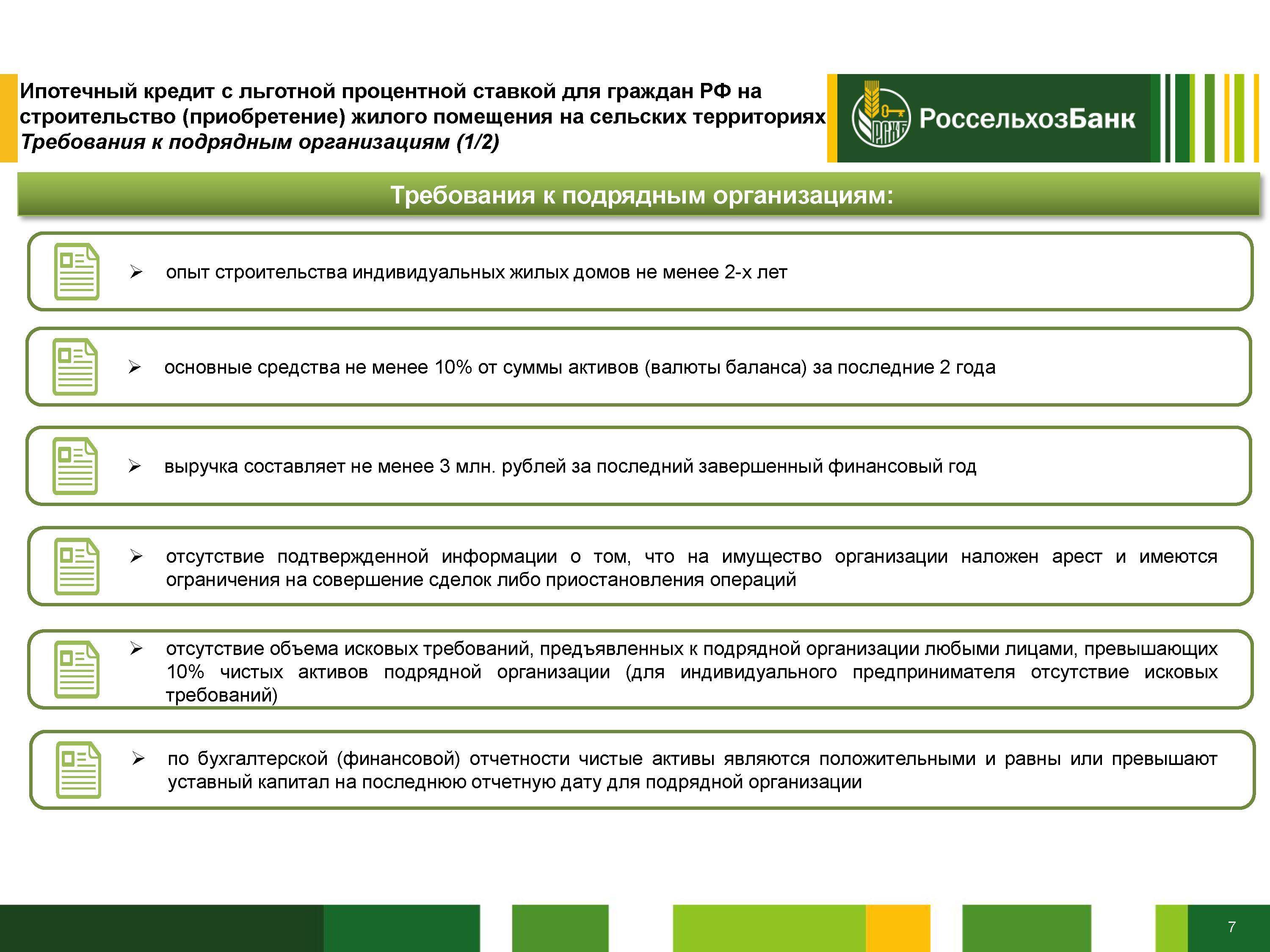

По условиям госпрограммы,сельскую ипотеку можно привлекать не только на покупку жилья,но и на его строительство. Но этот постулат фактически действует только на бумаге. По словам Петра Смагина,замдиректора по социальным вопросам компании «Бочкари», на их предприятии несколько человек рассматривали варианты привлечения льготной ипотеки на строительство домов,но в итоге все отказались от этой идеи.

Ипотека

СС0

В Бочкарях,где есть новый микрорайон под индивидуальную застройку,люди возводят жилье при поддержке завода и за собственные средства. Так,оказалось,проще.

Евгения Прядко объясняет: проблема оформления сельской ипотеки на строительство заключается в том,что документы,в том числе и строительную смету,оценивают в головном офисе банка в Москве. К сожалению,за тысячи километров от Алтайского края столичные эксперты не всегда понимают,почему заемщик выбрал те или иные материалы или варианты отделки. Отсюда высокая вероятность отказов.

Риэлторы со своей стороны от льготной ипотеки на строительство напрямую не отговаривают,но предупреждают: получить ее реально тяжело.

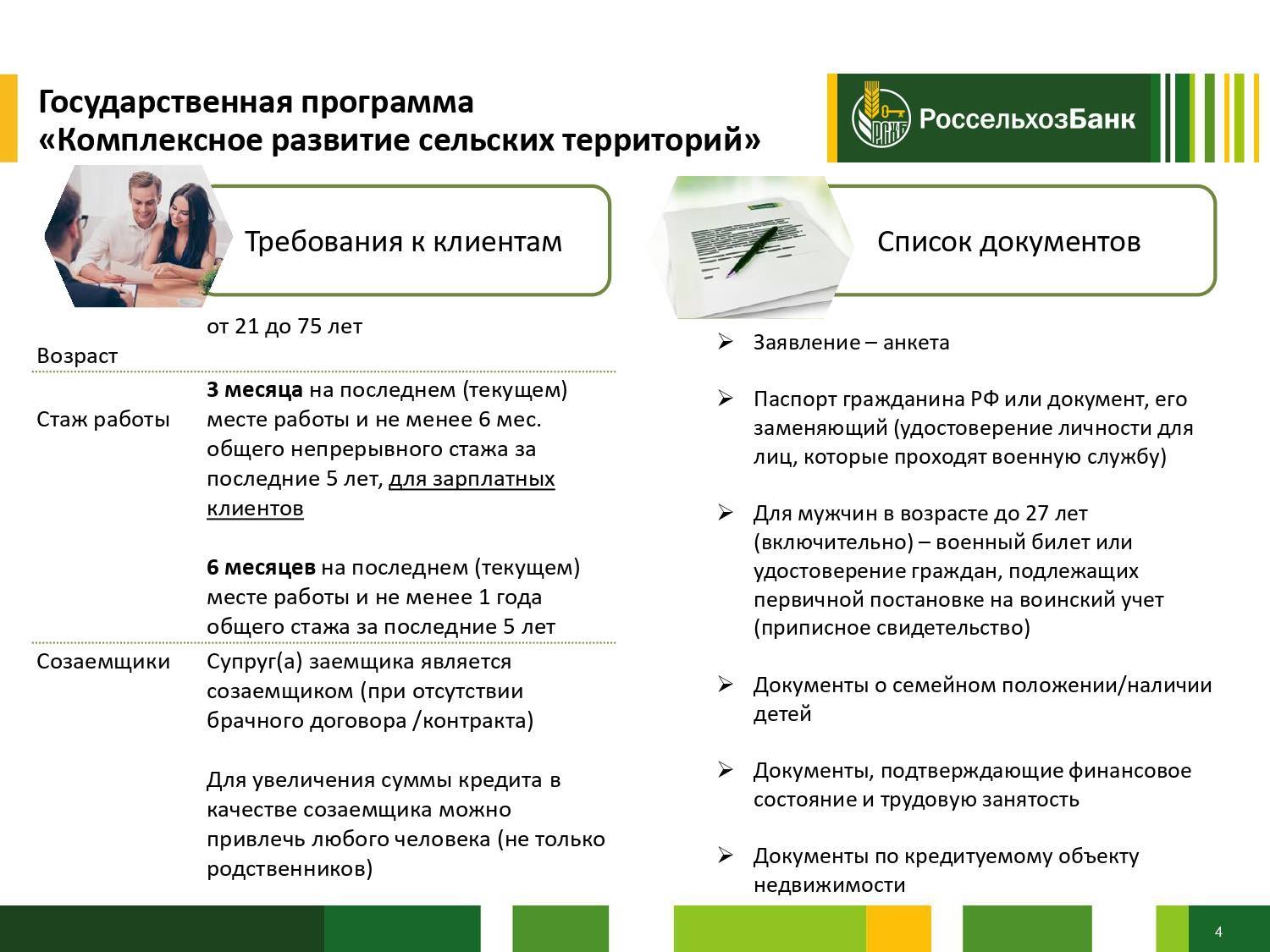

Справка

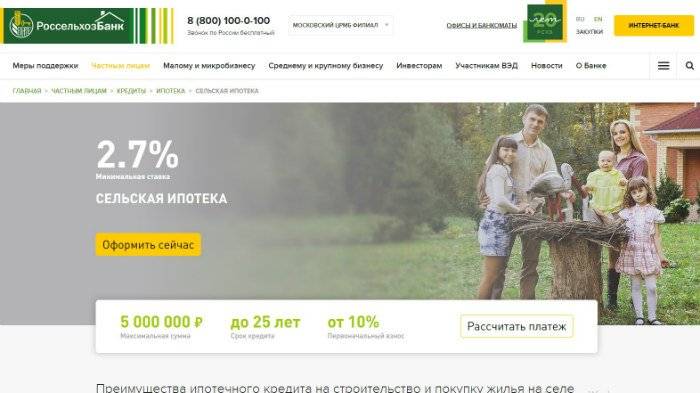

Сельская ипотека — новшество 2020 года. Она стала частью государственной программы комплексного развития сельских территорий,которая включает мероприятия по созданию комфортной среды на селе,привлечению граждан на эти территории и повышению их уровня жизни.

По данным на 20 июля,в алтайский региональный филиал Россельхозбанка поступило 2345 заявок,из них одобрено 706. На обозначенную дату выдано 224 ипотечных кредита на сумму 327 млн рублей.

Ипотечное кредитование в «Россельхозбанке» — условия, проценты.

Сумма кредитования целиком и полностью зависит от платежеспособности заемщика, как и сроки. То есть для получения кредита заработная плата должна быть в разы выше прожиточного минимума, так как сумма ежемесячных выплат не должна превышать 60% семейного дохода. Сроки кредитования могут увеличиваться агентом, если заемщик не проходит по зарплатному показателю в желаемый минимум.

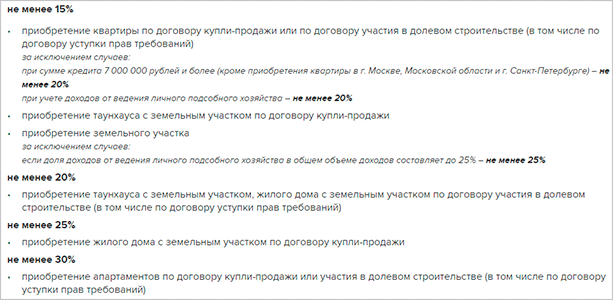

Немалую роль в расчете кредитных платежей имеет и сумма первоначального взноса, по условиям «Россельхозбанка» она не может быть менее 15% от стоимости приобретаемого жилья. Соответственно, чем взнос больше, и меньше объем займа, тем выгоднее будет кредитное бремя.

Условия ипотеки в «Россельхозбанке» достаточно мягкие и комфортные для заемщиков. При одобрении кредита можно забрать всю сумму сразу либо открыть кредитную линию, где деньги можно будет забрать по требованию, например, при возникновении сложностей при оформлении жилья.

При расчете суммы планируемого ипотечного займа учитываются все семейные доходы, то есть доходы солидарных заемщиков (родителей, мужа, жены, детей). Сроки очень сильно влияют на кредитную ставку, чем они выше, тем больше ставка процента выплат и переплаты банку соответственно.

Логично, что чем дольше человек пользуется деньгами, тем большую сумму нужно будет оплатить кредитной структуре в итоге. Максимально выгодный кредит по ипотечной программе выходит при предоплате не менее 50% и сроке кредитования, не превышающем 10 лет.

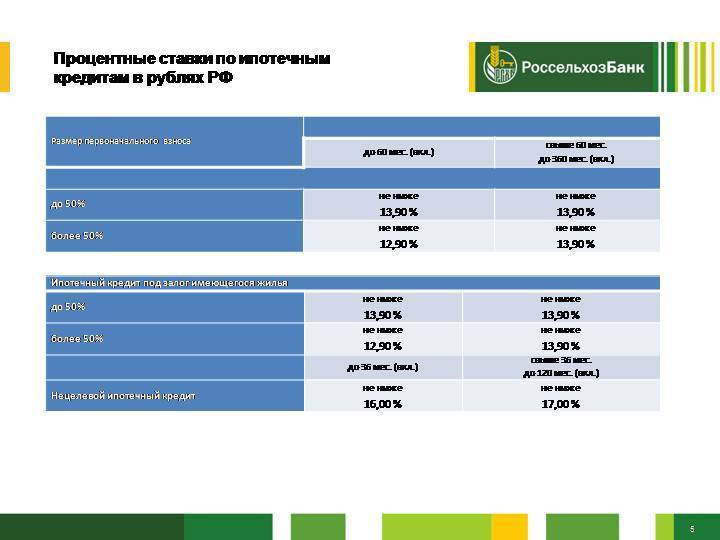

Проценты по ипотеке «Россельхозбанка» выгодны для всех желающих. Рассмотрим варианты ставок в соответствии с предлагаемыми сроками:

• При сроке до 10 лет и взносе от 15 до 50% ставки варьируются от 11,5 до 12,5%;• При сроке 11-15 лет – от 12 до 13%;• При сроке 16-25 лет – от 12,5 до 13%

Важным условием ипотеки, которое зачастую не учитывается при первоначальных самостоятельных расчетах, является страхование жилой недвижимости. Банку необходимо иметь гарантии сохранности объектов, которые подписываются в качестве залога на случай прекращения выплат по кредитным обязательствам.

Именно поэтому перед подписанием кредитного договора необходимо сделать независимую оценку приобретаемого жилья и застраховать его в надежной компании.

Минимальная ставка по кредиту в «Россельхозбанке» при заключении договора на ипотеку в валютном эквиваленте – 9%.

Сбербанк

Казалось бы, у этого банка огромные активы, его обязательства перед населением – 17 триллионов. Каждые 4 пенсионера в России из 10 держат свои пенсии в этом банке. Глава Сбербанка регулярно встречается с президентом страны. Пусть банк пока не принимают в Европейскую ассоциацию блокчейна – передовой банковской технологии организации работ, но тут всё дело в санкциях.

Но, тем не менее, не нужно забывать, что банк этот – чисто коммерческий, его задача «делать деньги», в том числе и для своих западных акционеров, поэтому никакой благотворительности.

И если процент по ипотеке в Сбербанке кажется привлекательным, то во многом потому, что он поддерживает данное направление всем своим немалым капиталом.

Итак, ипотека здесь под 9,4% годовых при следующих сопутствующих условиях:

- Минимальная сумма – 300 тыс рублей;

- Максимальная не будет превышать 85% от стоимости залога или стоимости самой ипотечной недвижимости, причём выбирается меньшая величина;

- Первоначальный взнос должен быть в любом случае – 15%, но если клиент получает зарплату не на карту Сбера, этот взнос уже – 50%, это существенный фактор;

- Срок ипотеки – от 1 года до 30 лет.

Среди дополнительных условий:

- Если в качестве залога выступает дом на земельном участке, сам участок тоже должен оформляться под залог;

- Если между оформлением договора в банке и оформлением самой ипотечной недвижимости в качестве залога будет временной промежуток, то необходимо на этот срок также предоставить залог – это к разговору, что банк – коммерческий, здесь всё учтено и ничего не упущено.

Сбербанк предусматривает некоторые скидки на свой базовый ипотечный процент:

- -1% — если клиент заключает в банке договор страхования жизни;

- -0,1% — если оформление договора происходит электронным образом;

- -0,5% — если в семье одному из родителей меньше 35 лет.

Кроме того, банк предоставит скидку в 2% на ипотеку, если клиент выберет объект среди новостроек, возводимых строителями-компаньонами Сбербанка.

Банк допускает, что клиент может не раскрывать свой доход, но тогда процент будет составлять 10,4%. Если же клиент соглашается подтвердить свой дополнительный доход по форме банка или по форме 2-НДФЛ, то процент будет снижен на 1%.

Обращаем внимание, Сбербанк не выдаёт ипотечный кредит без предварительного взноса!

В результате нашего обзора будет составлен рейтинг банков «по ипотеке». Рейтинг берёт на основу предложения именно Сбербанка. Таким образом, у него условный коэффициент рейтинга – 10.

Программа ипотечного кредитования в ВТБ развита хуже, но она имеет некоторые «приятные» особенности:

- Если площадь жилья больше 65 кв.м., то годовой процент уменьшается на 0,5%.

- Если клиент по профессии врач, учитель или работает в государственном управлении, ему предоставляется ежемесячная скидка (к сожалению, банк эту скидку не оглашает и всё, видимо, решается уже при собеседовании).

- Если у клиента недостаточен доход, то он может привлечь себе в помощь 3 поручителей, и тогда ипотека будет выдаваться уже исходя из дохода 4-ёх человек.

Общие же условия ипотеки в ВТБ следующие:

- Годовой процент – 9,5% и нет возможности его уменьшить;

- Первый взнос обязателен и составляет 20%;

- Срок – от 1 до 30 лет;

- Максимальная сумма – 60 млн руб.

Это существенно, что здесь практически нет скидок, да ещё при большем проценте и первом взносе. Предложения ВТБ заметно уступают предложениям Сбера – коэффициент ставим только 7.

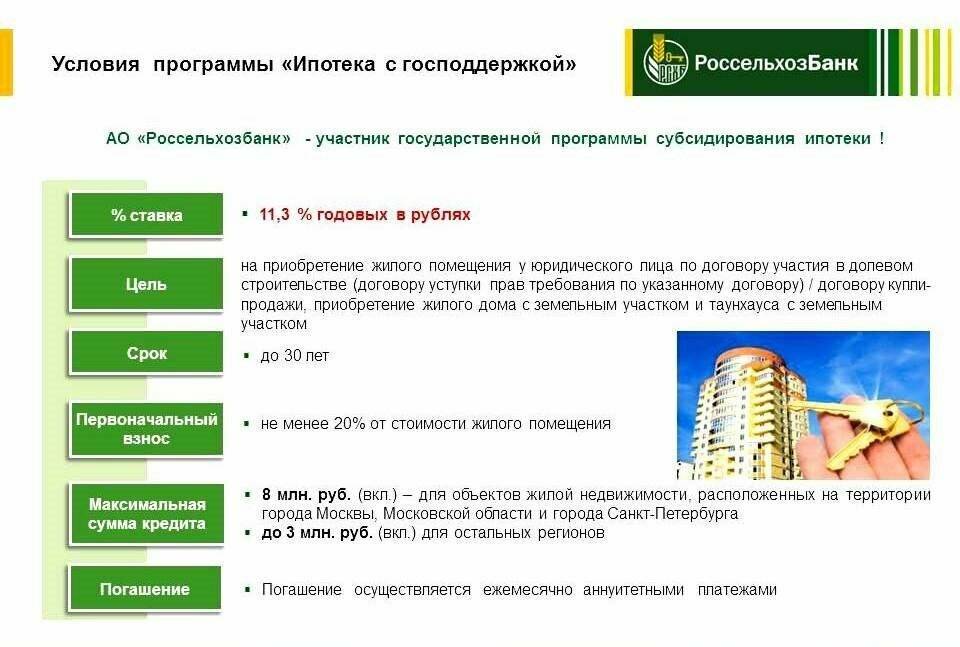

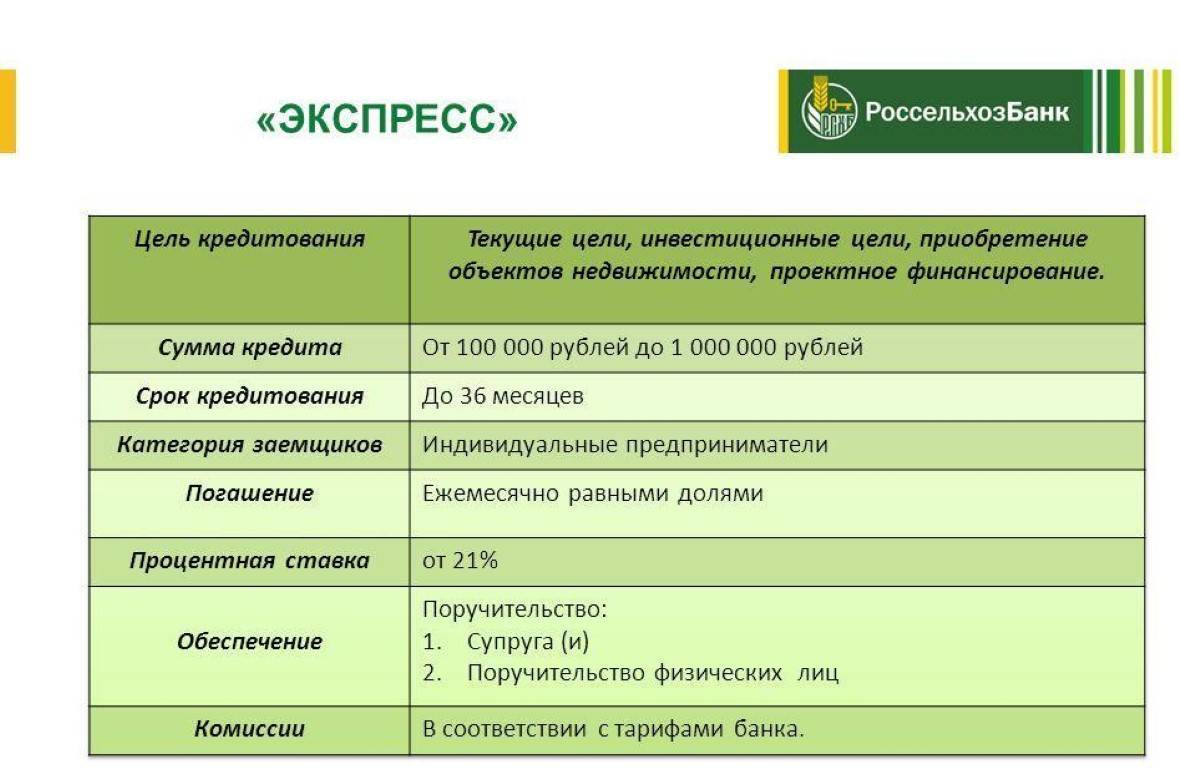

Какие специальные программы предоставляет Россельхозбанк?

РСХБ дает клиентам широкий «ассортимент» ипотечных программ — это, по мнению банковских аналитиков, является главным конкурентным преимуществом Россельхозбанка по сравнению со Сбербанком и другими гигантами рынка. Условия по программам значительно разнятся, поэтому рассмотрим их отдельно.

Ипотека пенсионерам в Россельхозбанке

В отдельную программу это направление не выделили, но так и называется — «Ипотечное жилищное кредитование». Требований для участия несколько:

- Заявителю должно быть не больше 75 лет на момент подачи заявки;

- Обязательно должен быть привлечен созаемщик, чей возраст на момент окончания кредитования не будет превышать 65 лет;

- К моменту, когда заемщику исполнится 65 лет, должно пройти как минимум 50% от всего срока кредитования.

По всем остальным параметрам условия кредитования те же. Нужно лишь отдельно отметить, что для получения ипотеки практически гарантированно придется оформлять страхование жизни. Кроме того, Россельхозбанку может быть недостаточно одного созаемщика, и он может потребовать дополнительного привлечения людей.

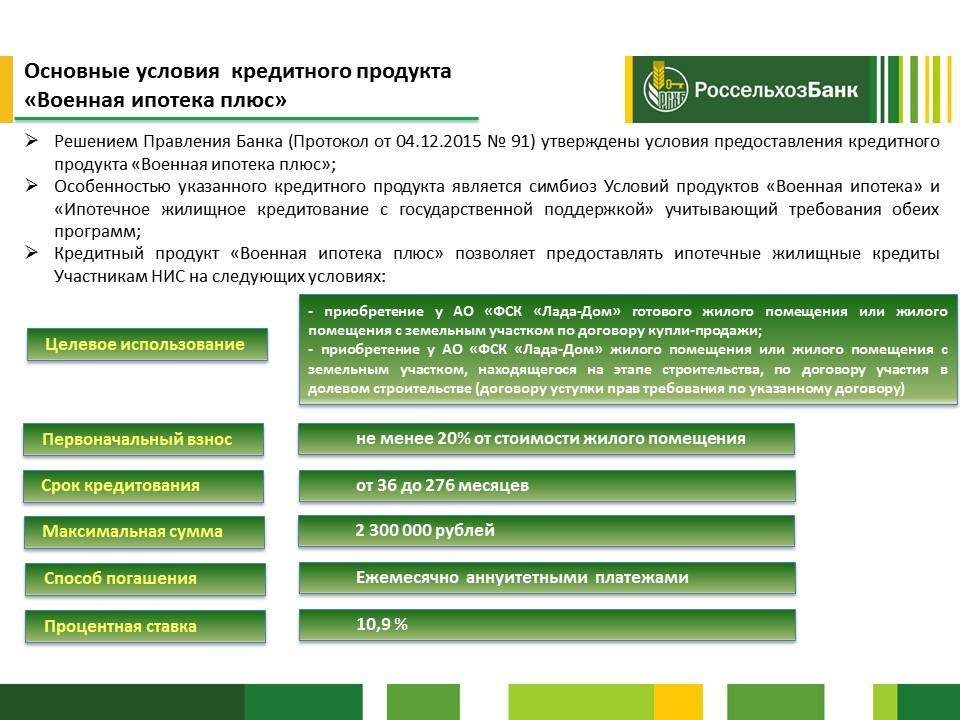

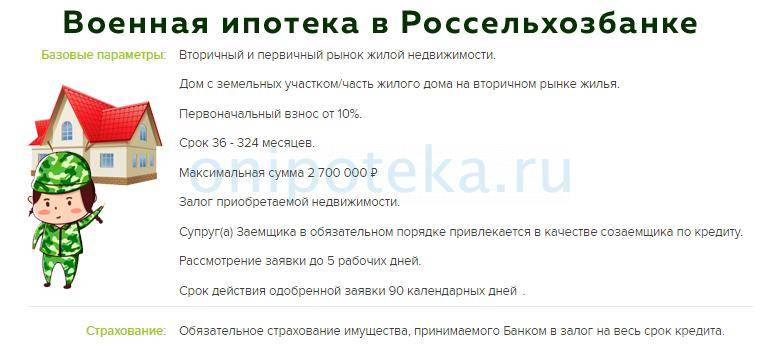

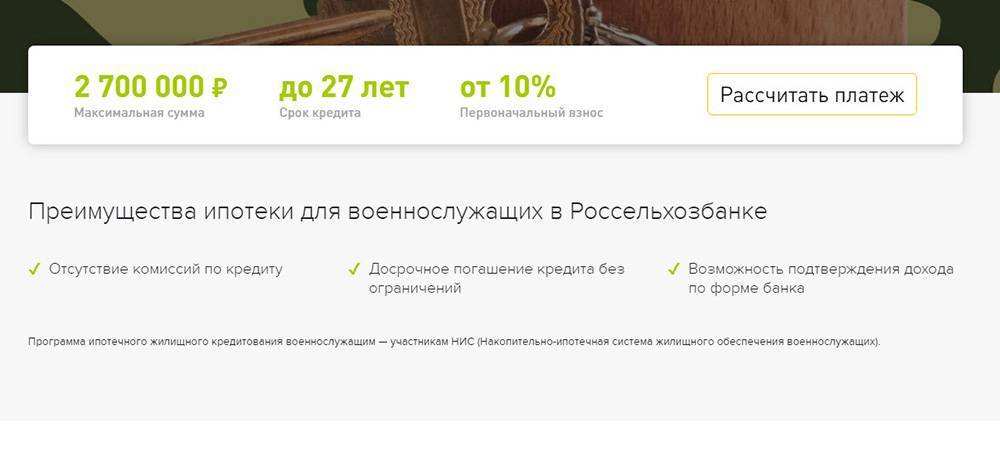

Военная ипотека

Получить кредит по этой программе могут только те военные, кто соответствует условиям банка:

- Участие в НИС — не менее трех лет;

- Возраст на момент окончания срока кредитования (возврата кредита по договору) — не более 45 лет;

- Заявителю не меньше 22 лет на момент подачи заявки.

Первоначальный взнос — не менее 10% от стоимости жилья, процентная ставка от 9% до 10% годовых. Максимальная сумма кредитования — 2 485 825 рублей

В целом это выгодное предложение для участников НИС, поэтому обратить внимание на программу — более чем правильное решение

Молодая семья

По программе, по крайней мере один супруг (а лучше — оба) должен быть не старше 35 лет. Право на льготную ипотеку распространяется также на одиноких молодых родителей. Минимальный первоначальный взнос по такой ипотеке составляет всего 10%.

Если за время пользования ипотечным жильем у семьи рождается ребенок (и соответствующие документы будут предоставлены сотрудникам банка), в течение трех лет семья может ежемесячно платить только проценты без основного долга.

РСХБ позволяет использовать материнский капитал для оплаты первоначального взноса — в таком случае мат. капитал должен составлять по крайней мере 10% от стоимости квартиры. Программа удобна для молодой семьи, но в качестве минуса выступает незначительное уменьшение льготной процентной ставки — всего на несколько десятых процента по сравнению с обычным жилищным кредитованием.

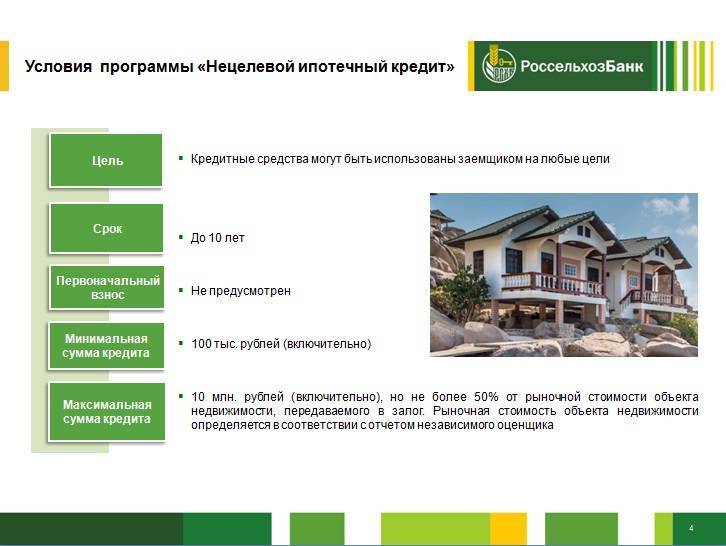

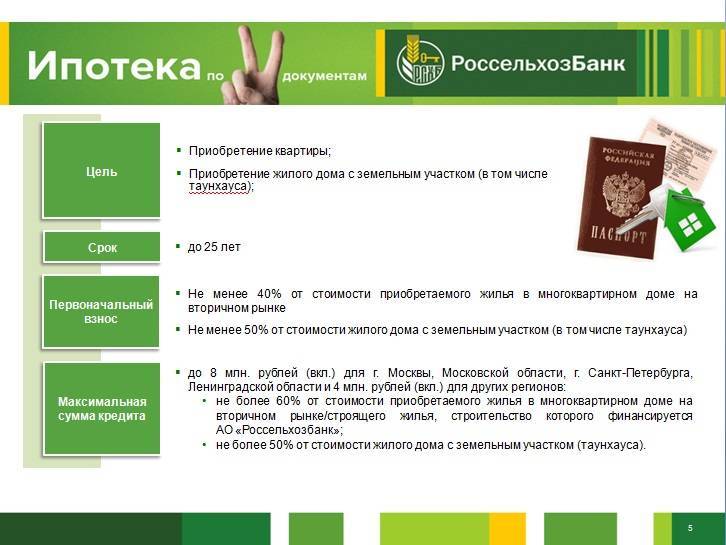

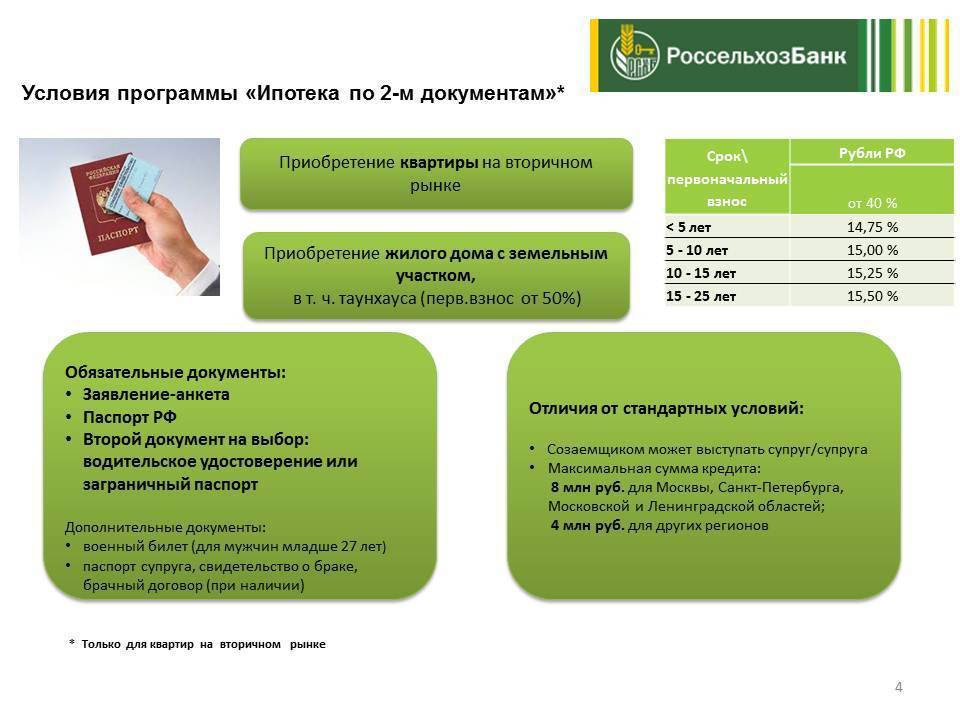

Ипотека по двум документам

Программа привлекает клиентов своей простотой: из документов нужно предоставить только паспорт, второй документ (загранпаспорт, СНИЛС и т.п.), а также справку о доходах по форме банка. Купить по такой программе можно только квартиру на вторичном рынке или коттедж с земельным участком.

Максимальный срок ипотеки по двум документам — 25 лет, максимальная сумма кредита сильно ограничена – всего лишь до 8 миллионов. При этом первоначальный взнос должен составлять минимум 40% для квартиры и 50% для дома с землей — только таким образом банк компенсирует свои риски при выдаче ипотеки без вороха документов.

Процентная ставка по данному виду кредитования повышенная — 11,05% для вторичного жилья и 16% для дома с землей (процентная ставка упадет до 15%, если кредит будет взят менее, чем на пять лет).

Резюмируя, общие условия программы довольно невыгодные: клиент заплатит за быстроту оформления более высокой процентной ставкой, относительно небольшим размером ссуды и высоким первоначальным взносом. Если вам не хватает документов для оформления обычной ипотеки, лучше повременить и все-таки оформить займ на стандартных условиях.

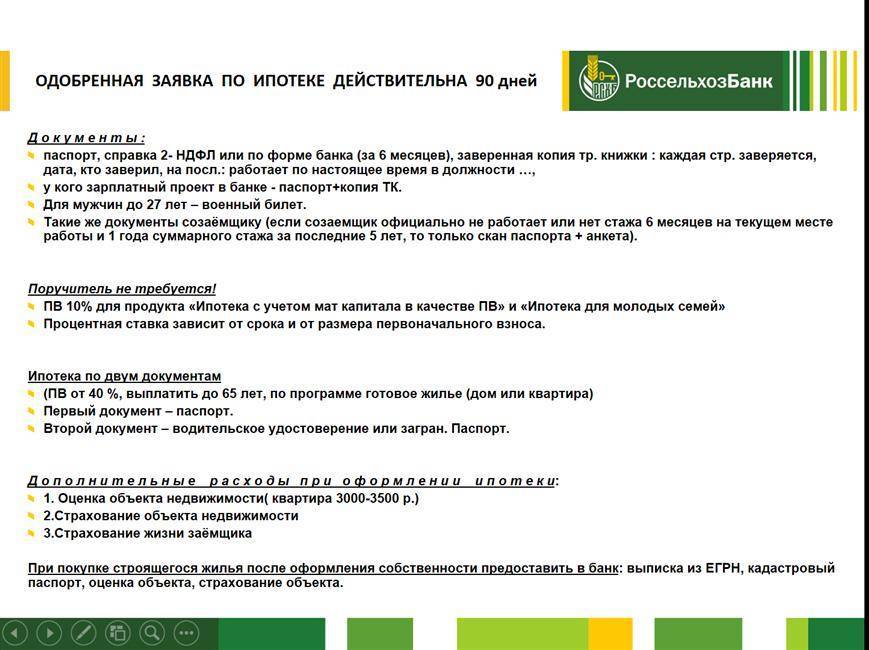

Необходимые документы

Для оформления кредитного договора заемщик должен предоставить основной пакет документов (для проверки информации о заемщике) и бумаги на недвижимость.

В основной пакет входят:

- заявление-анкета (форму можно скачать на сайте Россельхозбанка);

- паспорт гражданина РФ и копии всех страниц;

- удостоверение личности военнослужащего;

- действующее свидетельство участника НИС;

- нотариальное согласие супруга или супруги на заключение сделки купли-продажи жилья (если военнослужащий состоит в зарегистрированном браке);

- СНИЛС заемщика.

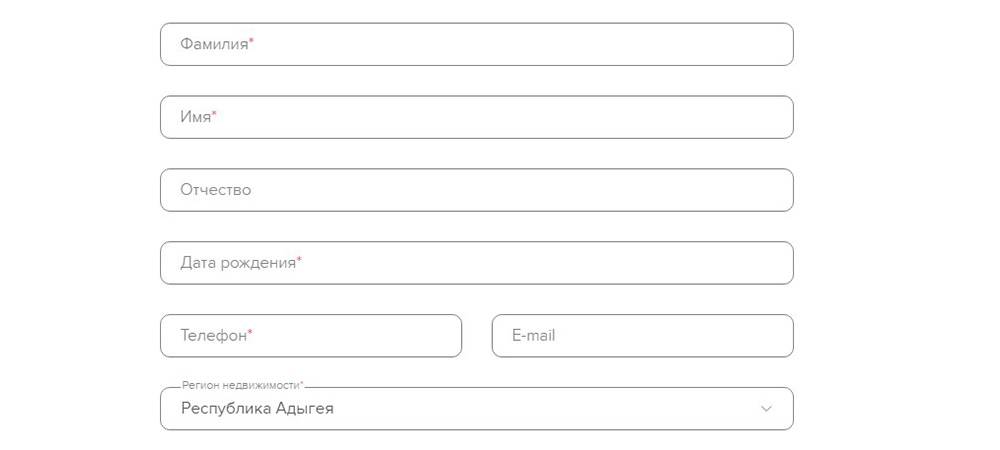

Для оформления кредитного договора нужно заполнить анкету.

Для оформления кредитного договора нужно заполнить анкету.

Список документов может быть изменен в одностороннем порядке по решению банка.

Покупка на вторичном рынке

Перечень документов по кредитуемому объекту зависит от типа недвижимости.

Если заемщик покупает вторичку, необходимы такие бумаги:

- правоустанавливающие документы продавца (свидетельство о регистрации, основание возникновения права собственности);

- выписка из ЕГРП на право совершения сделок с имуществом (действительна в течение 1 месяца);

- оценка недвижимости, проведенная независимым оценщиком (действительна 6 месяцев);

- выписка из домовой книги, адресная карточка, справка об отсутствии зарегистрированных по адресу лиц или заменяющий ее документ;

- кадастровый, технический паспорта квартиры, дома или выписка из технического паспорта на здание;

- справка об отсутствии долга по коммунальным услугам.

Если заемщик покупает вторичку, необходима оценка недвижимости.

Если заемщик покупает вторичку, необходима оценка недвижимости.

В новостройке

Для получения кредита на покупку квартиры в новостройке по договору на участие в долевом строительстве необходимы:

- правоустанавливающие документы застройщика;

- подтверждение права собственности или аренды на участок;

- основание права собственности или аренды на участок;

- выписка из ЕГРП;

- разрешение на строительство;

- проект объекта недвижимости;

- договор участия в долевом строительстве.

Для получения кредита на покупку квартиры необходимо иметь документы застройщика.

Для получения кредита на покупку квартиры необходимо иметь документы застройщика.

Документы предоставляются в копиях, заверенных застройщиком.

При оформлении ипотеки на строительство жилого дома требуются:

- свидетельство регистрации права собственности на участок;

- документальное основание возникновения права собственности;

- выписка из ЕГРП;

- кадастровый паспорт;

- смета индивидуального строительства, составленная и заверенная заемщиком или компанией, возводящей дом;

- разрешение местных согласующих органов на строительство (если процесс еще не начат, то заемщик предоставляет документ в течение 12 месяцев после выдачи займа);

- договор подряда (если строительством занимается подрядная компания).

ЮниКредитБанк

Этот банк вряд ли можно рассматривать, как кандидата на источник ипотечного кредита. Процент в 9,75% при следующих накрутках:

- +2,50% — если нет страховки жизни клиента;

- +1,00% — если нет страховки риска потери контроля на ипотечной недвижимостью;

- +1,00% — если нет страховки от причинения вреда здоровью окружающих.

В общем, банк постарался «обезопасить» себя со всех сторон. И это при том, что сопутствующими условиями он не выделяется:

- Максимальная сумма – 30 млн рублей;

- Срок – до 30 лет;

- Первоначальный взнос – всё те же 15%.

Этот банк не относится к числу ведущих в России, хотя уже и с хорошей историей. Так, «учился бы на младших глядя».

Например, на тот же Тинькофф-Банк, который предлагает ипотеку по 6,98%. Мы его не включаем в этот обзор только по одной причине – ипотека для этого, во многом, Интернет-банка, не является основным направлением деятельности. Такой процент у «Тинькова» — следствие широких партнёрских отношений. Хотя, как известно, ничто не стоит на месте, и возможно в самое ближайшее время «Тинькофф» выйдет на рынок ипотеки и с более широко развёрнутыми знаменами. А пока он празднует небольшую победу – в среду 24 января 2020 года на Лондонской фондовой бирже бумаги «Тинькофф-Банка» достигли своего исторического максимума в цене — $22,35.

Если же оценивать ЮниКредитБанк, то за свою «нерешительность и перестраховку» он не заслуживает больше чем 6,5 по нашей шкале предпочтений.

Преимущества и недостатки

Любой банковский продукт имеет свои плюсы и минусы, то же касается и ипотечного кредитования от «Россельхозбанка» под материнский капитал.

Говоря о положительных моментах можно отметить такие:

- ипотека позволяет быстро приобрести собственное жилье, избавившись от необходимости снимать квартиру или проживать в неподходящих условиях;

- длительность ипотеки позволяет сделать платежи необременительными для семейного бюджета. При грамотном расчете возможностей, платеж по ипотеке сравним с ежемесячной арендной платой за съемное жилье;

- приобретенная в ипотеку недвижимость является собственностью, а значит, можно зарегистрировать членов своей семьи, сделать ремонт по своему усмотрению и т.д.;

- использование материнского капитала избавляет от необходимости копить средства, да и немногим это удается;

- за счет оплаты части займа материнским капиталом затраты собственных средств значительно снижаются.

Из недостатков можно отметить следующие аспекты:

- право на приобретенную недвижимость ограничено фактическим владением, до момента полного погашения нельзя подарить, продать, передать жилье;

- общая сумма переплаты весьма велика, даже при небольшой процентной ставке длительность кредитования делает переплату огромной;

- при невозможности выплачивать кредит банк выставить объект ипотеки на продажу для возврата своих средств. Заемщик получит только остаток суммы, причем в большинстве случае объекты реализуют по номинальной стоимости и полученная сумма вряд ли перекроет затраты;

- даже при удешевлении недвижимости в общем, условия договора останутся неизменными.

Даже принимая в учет возможные недостатки, стоит отметить, что ипотека под материнский капитал от «Россельхозбанка» один из лучших вариантов.

Прежде всего, потому что заемщик может выбрать абсолютно любую ипотечную программу, и варианты выбора жилья практически неограниченны.

Отзывы о военной ипотеке в Россельхозбанке вы можете найти тут.

Правила досрочного погашения ипотеки в Сбербанке читайте в этой статье.

Выбор банка

В 2020 году программой сельской ипотеки в России занимаются три банка — Сбербанк,«Левобережный» и Россельхозбанк. На последний приходится 80% всех выданных государством лимитов.

Любопытная история произошла со Сбербанком. В день,когда он начал принимать заявки на сельскую ипотеку,лимиты были исчерпаны за 45 минут. Жители Алтайского края даже глазом не успели моргнуть,как все расхватали.

Как пишет «РГ», на начало июня получить сельскую ипотеку в Сбербанке успели 7,9 тыс. человек. Все они преимущественно из европейской части страны.

Ипотека.

unsplash.com.

В нашем регионе по льготной программе для селян продолжает работает банк «Левобережный» и РСХБ. Риэлторы полагают: если бы список кредитных организаций был шире,заемщики от этого только выиграли бы. Конкуренция подтолкнула бы банки к созданию более выгодных для клиентов условий и сам процесс одобрения проходил быстрее.

Эксперты отмечают: юристы Россельхозбанка,на который приходится львиная доля всех заявок,зачастую не справляются с большим потоком,невольно затягивая сроки.

Факт

О перспективах сельской ипотеки 22 июля в Госдуме говорил премьер-министр Михаил Мишустин. «У нас огромное количество людей стоит в очереди,это очень популярная мера, — сообщил он. — Я думаю,что заявок у нас сейчас примерно на 182 миллиарда рублей. Но в данный момент мы будем смотреть,исходить из возможности бюджета на поддержку этой программы в следующем году».

Загородный дом.

unsplash.com.

Особенности программы ипотечного кредитования военнослужащих в Россельхозбанке

Военная ипотека — это специальная программа кредитования служащих.

Военная ипотека — это специальная программа кредитования служащих.

Кредитование участников НИС (накопительно-ипотечной системы обеспечения жильем) осуществляется в национальной валюте.

Преимущества

Ипотечное кредитование осуществляется по государственной программе. Это делает возможным предложение заемщикам низкой ставки в сравнении с остальными продуктами Россельхозбанка и других кредитно-финансовых учреждений.

Другие преимущества военной ипотеки:

- небольшой первоначальный платеж — всего 10% стоимости жилья;

- длительный срок погашения, что удобно для военных, начинающих карьеру;

- возможность приобрести жилье, не дожидаясь окончания срока службы;

- отсутствие комиссий за выдачу кредитных средств;

- возможность самостоятельно выбирать недвижимость (до принятия Федерального закона от 20.08.2004 № 117-ФЗ «О накопительно-ипотечной системе жилищного обеспечения военнослужащих» жилищные проблемы военнослужащих решались в натуральной форме, т.е. путем выдачи ключей от квартиры или дома);

- небольшой пакет бумаг, которые предоставляет клиент для оформления договора;

- длительный период действия положительно рассмотренной заявки (это позволяет не проходить процедуру заново при длительной оценке недвижимости и сборе документов);

- максимальная сумма, увеличенная в 2020 г. (она может меняться в зависимости от запросов клиента и возможности предоставить дополнительные документы).

Преимуществом ипотеки является длительный срок погашения.

Преимуществом ипотеки является длительный срок погашения.

Несмотря на наличие нескольких преимуществ, условия ипотеки выгодны не для всех контрактников.

Потенциальные получатели кредита

Банковский продукт предназначен для граждан РФ, проходящих службу по контракту и состоящих в реестре НИС. Заключить кредитный договор имеют право военнослужащие, которые участвуют в НИС более 3 лет.

Типы недвижимости

Взять в кредит можно строящееся жилье, квартиру на вторичном рынке, коттедж или таунхаус с земельным участком. Выбор зависит от личных предпочтений и потребностей.

Есть особенности при оформлении займа на разные объекты:

- процентная ставка на первичное жилье часто ниже, чем на вторичное, но следует убедиться, что застройщик аккредитован Россельхозбанком;

- коттедж с земельным участком должен быть подключен к коммуникациям, иметь обозначенные границы, подходить для круглогодичного проживания;

- дом вторичного фонда не должен быть старше 1970 г. постройки, находиться в аварийном состоянии;

- для вторички дополнительно предоставляется справка из регистрационной палаты, подтверждающая, что на жилье не претендуют третьи лица;

- площадь таунхауса (жилого строения в 1-2 этажа с отдельным входом) должен укладываться в 70-125 кв.м, площадь участка — 400 кв.м;

Можно выбирать жилье как в городской черте, так и в области (не далее 50 км от города).

Застройщик первичного жилья должен быть аккредитован Россельхозбанком.

Застройщик первичного жилья должен быть аккредитован Россельхозбанком.

Льготы для военных и молодых семей

Специальные условия и сниженные ставки ипотечного кредитования предоставляются по программе военной ипотеки, когда от государства выдается сертификат. По данным условиям срок кредитования может быть продлен до 24 лет, стартовый взнос от 10%, а максимальная сумма ипотеки более 2 млн. рублей.

Отдельные льготные программы предусмотрены для молодых семей и при наличии материнского капитала. При ипотечном кредитовании по материнскому капиталу кроме стандартного пакета документов потребуется государственный семейный сертификат на право получения выплаты на второго ребенка, а также выписку из пенсионного фонда.

Главным условием, которое многие забывают, собственником жилья, которое будет являться залоговым по договору, должно быть оформлено лицо, достигшее совершеннолетнего возраста.

Кроме того, при принятии решения брать ипотеку на улучшение жилищных условий, необходимо в течение 120 дней с рождения ребенка. Для этого потребуется обратиться в пенсионный фонд за перечислением средств капитала на счет для погашения кредитных обязательств.

Молодой по банковским меркам считается семья, возраст членов которой не превышает 35 лет (хотя бы одного из супругов). Главным бонусом такой программы, кроме минимального первоначального взноса в 10%, является предоставление отсрочки платежей по кредиту сроком на три года, в случае, если ипотека берется на строительство дома.

После получения свидетельства на дом он становится залоговым обеспечением банковского кредита, и выплаты станут обязательными. Отсрочка дается разово, но это реальная возможность приобретения хорошего жилья для молодежи.

Рассмотрение заявки по кредиту при стандартных условиях занимает 10-14 рабочих дней.

Рассчитать сроки и суммы ежемесячных платежей исходя из личных данных можно прямо на сайте «Россельхозбанка» с помощью кредитного калькулятора.

Можно сделать сразу несколько расчетов и сравнить условия программ, а затем выбрать максимально релевантную своим доходам систему платежей и сроки кредитования.

Ипотека – это возможность получить крупную сумму сразу для приобретения жилья, что для большинства граждан просто недостижимо при откладывании средств. Системное накопление может длиться годами, деньги обесценятся в виду инфляции, а недвижимость с каждым годом становится все дороже. Поэтому приобретение жилья с помощью ипотеки от «Россельхозбанка» — отличное решение при вполне доступных ставках.

Для желающих оплатить кредит быстрее предусмотрена возможность досрочного погашения. Решение жилищного вопроса с помощью ипотечного кредитования – норма жизни и возможность существенно улучшить ее качество, сменить район или даже город проживания, переехать в новостройку или построить собственный коттедж.

Рефинансирование ипотеки в РСХБ

Россельхозбанк предлагает наиболее выгодные в стране ставки по Военной ипотеке. Этим и объясняется спрос на сам заем и рефинансирование кредита, ранее оформленного у других кредиторов. Однако перекредитовать любой жилищный кредит не получится: в этих целях подойдут только ипотечные договора, выданные для участников НИС.

Условия и процентные ставки

Рефинансирование военной ипотеки в Россельхозбанке осуществляется на следующих условиях:

- валюта займа: российские рубли;

- максимальная сумма кредита, доступная к выдаче: 2,700 тысяч рублей;

- срок кредитования: 3-27 лет;

- наличие обеспечения в виде залога на недвижимость, который является объектом ипотечного договора;

- страхование: обязательно относительно принятого Россельхозбанком под залог недвижимого имущества.

Рассмотрение заявки на кредит осуществляется в течение 5 рабочих дней. Одобренная заявка действительна на протяжении 3 месяцев.

Требования к заемщикам

Основное требование к потенциальным клиентам Россельхозбанка по военной ипотеке, как уже указывалось выше – нахождение в реестре накопительно-ипотечной системы жилищного обеспечения военнослужащих на протяжении минимум 3 лет. Кроме того, будущего заемщика проверят на соответствие другим нормам. А именно наличие гражданства Российской Федерации и возраст от 22 до 50 лет.

Список документов

Для рефинансирования военной ипотеки в Россельхозбанке потребуется собрать несколько пакетов документации. Каждый из них будет направлен на прохождение определенного шага. Например, для одобрения заявки на кредит вместе с соответствующим заявлением будущему клиенту учреждения потребуется предъявить следующие документы:

- паспорт гражданина РФ;

- договор целевого жилищного займа, который является основанием для подтверждения участия в НИС от 3 лет;

- оформленный у иного кредитора ипотечный договор, который подразумевается перекредитовать.

В случае одобрения заявки сотрудник банка попросит подготовить и предъявить новый пакет бумаг, среди которых обязательно будут:

- справка о размере задолженности перед предшествующим кредитором (срок действия подобной выписки равна 1 месяцу);

- документы на недвижимость.

После подписания кредитного договора в установленные Россельхозбанком сроки потребуется дополнительно донести справку от бывшего кредитора о полном погашении задолженности у них и ипотечный договор с указанием передачи недвижимости в качестве залога новому банку.

Инструкция по рефинансированию

Процесс оформления перекредитования военной ипотеки в Россельхозбанке мало отличается от получения нового кредита. Будущему заемщику банка потребуется проделать следующие действия:

- заполнить заявление на выдачу кредита, дополнить его пакетом документов и обратиться в банк;

- в 5-дневный срок сотрудники финансового учреждения рассматривают заявку и дают свой ответ относительно одобрения/не одобрения заявки;

- при положительном ответе, будущий заемщик с новым перечнем документации обращается в Россельхозбанк для подписания кредитного договора;

- банк перечисляется сумму задолженности бывшему кредитору своего клиента. С этого момента заемщик становится обязанным исполнять платежи уже перед новым учреждением.

Как видно, процедура рефинансирования вовсе не сложна. Но при этом позволит сэкономить значительные средства за счет уменьшения процентных ставок.

Причины отказа и способы решения

У каждого финансового учреждения есть право отказать дебитору в выдаче долгосрочного займа без указания причин. Даже если вы лично обратитесь в банк, вам могут и не объяснять свое решение.

К наиболее распространенным основаниям для отказа относятся:

- несоответствие требования к заявителям;

- махинации с деловыми бумагами;

- указание в анкете сведений, не соответствующих действительности;

- покупка аварийного жилья;

- небольшой период членства в накопительной ипотечной системе (менее 3 лет);

- если эксплуатационный срок приобретаемой недвижимости старше 25 лет;

- если новое жилья приобретается у застройщика, не прошедшего аккредитацию в банке;

- покупка комнаты в общежитиях или коммунальных квартирах;

- стоимость объекта превышает размер займа;

- отрицательная кредитная история;

- приобретение жилья у близких родственников.

Служба безопасности Россельхозбанка ответственно просматривает все кандидатуры, изучает финансовые возможности, проверяет на наличие долгов.

Сделки с близкими родственниками запрещены, так как это может быть способ обналичивания целевых бюджетных средств.

Как поступать в случае отказа в предоставлении ипотеки?

Если вам отказали в выдаче ипотеки, обратитесь в бюро кредитных историй и проверьте свое досье. Возможно, у вас есть долговые обязательства. Примите меры по их погашению в самые короткие сроки.

Если вам отказали в выдаче ипотеки, обратитесь в бюро кредитных историй и проверьте свое досье. Возможно, у вас есть долговые обязательства. Примите меры по их погашению в самые короткие сроки.

Улучшить свою кредитную историю можно, оформив несколько микрозаймов и вернув их в положенное время. Этот способ повысит ваш кредитный рейтинг.

Если причина отказа связана с несоответствием жилого помещения критериям банка, выберите другой объект. Получите консультацию специалиста банка и позже подайте заявку на приобретение подходящего объекта.

Если были выявлены ошибки в анкете, исправьте их и повторно отправьте заявку в банк. Если вам продолжают отказывать, обратитесь в организацию с более лояльными требованиями.

Условия программы ипотечного кредитования

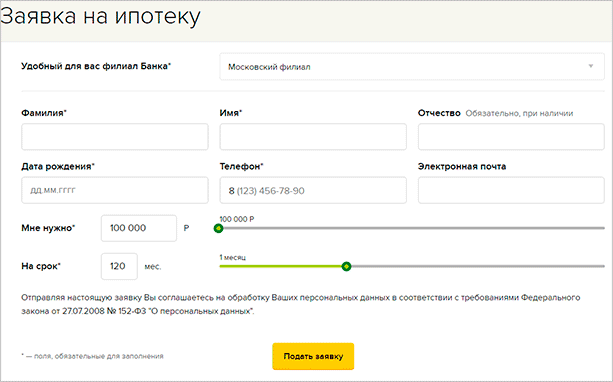

Оформление заявки

Банк выдает ипотечный заем для покупки:

- квартиры или апартаментов на первичном и вторичном рынках,

- загородного дома,

- земельного участка под строительство дома.

Как оформить ипотеку в Россельхозбанке? Это можно сделать в офисе этого финансового учреждения или заполнить заявку онлайн на сайте.

Все дальнейшие действия по оформлению займа вам придется совершать в банковском отделении.

Процентные ставки

Ставки и условия кредитования зависят от того, к какой категории заемщиков вы относитесь:

- зарплатные и “надежные”,

- бюджетники,

- молодые семьи,

- прочие.

Если со всеми категориями более или менее понятно, то термин “надежные” требует расшифровки. Банк отнесет вас к “надежным” клиентам, если выполняются следующие условия:

- Вы имели ранее или имеете сейчас кредит в Россельхозбанке и не допускали просрочек платежей. Другими словами, с вашей кредитной историей полный порядок. И порядок этот соблюдается в течение года до подачи заявки на ипотечный кредит (по действующему займу) или до погашения (по уже погашенному).

- Та же ситуация должна быть и с кредитами в других банках.

Если определились, к какой категории вы относитесь, то познакомьтесь с процентными ставками.

| Цель кредитования | Сумма кредита | Процентные ставки по категориям заемщиков | ||

| Зарплатные и “надежные” | Бюджетники | Прочие | ||

| Приобретение квартиры или апартаментов на вторичном рынке | До 3 000 000 руб. | 8,95 % | 9 % | 9,1 % |

| 9,15 % | 9,2 % | 9,3 % | ||

| Для молодых семей | ||||

| 8,95 % | 9 % | 9,1 % | ||

| 3 000 000 руб. и более | 8,85 % | 8,9 % | 9 % | |

| 9,05 % | 9,1 % | 9,2 % | ||

| Для молодых семей | ||||

| 8,85 % | 8,9 % | 9 % | ||

| Приобретение квартиры или апартаментов на первичном рынке | До 3 000 000 руб. | 8,95 % | 9 % | 9,1 % |

| 9,15 % | 9,2 % | 9,3 % | ||

| 3 000 000 руб. и более | 8,85 % | 8,9 % | 9 % | |

| 9,05 % | 9,1 % | 9,2 % | ||

| Приобретение жилого дома с земельным участком | В соответствии с условиями предоставления продукта | 11,45 % | 11,5 % | 12 % |

| Приобретение земельного участка |

Как видите, молодой семье можно рассчитывать на льготную ставку только при оформлении ипотеки на вторичное жилье. Еще одна особенность – банк не выдает займы на строительство жилого дома.

Если заемщик или созаемщики отказываются от страхования жизни и здоровья, ставка повышается на 1 %.

Условия кредитования

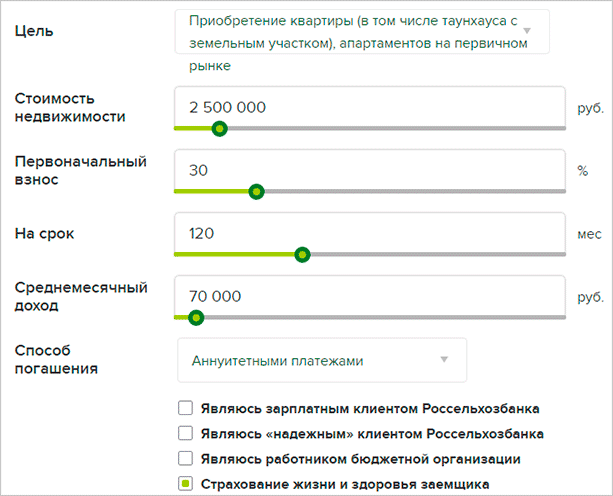

Главной особенностью ипотечного кредитования в Россельхозбанке является возможность выбора формы ежемесячного платежа:

- аннуитетная, т. е. одинаковая сумма каждый месяц;

- дифференцированная, т. е. уменьшающаяся с каждым месяцем сумма.

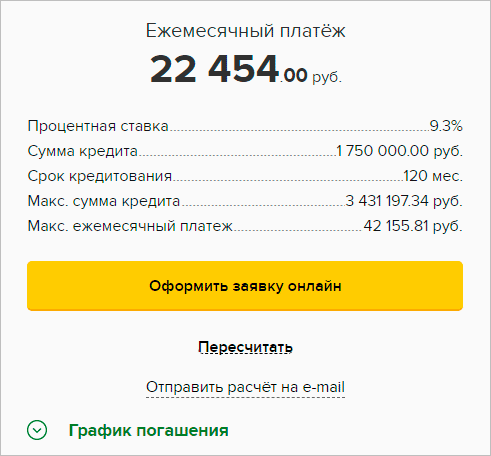

Рассмотрим, что выгоднее на условном примере. Воспользуемся калькулятором на официальном сайте и рассчитаем сумму переплаты по формуле:

Переплата = Платеж за 120 месяцев - Сумма кредита

Переплата за 10 лет составит:

Переплата = 22 454 х 12 мес. х 10 лет - 1 750 000 = 944 480 руб.

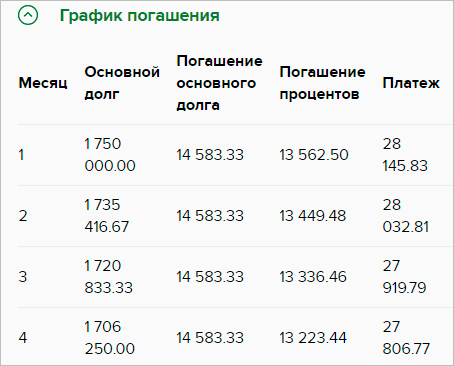

Дифференцированные платежи

Во втором случае корректнее показать фрагмент графика погашения, потому что платежи каждый месяц разные. Тогда переплата рассчитывается, как сумма платежей по ипотеке за 120 месяцев за минусом суммы кредита (1 750 000 руб.)

Переплата за 10 лет составит: 820 531 руб.

При дифференцированных платежах переплата в условном примере на 123 949 рублей меньше. Поэтому с этой точки зрения дифференцированный платеж выгоднее для заемщика, чем аннуитетный. С другой стороны, в начале срока погашения платежи больше, чем в конце его. Некоторые семьи предпочитают вносить одинаковую сумму каждый месяц.

Остальные условия по ипотечному займу представлены в таблице.

| Минимальная сумма кредита | 100 000 руб. |

| Максимальная сумма кредита | 60 000 000 руб. при приобретении квартиры или апартаментов |

| 20 000 000 руб. в иных случаях | |

| Срок кредита | до 30 лет |

| Количество созаемщиков | не более 3 человек |

Минимальный порог по первоначальному взносу – 15 %. Но действует он не для всех объектов.

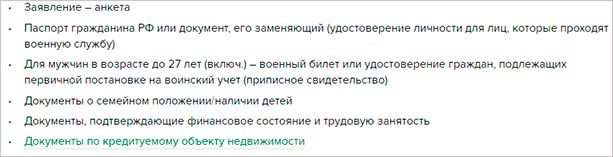

Документы и требования

Какие документы нужны для оформления жилищного займа? В пакет документов, которые требует банк от заемщика, входит стандартный набор:

Требования к заемщику в целом стандартные. Я описывала их, когда давала информацию по вопросу, как взять ипотеку. Россельхозбанк допускает максимальный возраст заемщика 75 лет, но при соблюдении определенных условий:

- если созаемщику будет менее 65 лет к концу срока кредитования;

- если заемщику исполнилось 65 лет, но к этому времени уже прошло более половины срока кредитования.

Работающие пенсионеры берут ипотечный заем на обычных условиях. Для пенсионеров, которые получают пенсию в этом финансовом учреждении, отменено требование об общем трудовом стаже за последние годы.