Отрицательные и положительные моменты для повышения шансов на получение кредита

Для того чтобы увеличить возможности получения кредита, заемщику целесообразно составить о себе хорошее мнение. К положительным сторонам относится:

- хорошая кредитная история. Неплохая кредитная история у военнослужащего не означает, что банковское учреждение будет самостоятельно проверять ее наличие. Причина в том, что на сегодняшний день в Российской Федерации существует около двадцати разных бюро кредитных историй, а в банках, зачастую, проверяется до четырех самых больших БКИ. Заемщику целесообразнее самому предоставить справку из банка, где бы отражалась информация о суммах, сроках, своевременно оплаченных взносах;

- дополнительные документы, отражающие «состоятельность» гражданина. Это может быть загранпаспорт, где бы были отметки о выездах, ПТС на транспортное средство, сертификат на квартиру и прочее;

- справка о доходах, заверенная копия трудовой книжки/контракта, выписка по заработанной плате. Желательно, чтобы данная справка была заверена представителем банка, предъявившего выписку с Ф.И.О и номером рабочего телефона.

К отрицательным моментам, которые бы повлияли на получение кредита, относятся:

- негативная кредитная история или просроченные выплаты. Желательно, чтобы данный факт был не виден банку-кредитору;

- просроченные обязательства. Это могут быть задолженность по квартирной плате, невыплаченные штрафы ГИБДД, прочие просроченные выплаты;

- наличие большого количества кредитов.

Наличие нехорошей кредитной истории, большое количество займов, непогашенность выплат, задолженность по микрокредитам затрудняют выдачу нового займа военным. Но на сегодняшний день в России существует множество банков с приемлемыми предложениями по кредитованию, позволяющих получить займ даже с негативной кредитной историей и просрочками.

В банковских учреждениях действуют различные способы и методы, позволяющие оценить кредитоспособность заемщика

Важно, чтобы банк не увидел наличие отрицательной КИ и задолженностей

Сегодня военнослужащие имеют возможность иметь собственное жилье. Банки предлагают различные программы по кредитованию. Заемщик должен выбрать из всего многообразия банков и программ, приемлемую для него.

Видео о военной ипотеке:

https://youtube.com/watch?v=suK2KmA76oM

Условия получения

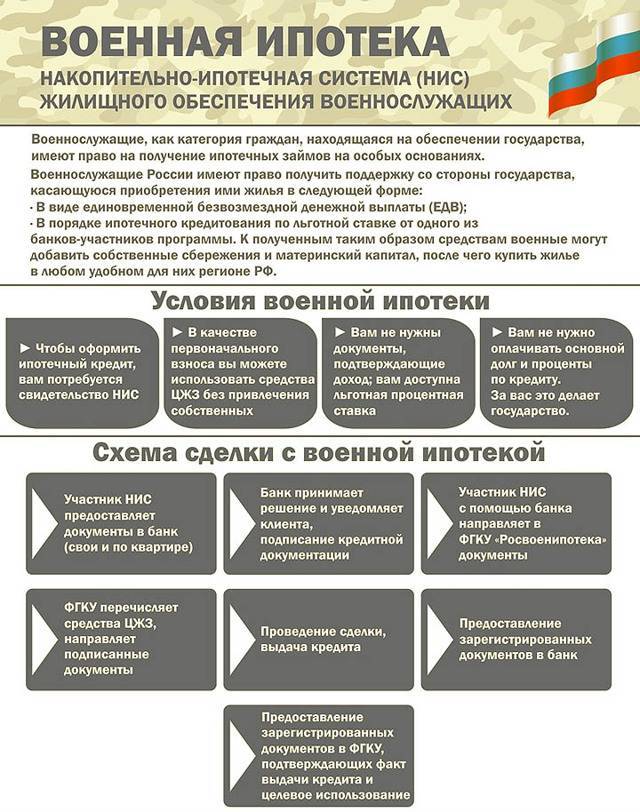

Главным условием выступает содействие Росвоенипотеки. Порядок оформления целевого жилищного кредита подразумевает ряд предварительных действий. Для начала необходимо встать на учет, а затем получить свидетельство.

Для постановки на учет необходимо предоставить следующий пакет документов:

- копия паспорта гражданина, встающего на учет;

- копия первичного контракта для сержантов, копия вторичного — для старшего персонала.

Правила оформления свидетельства утверждены министерством обороны. Через 3 года ожидания участники НИС подают рапорт на имя командующего их части по унифицированной форме, который подлежит регистрации. Далее свидетельство оформляется и выдается на руки в течение трех дней.

Как получить кредит

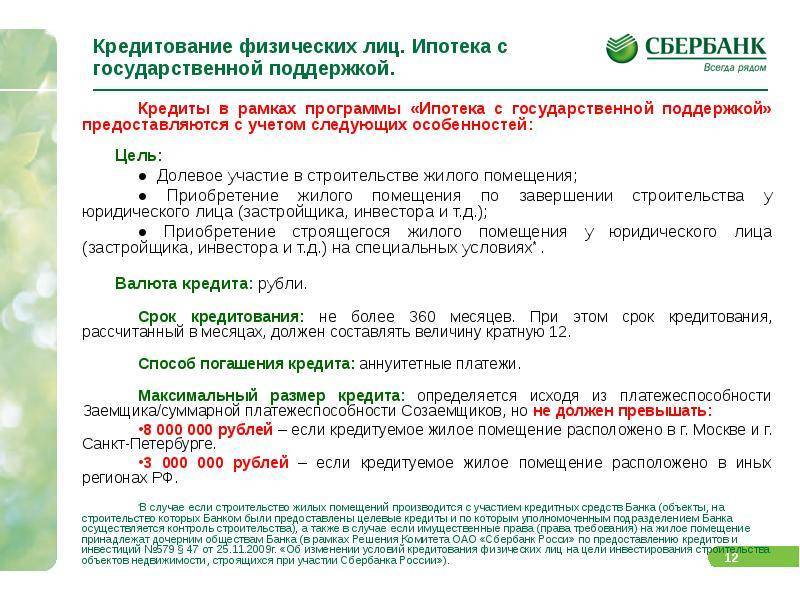

Ознакомиться с законодательными правилами участия в накопительной системе можно в ФЗ №117 от 2004 года или обратиться за консультацией в Росвоенипотеку. В Сбербанке действует стандартная схема действий, схожая в каждом кредитно-финансовом учреждении.

В Сбербанке такая процедура состоит из следующих шагов:

- Получение свидетельства о праве использования господдержки.

- Оформление заявления через ДомКлик (где нужно зарегистрировать личный кабинет).

- Получение кредитного одобрения.

- Сбор документов на недвижимый объект.

Далее следует двустороннее подписание договора кредитования для военнослужащих по контракту и страхование залога при наличии такой необходимости (в Сбербанке оно осуществляется в обязательном порядке). После передачи денежных средств прежнему владельцу недвижимости новый собственник регистрирует на нее свои права.

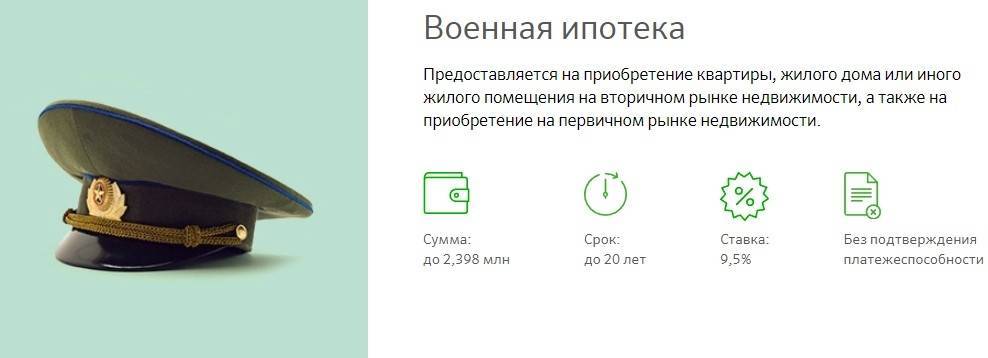

Процентные ставки

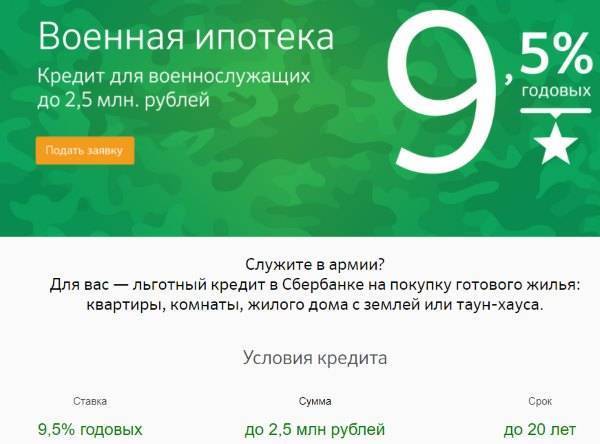

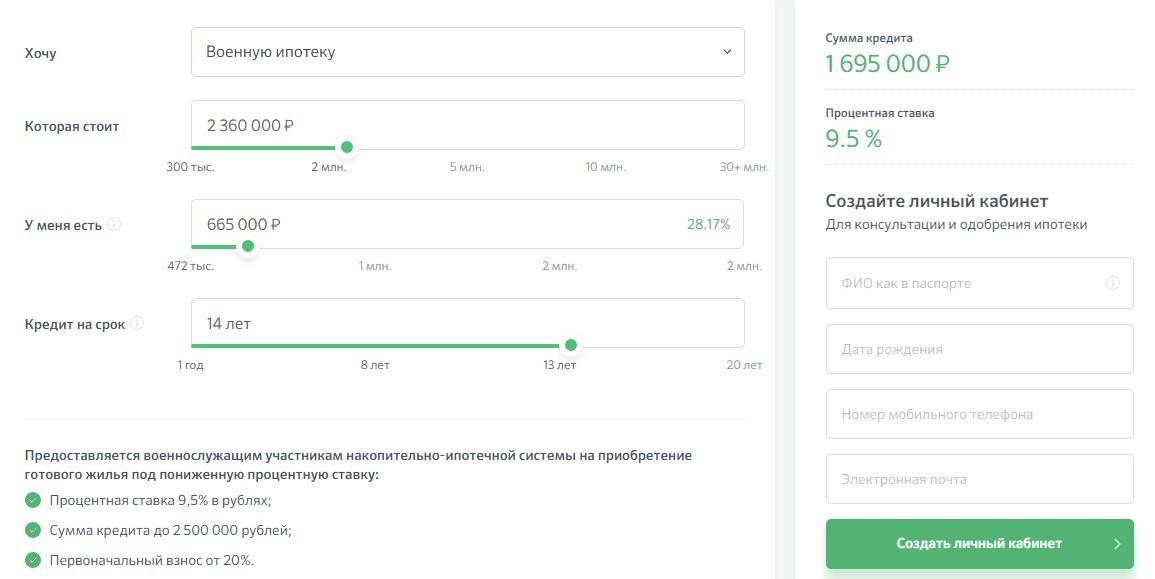

Ставка по кредиту военнослужащим в Сбербанке на первый квартал 2019 года составляет 9,5%. Так как процесс кредитования напрямую зависит от условий конкретного государственного обеспечения, то другие кредитно-финансовые учреждения имеют схожие показатели, отличающиеся десятыми долями.

Сбербанк предлагает рассмотреть параметры кредита в ипотечном калькуляторе. Если для иных категорий граждан предусмотрена возможность самостоятельного коррелирования этого показателя в процессе предварительных расчетов за счет содействия спецусловий (страхование жизни, оформление прав собственности в режиме онлайн и т.д.), то в данном случае это невозможно.

Какую сумму можно получить

Что касается максимально разрешенной суммы кредита, то в Сбербанке она остановилась на цифре 2,5 млн руб. Примерно такая же ситуация сложилась и в других крупных банковских организациях-конкурентах. Она напрямую зависит от цены приобретаемого объекта. Чем цена ниже, тем меньше сумма кредита.

Примерно на границе в 3,8 млн руб. по стоимости жилья держится максимальный кредитный показатель в 2,5 млн руб. Соответственно, повышение суммы кредита при дальнейшем повышении стоимости жилья не предусмотрено. За снижением цены на недвижимость следует и снижение кредитной суммы. К примеру, при цене жилищного объекта в 3 млн руб. кредит предоставляется примерно на 1,5 млн руб.

Сроки погашения

Максимальный срок пользования заемными средствами составляет 20 лет. Второй параметр не может ни в коем случае быть длительнее первого. Сроки ежемесячного погашения в рамках графика платежей подразумевают наличие конкретной платежной даты. Она определяется при подписании кредитного договора.

При большой занятости заемщика соблюдение сроков ежемесячного погашения кредитов можно осуществлять при содействии бухгалтерии работодателя предприятия или самого Сбербанка, оформив постоянное платежное поручение с вычетом средств из зарплаты либо открытого в Сбербанке отдельного счета.

Требуемые документы

На рассмотрение заявки Сбербанку требуется максимум шесть рабочих дней при предоставлении заявителем полного пакета документов. Вначале требуется встать на учет в специализированной накопительной системе для военнослужащих, обеспечивающей целевой ипотечный кредит.

На этапе подачи заявки в Сбербанк предоставляется:

- Унифицированная анкета Сбербанка.

- Паспорт заявителя.

- Свидетельство о праве пользования поддержкой из госбюджета.

Размер ежемесячных платежей исчисляется в качестве 1/12 части накопительного взноса заемщика. Далее кредитуемому дается срок продолжительностью 90 дней для поиска подходящего объекта недвижимости и пополнение пакета соответствующей документацией. Исчисление периода происходит с момента одобрения заявки.

Депозитные предложения

Имея в распоряжении определённую сумму денег, клиенты банка могут получить с неё доход, оформив один из действующих вкладов. Вклад в российских рублях под названием «Онлайк» оформляется на 2 года. При внесении на счёт не менее 10 тысяч на них будет начислено до 6,7% в год. Для клиентов пенсионного возраста Сбербанк подготовил специальную депозитную программу «Пенсионный Плюс». На любую сумму (от 1 рубля) в течение 3 лет будет начисляться 3,5% годовых. Их можно капитализировать спустя каждые 3 месяца.

При наличии 10 тысяч рублей вкладчик может оформить на 1 год вклад «Подари жизнь» и получить 4,55% прибыли в год. Депозит «Пополняй» открывается в рублях и долларах. В рублёвой версии доход равняется 4,05%, в долларовой — 1,3%. Под этим же названием действуют ещё несколько предложений:

- «Пополняй на имя ребёнка».

- «Пополняй Онлайн».

- «Пополняй пенсионный».

Каждый из них может быть открыт в российской и американской валюте. «Социальный» оформляется на 3 года, максимальная ставка по нему равняется 3,75% годовых. Средства разрешается вносить и снимать со счёта, а также капитализировать.

Депозит «Управляй» имеет разную продолжительность, ставку и первый взнос в зависимости от валюты. При открытии рублёвого счёта на 400 тысяч рублей вкладчик получит максимум 3,75% дохода. В случае внесения 20 тысяч долларов прибыль составит 1,2%. Предложение «Управляй Онлайн» при таких же взносах отличается более высокой доходностью. В рублях она составит 4%, в американских долларах — 1,5%.

Способы погашения ежемесячных платежей

При оформлении кредита заёмщику выдаётся специальная банковская карта с бесплатным обслуживанием.

Для погашения ежемесячных платежей достаточно своевременно пополнять её баланс на сумму, предусмотренную графиком либо договором. Деньги автоматически списываются со счёта в назначенный день.

Погасить обязательный платёж можно следующими способами:

- переводом через приложение PSB-Mobile;

- через банкоматы ПСБ, Газпромбанка или Альфа-Банка;

- в терминалах QIWI;

- через интернет-банкинг;

- через кассу в отделениях Промсвязьбанка;

- переводом с баланса электронного кошелька (например, WebMoney);

- через салоны сети «Связной»;

- с помощью онлайн-сервиса на сайте ПСБ;

- через аппараты самообслуживания и офисы сторонних банков.

Увольнение и другие подводные камни

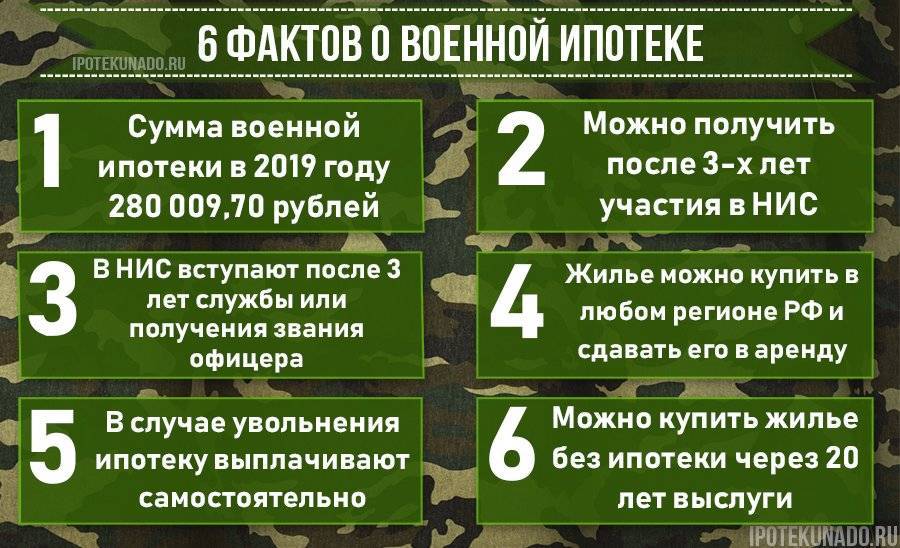

С увольнением из рядов силовых служб и военной ипотекой связано 2 вопроса:

- что полагается тем, кто не брал военную ипотеку?

- что делать тем, кто уже взял военную ипотеку, но не успел выплатить ее до конца?

По первому вопросу все достаточно интересно, хоть взносы на НИС и считаются собственностью государства, при некоторых обстоятельствах военнослужащий может их получить на руки. Это такие условия:

- если выслуга лет составила 20 лет и больше, в том числе по льготному исчислению;

- если военнослужащего с выслугой от 10 до 20 лет уволили из рядов ВС по состоянию здоровья, достижению предельного возраста, по сокращению и семейным обстоятельствам;

- если военнослужащего с любой выслугой признали непригодным к службе;

- если военнослужащий умер или погиб.

То есть, по достижении 20 лет выслуги военнослужащий так и не воспользовался правом на военную ипотеку, он может получить все накопленные за ним деньги на руки – и при этом продолжать служить.

Но для тех, кого увольняют раньше этого срока, есть еще одна интересная возможность – получение дополняющих средств. То есть, если военного с выслугой в 11 лет признали ограниченно годным к службе по состоянию здоровья и уволили, то он получит все свои взносы не только за 11 лет, но и за те 9 лет, которые он не дослужил до 20 лет. Но перечень таких льготников чуть меньше.

Однако по второму вопросу все не так просто: если военнослужащий был уволен со службы, государство перестанет гасить за него военную ипотеку. Но остается вопрос – что делать с теми деньгами, которые уже уплачены? Здесь есть 2 варианта:

- если военнослужащего уволили по достижении выслуги в 20 лет и более, или при выслуге более 10 лет по состоянию здоровья, возрасту или сокращению – то возвращать государству первоначальный взнос и все уплаченные ранее суммы не придется. А погасить остаток долга можно будет теми деньгами, которые остались на счету в НИС, дополняющими выплатами, а если этого уже нет – то за свой счет;

- если военнослужащий не стал подписывать новый контракт, или его уволили за нарушение, а его выслуга меньше 20 лет – все, что перечислило за него государство, придется ему вернуть. Если он не сможет этого сделать – банк или «Росвоенипотека» обращают взыскание на жилье такого заемщика, и продают его с торгов. Если вырученной суммы не хватает, то бывший военный остается должником.

Это один из главных минусов программы военной ипотеки – никто не знает, сколько будет служить и когда ему надоест военная служба. Многим приходится ради жилья продолжать служить, даже если эта работа не приносит никакого удовлетворения – иначе придется продавать залоговое жилье и переселяться практически «на улицу».

Есть у военной ипотеки и другие подводные камни:

- в крупных городах практически невозможно купить жилье за те деньги, которые готов предоставить банк. Разве что очень небольшую квартиру в старом доме – но при этом «Росвоенипотека» не согласует покупку жилья в аварийном доме или в доме с деревянными перекрытиями;

- сертификат действует 6 месяцев, за это время нужно успеть найти жилье, договориться о покупке, получить одобрение банка и оформить саму сделку. Некоторые не успевают, потому что сильно заняты по службе;

- покупая жилье на вторичном рынке, скорее всего, придется оплачивать услуги риелтора, оценку объекта недвижимости и оформление документов. При покупке жилья в новостройке все проще – там достаточно выбрать понравившийся объект из числа аккредитованных «Росвоенипотекой»;

- обязательное ипотечное страхование не оплачивается за счет НИС – и эти деньги придется где-то найти заемщику;

- в отличие от жилищной субсидии, сумма взносов в НИС фиксирована для всех и не зависит от состава семьи военнослужащего. Поэтому военным с несколькими детьми может быть выгоднее подождать, когда наберется достаточно выслуги и оформить жилищную субсидию.

Тем не менее, программа военной ипотеки – одна из немногих в стране, которые дают возможность получить жилье в собственность, почти не тратя на это свои деньги.

Как оформить кредит в Газпромбанке

Процедура получения потребительского займа в ГПБ сегодня не слишком отличается от других банков.

1 Подайте заявку. Сделать это можно в ближайшем офисе ГПБ, а удобнее на сайте или в мобильном приложении банка.

2 Дождитесь решения. СМС с ответом от банка придет на телефон, который вы укажете при заполнении заявки.

3 Получите деньги. Наличные можно забрать в офисе банка, деньги также могут перечислить на ваш счет в ГПБ.

Как погашать кредит Газпромбанка

Возвращать деньги, полученные в Газпромбанке, можно аннуитетными, то есть равными, или дифференцированными (уменьшающимися к концу срока) платежами. В одних случаях клиент может сам выбрать вид платежей, а в других это сделает за вас банк.

График с датами и суммой платежей вы получите в банке при оформлении кредита.

Если есть финансовая возможность, то погашать займ можно досрочно, как полностью, так и частично. Комиссия за это не взымается. Минимальная сумма досрочного погашения не ограничена. Главное заранее предупредить банк о вашем намерении, подав заявление о досрочном погашении кредита.

Вопрос-ответ

?Могут ли пенсионеры получить кредит в Газпромбанке

Могут. Причем привлекать поручителя совершенно необязательно. Газпромбанк сегодня выдает кредиты даже очень пожилым людям. Главное, чтобы срок полного возврата денег по договору заканчивался ранее, чем вам исполнится 70 лет.

?Кому могут отказать в кредите

Важным критерием при одобрении кредитной заявки является размер доходов клиента. Надо, чтобы он позволял возвращать деньги банку. Речь идет не о зарплате, а об уровне долговой нагрузки.

Теперь, по указанию ЦБ РФ, все банки перед выдачей потребительского кредита должны оценивать Показатель Долговой Нагрузки (ПДН) заемщика. Его высчитывают, как отношение всех расходов на погашение кредитов к доходам. Если ПДН заемщика высокий, то вероятность отказа в деньгах сильно возрастает. Подробнее о ПДН смотрите здесь >>

Будет полезно

Как правильно оценить свои силы перед оформлением кредита

Расчет показателя долговой нагрузки – это формальное действие, которое должны проделывать банки и МФО по указанию ЦБ РФ. Он показывает, хватит ли у вас денег, чтобы погашать кредит.

Но важно также самим осознавать, потянете вы новый займ или нет. Для этого воспользуйтесь советом, который дал первый вице-президент саморегулируемой организации (СРО) «Национальная ассоциация профессиональных коллекторских агентств» (НАПКА) Александр Морозов

Для того, чтобы не выйти на просрочку, он рекомендует перед оформлением займа провести эксперимент – попробовать прожить пару месяцев на деньги, которые останутся после внесения ежемесячного платежа по кредиту.

Результат будет двойной.

✓ Вы поймете, сможете ли прожить, отдавая часть доходов банку в качестве платежа по кредиту.

✓Вы накопите «подушку безопасности» в размере 2-3 платежей, которая пригодится, если вдруг возникнут финансовые трудности.

Получить и погасить: удобные способы от банковских организаций

Предусмотрены стандартные варианты получения кредитных средств – на карту или наличными. Погашение может осуществляться равными или дифференцированными платежами:

- Через терминалы и банковские кассы.

- Через платежные системы разных компаний.

Для многих участников военных действий вариант получения денег в одном из банков является единственно верным решением, если понадобилась финансовая помощь. Обычно банки лояльно относятся к этой категории населения и часто представляют выгодные скидки и дополнительные бонусы.

Также потенциальные заемщики получают средства с минимальной бумажной волокитой, могут сами выбрать сроки погашения и сумму. Преимуществом такого кредитования является оперативное рассмотрение заявки. В редких случаях клиенту приходится принятия решения до пяти дней. Некоторые банковские организации предоставляют актуальную информацию уже через 30-40 минут после заполнения анкеты.

Единственный недостаток кредитования для военнослужащих – это невозможность получения более одного миллиона рублей даже при наличии поручителей.

А вот обращаться в микрофинансовые организации смысла не имеет, поскольку они не предоставляют средства на сумму более 50 тысяч рублей.

Банк ВТБ-24 относится к группе компаний «ВТБ» и является одной из самых популярных и надежных финансовых организаций на российской территории. Приоритетные направления деятельности – кредитование физических и юридических лиц, вклады, переводы, открытие сейфовых ячеек и расчетно-кассовые операции, открытие кредитных и дебетовых карт. Банк предлагает разные формы кредитования – нецелевые и целевые займы для военнослужащих на специальных условиях. В последнее время это направление стало весьма популярным.

Условия получения

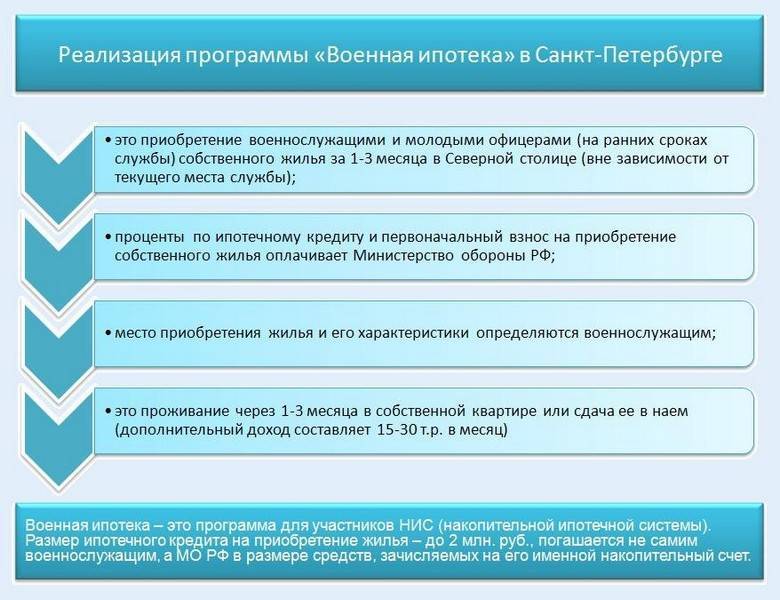

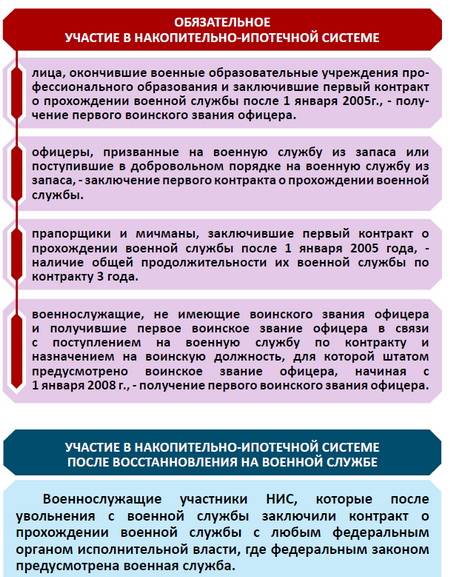

В соответствии с действующим законодательством заемщиками по программе военной ипотеки могут стать:

- Военнослужащие, заключившие контракт на службу в Вооруженных силах РФ позже 2005 года.

- Старшины, мичманы, прапорщики со сроком контракта более трех лет.

- Выпускники военно-учебных заведений, которым первое воинское звание было присвоено после 2005 года.

Получение ипотечного займа возможно уже через 3 года после вступления в НИС. При заключении договора об ипотеке аккумулированные за все время участия в системе средства направляются на оплату первоначального взноса. Если же после такой транзакции на именном счете образовался остаток, то его можно использовать для текущих платежей по оформленному кредиту.

Условия кредитования для военных существенно отличаются от стандартных ипотечных программ для обычных категорий граждан и характеризуются предоставлением максимальных льгот при покупке жилой недвижимости.

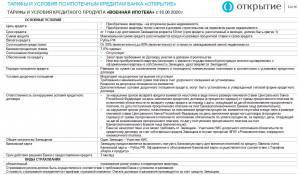

Ключевые параметры военной ипотеки:

- целевое назначение расходования заемных средств – покупка квартиры, частного дома, комнаты или таун-хауса (как на первичном, так и на вторичном рынке жилья);

- отсутствие необходимости вкладывать собственные денежные средства;

- пониженная процентная ставка – до 10% годовых;

- срок погашения задолженности – от 3 до 25 лет;

- валюта – только российские рубли;

- минимальная величина первоначального взноса – от 10%;

- ограничение по возрасту заемщика – от 21 до 50 лет.

Кредит для военных ветеранов

В ПАО Сбербанк для военных ветеранов есть дополнительная услуга. Называется она рефинансирование. Оформите в том случае, если у клиента есть ипотечный кредит и сложности в выплате. По заявке банк пересмотрит ставку, сумму и возможности клиента и вынесет вердикт. Часто уменьшение суммы на 1500000 рублей. Здесь ситуация требует больше бумаг. Заемщик должен представить справку о том, что он и его семья в течение 3-х месяцев получали совокупный доход, более прожиточного минимума. И на протяжении года выплачивалась сумма по ипотеке.

Для этого у клиента есть специальная форма с минимальным набором вопросов. И в ней выбирает дополнительно вид кредитной истории. Банк хочет верить каждому клиенту и надеется на честность. На деньги, взятые в потребительский заем не обязательно покупать жилье. Возьмите автомобиль, сделайте ремонт в существующей квартире. Или докупите необходимую мебель. В случае ипотеки военный возьмет сумму на покупку собственных квадратов.

Важный вопрос регистрации заемщика. Она должна быть в паспорте. Если она постоянная, то это большой плюс в получении средств. Временная запись имеет силу. Выдача денег проводится и по временной прописке. Главное, чтобы заемщик понимал – срок займа не будет превышать время нахождения под временной пропиской. Банк обезопасил себя от действия мошенников или неплатежеспособных клиентов. Цель банка не в том, чтобы дать всем денег. А в том, чтобы помочь построить что-то свое. И этим обязательно воспользуйтесь.

Обеспечение займа делает процентную ставку по кредиту колоссально низкой – 13.5 %. В случае предоставления поручителя добьетесь максимального срока – 5 лет. Без такого ставка будет на 1% выше, срок рассмотрится банком по другим критериям. Уже более миллиона человек обратились в московские отделения Сбербанка и предъявили все бумаги на получение уникального шанса. Столько же подали заявку на сайте, и ждут решения от сотрудников Сбербанка. Все имущество страхуется, в зависимости от суммы, она может быть внесена в общий долг или же выплачена отдельно от всего.

В мобильном приложении для клиента есть все. Появляется договор в разделе «кредиты», указана общая сумма долга. Есть счет для погашения, все необходимые реквизиты. Военнослужащий зайдет на страницу и просмотрит движение по счету. Также по снятию процентов, зачислению суммы приходит смс сообщение. В ней есть необходимая информация:

- баланс до пополнения;

- сумма после погашения;

- расчет минимального платежа;

- полная сумма к погашению.

ТОП-5 банков, выдающих кредиты военнослужащим

В данной таблице представлен список банков с предложениями, где можно взять кредит военным.

Сбербанк

от 11,7%

ставка в год

Перейти

- Срок — от 1 до 5 лет

- Сумма от 300 000 рублей

- Ставка от 11,7% до 15,9%

- Возраст 18-65

- быстрое рассмотрение заявки

Подробнее

ВТБ

от 7,5%

ставка в год

Перейти

- до 5 млн;

- на 84 мес.;

- Банк одобрит анкету через 3 дня;

- оформляется за 1 визит в банк;

- не нужно отчитываться о расходе денег.

Подробнее

Газпромбанк

от 7,5%

ставка в год

Перейти

- до 3 млн;

- на 84 мес.;

- срок рассмотрения анкеты — до 5 рабочих дней;

- одобрение без обеспечения;

- минимальный возраст — 20 лет.

Подробнее

Зенит

от 13,5%

ставка в год

Перейти

- до 700 тыс.;

- до 14 млн под залог квартиры;

- без комиссий за обналичивание денег;

- срок одобрения заявки — не более двух дней;

- для оформления понадобится лишь паспорт и СНИЛС.

Подробнее

Связь-Банк

от 12,9%

ставка в год

Перейти

- до 3 млн;

- на 60 мес.;

- можно увеличить сумму кредита, если привлечете еще одного заемщика;

- доходы подтверждаются справкой по форме Связь-Банка;

- по двум документам;

- не нужно отчитываться о расходовании денег;

- банк не требует обеспечения.

Подробнее

В некоторых банках военнослужащие могут взять только потребительский кредит, а в других — только ипотечный займ на покупку недвижимости. Все представленные банки являются коммерческими организациями, поэтому условия льготного кредитования в них существенно отличаются, но в целом они значительно лучше, чем займы на общих условиях.

Кредит военнослужащим в Сбербанке

Сбербанк ввел в действие особую программу потребительских займов для военнослужащих. Ее могут использовать только участники НИС (накопительно-ипотечной системы), т. е. уже взявшие или получающие ипотечный кредит в разрезе программы «Военная ипотека».

Максимальная сумма — 500 000 р. без обеспечения и 1 000 000 р. с обеспечением займа. Деньги можно брать на разные цели, в том числе и как доплату за покупку недвижимости. Комиссия за предоставление займа отсутствует.

Кредит военнослужащим в ВТБ

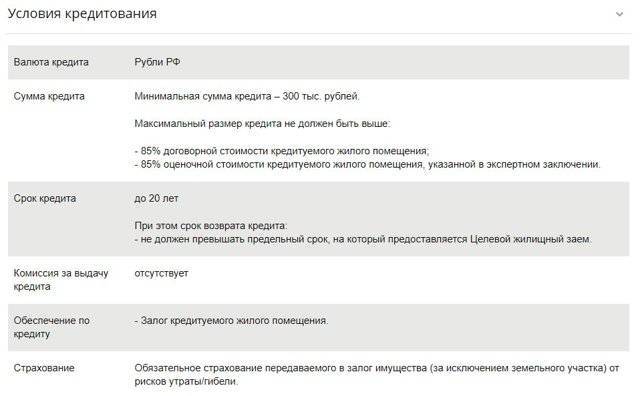

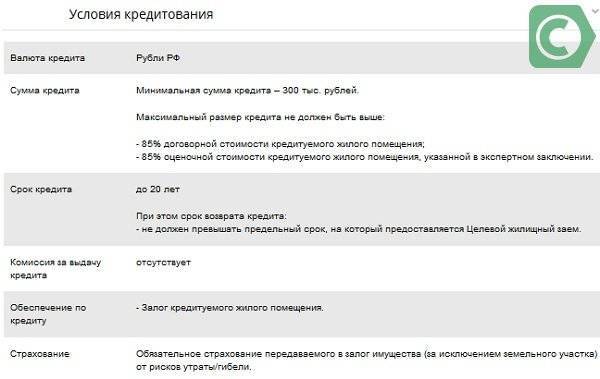

Здесь не выдают потребительский займы. Военнослужащие по контракту могут оформить ипотечный кредит на льготных условиях, если они являются участниками НИС.

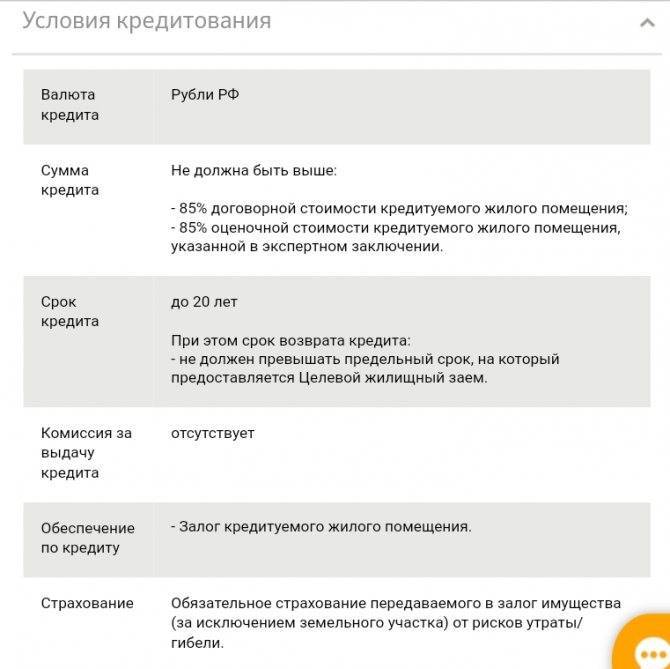

Рассчитать ипотеку можно с помощью онлайн-калькулятора на сайте банка. Срок кредитования — до 20 лет, но не позднее достижения заемщиком возраста 45 лет на дату окончательного погашения займа. Клиент должен внести первоначальный взнос от 15% стоимости приобретаемого имущества.

Подать заявку в ВТБ

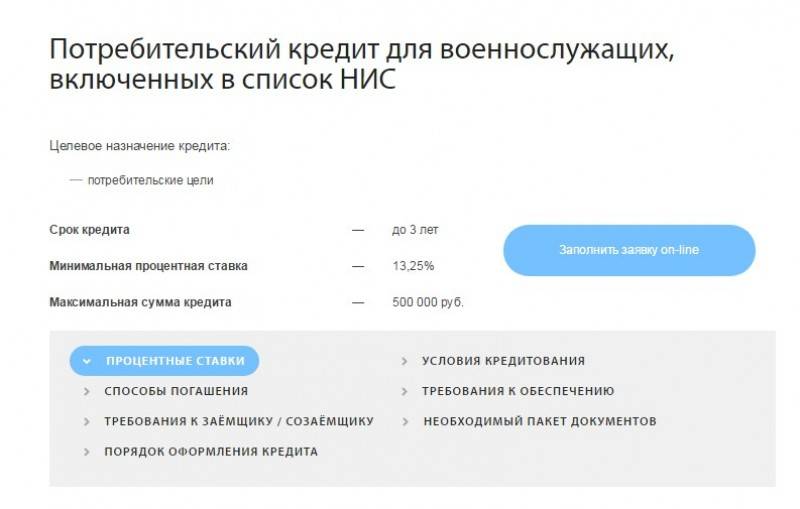

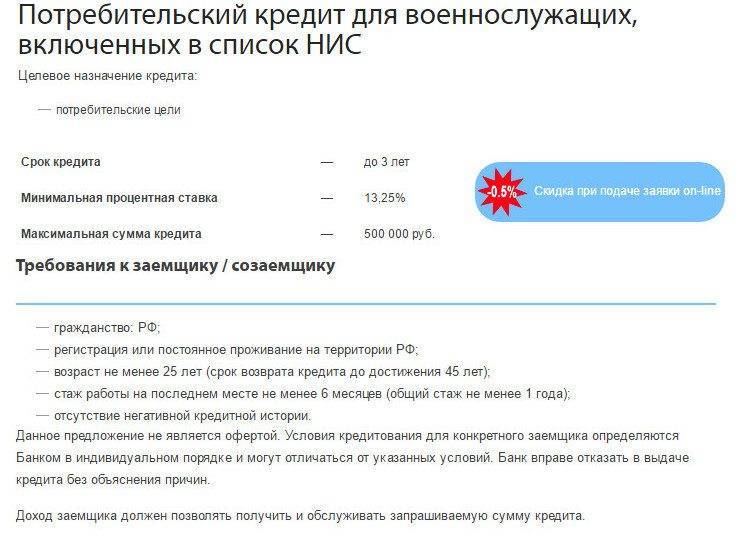

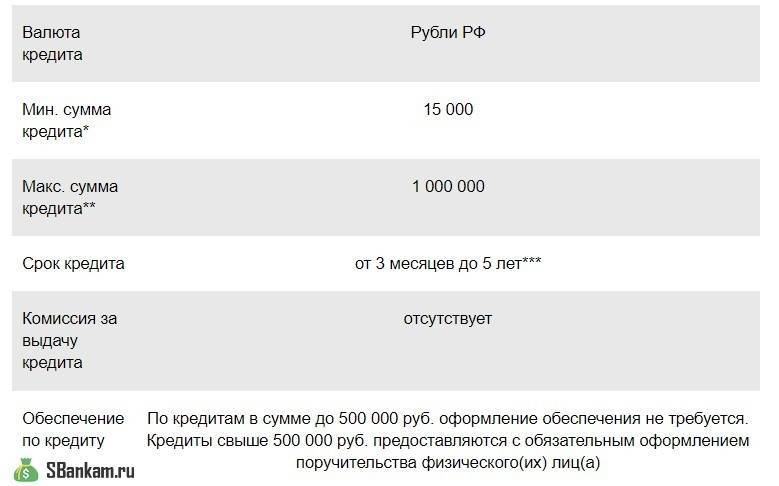

В Газпромбанке

В данном учреждении военнослужащие, которые внесены в список НИС, могут взять потребительский займ. Срок его действия относительно небольшой, как и максимальная величина кредита. Минимальная ставка — 13,4%. Она может увеличиваться на 0,5 % для заемщиков, у которых нет счетов в банке, включая зарплатных.

В Банке Зенит

Клиентам предлагается военная ипотека на выгодных условиях при наличии свидетельства участника НИС, срок действия которого составляет не менее трех лет. Кредит можно получить на покупку квартиры в аккредитованных банком объектах. Их более ста, и они рассчитаны на любой бюджет.

Первоначальный взнос — от 20% стоимости недвижимости. Сумма займа — до 2,5 млн р., с возможностью увеличения до 3 млн в рамках услуги «Ипотека+». Погасить кредит можно досрочно, без дополнительных комиссий и мораториев, в любое удобное время.

В Связь-Банке

Банк предлагает военнослужащим оформить нецелевой кредит. Обеспечение и комиссия за выдачу займа не предусмотрена, как и обязательное страхование заемщика. Возможно увеличение суммы кредита с помощью привлечения второго заемщика.

Условия для получения кредита

Условия кредитования, договор ссуды военнослужащим по контракту просты:

- вся сумма в рублях;

- минимально запросите 30 тысяч;

- срок от 3-х месяцев и до 5-ти лет ( меняется индивидуально);

- выдача бесплатная;

- свыше 500 тысяч необходим поручитель в любом случае.

Гасить нужно равными платежами, ежемесячно. Такой тип закрытия называется аннуитентным. Сотрудникам армии воинского – военным всегда рады в любом отделении Сбербанка. Гасят не по графику – компания приветствует закрытие не по сроку, а раньше или же гашение большими частями. Делать полное закрытие, перед датой окончания услуги нужно исходя из заявки. В ней обычно указывается номер счета, с которого поступят средства, точная дата и сумма (до копеек). Даже если она припадает в выходной день, платеж пойдет на счет займа. За это также не берется комиссия. За позднее гашение взымается 20% от годового долга банком. Эти деньги будут начисляться на минус до тех пор, пока клиент не погасит ее. Более детально о начислении штрафов и пени прочитаете в договоре при подписании бумаг.

Есть некоторые требования от банка. Кредитуемому в Сбербанке:

- должно быть больше 21 года%;

- стаж работы не меньше, чем 6 месяцев. Общий стаж – год. Все данные берутся за прошедшие 5 лет;

- необходимо состоять в НИС;

- наличие заявления в Сбербанке на оформление «Военного кредита». Или же ранее открытое кредитование.

Сбербанк обещает не только получение суммы, а и ее защиту.

Услуга страхования позволит защитить предмет залога. Чтобы сменить владельца жилья по выданной ипотеке обратитесь в ЕГРП. Там клиент получит бумагу, которую предъявите сотруднику банка. Часто банк не просит клиента представлять справку о доходах.

Какие кредиты доступны для военнослужащих по контракту

Военнослужащим может предоставляться займ (не исключая ипотеку) на следующих основаниях:

- Сбербанк предлагает 1 млн. со ставкой 13,5% сроком от 3 месяцев до 5 лет, тогда как на ипотеку предлагается 398 млн. со ставкой в 0,952 на 20 лет, авансовый взнос составит 15%;

- В ВТБ 24 граждане могут получить до 5 млн. с процентной ставкой от 9 до 12,9%. Ипотека предполагает ставку от 9,3 до 9,6%, кредит в размере до 2,435 будет предоставлен сроком до 20 лет с авансовым взносом до 15%;

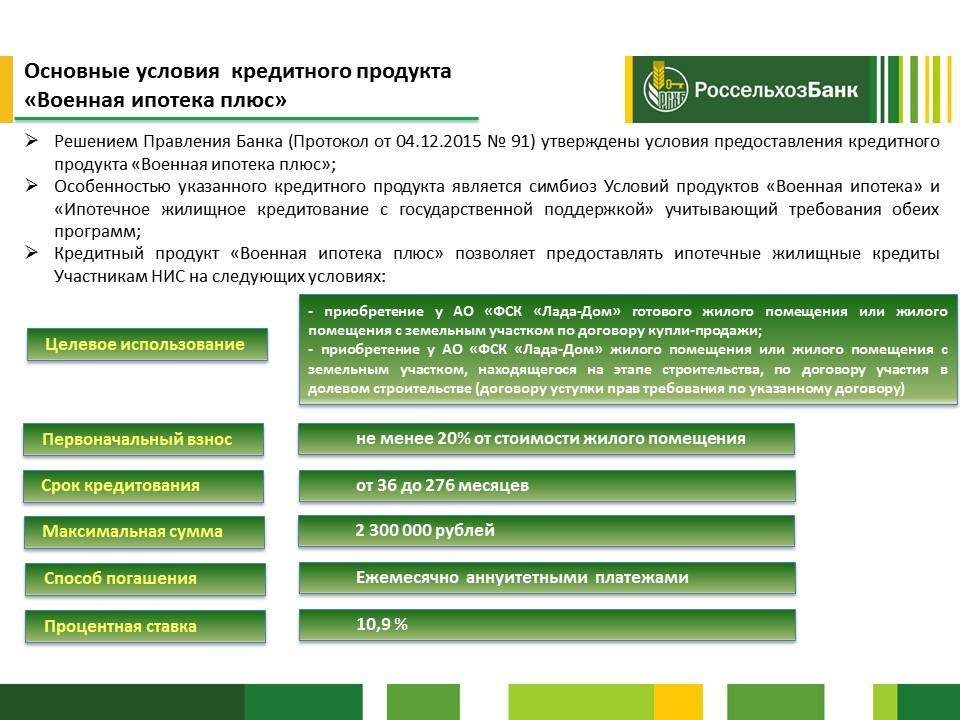

- Газпромбанк предлагает военнослужащим кредит от 50 тыс. до 500 тыс. со ставкой в 12,9% сроком от 6 месяцев до 3 лет. Со ставкой в 9,5% банк предлагает ипотеку до 2,486 млн. сроком до 20 лет с авансовым платежом в 20%;

- В Россельхозбанке военнослужащие могут получить до 750 тыс. со ставкой от 11 до 16,5% сроком до 7 лет. Ипотечное кредитование предполагает сумму от 300 тыс. до 2485823 со ставкой в 12,9% с авансовым платежом в 10%. Кредит предоставляется сроком от 3 до 20 лет;

- Связь-Банк предлагает кредит от 30 тыс. до 3 млн. со ставкой в 12,9% сроком до 7 лет. Банк предлагает ипотеку от 400 тыс. до 2,326 млн. на 20 лет. При этом авансовый платеж равен 10 %, а процентная ставка составит 9,95%;

- В Промсвязьбанке можно получить от 50 тыс. до 3 млн. со ставкой в 9,9% сроком от 1 до 7 лет. Сумма ипотеки составит от 500 тыс. до 2,5 млн. с авансовым платежом в 10%. Кредит выдается сроком до 25 лет со ставкой от 8,90%.

Сбербанк

Подтверждение платежеспособности не требуется. Военный, оформляющий, или получивший ипотеку получает льготы на потребительский кредит.

В Сбербанке военнослужащие могут получить от 30 тыс. до 1 млн. рублей сроком от 3 месяцев до 5 лет (при наличии временной регистрации – не более, чем срок возврата по программе «Военная ипотека») со ставкой от 13,5%.

Заемщик должен быть от 21 года и иметь стаж от полугода, не меньше 1 года общего стажа за последние пять лет. Если сумма кредита превышает 500 тыс. рублей требуется поручитель, если сумма меньше – обеспечения не нужно.

Россельхозбанк

В Россельхозбанке существует особенная программа по ипотечному кредитованию для военнослужащих, кто является участником программы НИС не меньше 36 месяцев. Согласно этой программе можно купить жилье или участок земли на вторичном рынке. Займ в размере от 300 тыс. до 2485825 рублей предлагается сроком до 24 лет. Ставка по кредиту составит от 9%.

Условия: заемщик должен быть не моложе 22 лет, быть участником НИС, взнос авансового платежа не меньше 10%.

Военные по контракту могут получить потребительский кредит на общих условиях, но возможно увеличение срока, обеспечения не нужно. Срок займа пролонгировался до7 лет. Займ от 10 тыс. до 750 тыс. рублей предоставляется с процентной ставкой в 11%.

Газпромбанк

Для получения ипотечного займа в Газпромбанке подтверждения доходов не потребуется. Если гражданин является участником программы НИС, ему может быть предоставлено до 2,486 млн. рублей с авансовым платежом не меньше 20% от суммы жилого помещения.

Займ предоставляется до 20 лет гражданам от 21 года (военнослужащему не должно быть более 45 лет по завершении оплаты по кредитному соглашению). Потребительский займ от 50 тыс. до 500 тыс. рублей выдается от полугода до 3 лет с процентной ставкой от 12,9%. Заемщик (не моложе 25 лет) обязан вернуть займ до наступления 45 лет, иметь стаж от 6 месяцев (1 год –общего стажа), не иметь отрицательную кредитную историю.

ВТБ24 банк

В ВТБ24 военному, участнику НИС,предоставляется до 2,435 млн. рублей на период от 20 лет (до достижения 45 лет). Ставка равна 9,3% (если заемщик выходит из НИС, — 9,6%.). Авансовый платеж равен 15% от цены жилого помещения. Подтверждения платежеспособности не нужно.

Потребительский кредит для таких граждан предоставляется на общих основаниях. Исключение составляет перечень подтверждающих документов. Кредит может оформляться в режиме онлайн. Это позволит снизить переплату. Если заемщик участвует в зарплатных проектах, есть возможность увеличить сроки погашения. Действующая ипотека упрощает составление соглашения.

Условия в Связь-банке

Авансовый взнос составит от 20%. Официальное подтверждение доходов не потребуется, но необходимо застраховать имущество.

Военнослужащий имеет возможность взять кредит на потребительские нужды в сумме от 30 тыс. до 3 млн. рублей полгода до 7 лет. Для займа стоимостью от 12,9% не потребуется ни залога, ни поручителя. При наличии последнего, кредитный лимит может быть увеличен.

Кредит военнослужащим с плохой кредитной историей

Программа по ипотеке актуальна с 2005 года. Благодаря НИС многие военнослужащие и их семьи имеют собственное жилье, не ожидая квартиры от Министерства обороны. Чтобы получить средства на приобретение жилья, заемщики вынуждены прибегать к услугам посредников – банкам. Обычно военнослужащие кредитуются банками, на карты которых поступает зарплата. Как правило, это банки федерального значения, в основном Сбербанк.

Именно здесь решается кредитовать конкретное лицо либо нет. У банков есть определенные требования не только к жилому помещению, но и к военнослужащему. Получить займ в коммерческих банках для военнослужащих довольно проблематично. Причин этому несколько:

- не поступают отчисления в Пенсионный Фонд (нет информации между банком и ПФР);

- отсутствует информация о работодателе (сведения о военных частях закрытые);

- отсутствует телефонная идентификация, которая бы подтвердила наличие факта службы, размера заработка и т.д.

Просроченные платежи, конфликты с представителем банка будут служить причиной отказа на кредитование.

В основном военная ипотека запрашивается у банков федерального значения. Однако, именно эти банковские структуры имеют осень жесткую систему скоринга, которая отклоняет заявки от ненадежных граждан.

Шанс получить займ гражданину с плохой КИ минимальный, но он есть. Для этого необходимо:

- оформить кредитную карту, использовать ее для оплаты покупок и своевременно выплачивать по ней проценты;

- попробовать взять займ на потребительские нужды в том банке, где планируется брать ипотеку. В случае отказа, взять займ в любом другом банке. Это улучшит КИ;

- рост по карьерной лестнице тоже будет показателем благонадежности заемщика;

- можно выступить в качестве поручителя по некрупному кредиту у заемщика, к которому есть доверие на 100%.