Как узнать, есть льготы для военных пенсионеров в моем городе?

Узнать это можно с помощью таблицы ниже. Чтобы получить нужную информацию, кликните на регион, в котором вы проживаете. Откроется новая страница – пролистайте ее вниз до раздела “Льготы”. Льготники региона будут перечислены в первой колонке таблицы.

Посмотреть в моем регионе

| Выберите свой регион | ||

|---|---|---|

| 77, 99, 97, 177, 199, 197, 777Москва | 78, 98, 178Санкт-Петербург | |

| 01Республика Адыгея | 30Астраханская область | 57Орловская область |

| 02, 102Республика Башкортостан | 31Белгородская область | 58Пензенская область |

| 03Республика Бурятия | 32Брянская область | 59, 81, 159Пермский край |

| 04Республика Алтай | 33Владимирская область | 60Псковская область |

| 05Республика Дагестан | 34, 134Волгоградская область | 61, 161Ростовская область |

| 06Республика Ингушетия | 35Вологодская область | 62Рязанская область |

| 07Кабардино-Балкария | 36, 136Воронежская область | 63, 163Самарская область |

| 08Республика Калмыкия | 37Ивановская область | 64, 164Саратовская область |

| 09Карачаево-Черкессия | 38, 85, 138Иркутская область | 65Сахалинская область |

| 10Республика Карелия | 39, 91Калининградская область | 66, 96, 196Свердловская область |

| 11Республика Коми | 40Калужская область | 67Смоленская область |

| 12Республика Марий Эл | 41, 82Камчатский край | 68Тамбовская область |

| 13, 113Республика Мордовия | 42, 142Кемеровская область | 69Тверская область |

| 14Республика Саха (Якутия) | 43Кировская область | 70Томская область |

| 15Республика Северная Осетия | 44Костромская область | 71Тульская область |

| 16, 116Республика Татарстан | 45Курганская область | 72Тюменская область |

| 17Республика Тыва | 46Курская область | 73, 173Ульяновская область |

| 19Республика Хакасия | 47Ленинградская область | 74, 174Челябинская область |

| 21, 121Чувашская Республика | 48Липецкая область | 75, 80Забайкальский край |

| 22Алтайский край | 49Магаданская область | 76Ярославская область |

| 23, 93, 123Краснодарский край | 50, 90, 150, 190, 750Московская область | 79Еврейская АО |

| 24, 84, 88, 124Красноярский край | 51Мурманская область | 83Ненецкий АО |

| 25, 125Приморский край | 52, 152Нижегородская область | 86, 186Ханты-Мансийский АО |

| 26, 126Ставропольский край | 53Новгородская область | 87Чукотский АО |

| 27Хабаровский край | 54, 154Новосибирская область | 89Ямало-Ненецкий АО |

| 28Амурская область | 55Омская область | 95Чеченская Республика |

| 29Архангельская область | 56Оренбургская область |

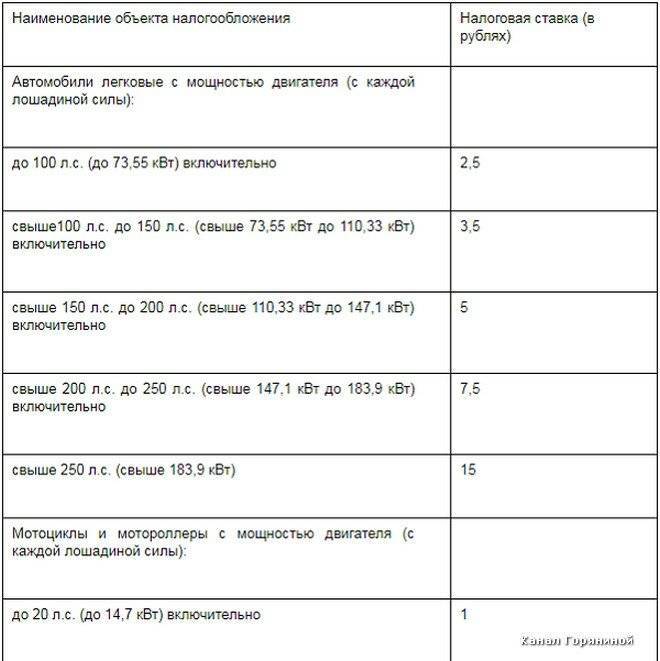

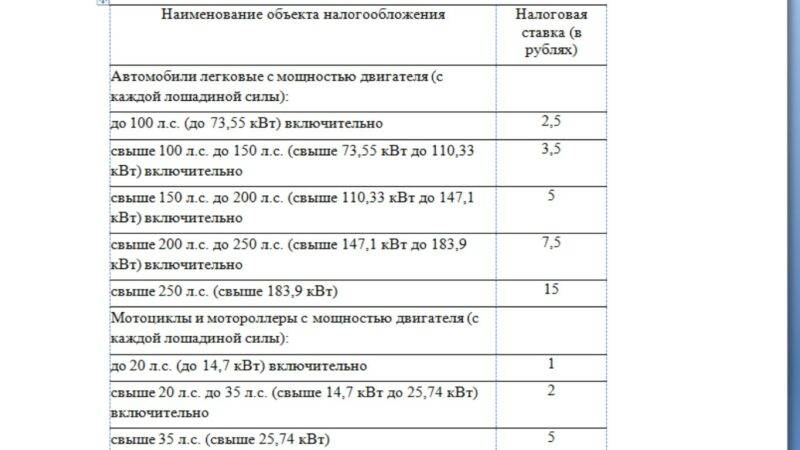

Объекты налогообложения

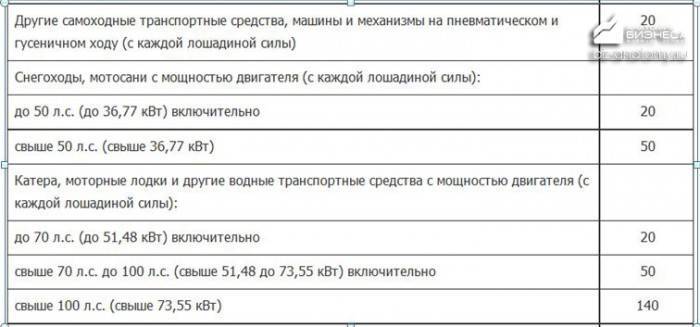

Объектом налогообложения являются автомобили, мотоциклы, мотороллеры, автобусы и другие самоходные машины и механизмы на пневматическом и гусеничном ходу, самолеты, вертолеты, теплоходы, яхты, парусные суда, катера, снегоходы, мотосани, моторные лодки, гидроциклы, несамоходные (буксируемые суда) и другие водные и воздушные транспортные средства (ТС), зарегистрированные в установленном порядке в соответствии с законодательством РФ.

Транспортные средства, которые не являются объектом налогообложения

- весельные лодки, моторные лодки с двигателем мощностью не выше 5 л.с.;

- автомобили легковые, специально оборудованные для использования инвалидами, автомобили легковые с мощностью двигателя до 100 л.с. (до 73,55 кВт), полученные через органы соц. защиты;

- промысловые морские и речные суда;

- пассажирские и грузовые морские, речные и воздушные суда в собственности организаций и ИП, основным видом деятельности которых является осуществление пассажирских, грузовых перевозок;

- тракторы, самоходные комбайны всех марок, специальные автомашины (молоковозы, скотовозы, специальные машины для перевозки птицы, машины для перевозки и внесения минеральных удобрений, ветеринарной помощи, технического обслуживания), зарегистрированные на с/х товаропроизводителей и используемые при с/х работах для производства с/х продукции;

- транспортные средства, принадлежащие на праве оперативного управления федеральным органам исполнительной власти и федеральным гос. органам, в которых законодательством РФ предусмотрена военная или аналогичная служба;

- ТС, находящиеся в розыске, а также ТС, розыск которых прекращен, с месяца начала розыска соответствующего ТС до месяца возврата его лицу, на которое оно зарегистрировано.

- самолеты и вертолеты санитарной авиации и мед. службы;

- суда, зарегистрированные в Российском международном реестре судов;

- морские стационарные и плавучие платформы, морские передвижные буровые установки и буровые суда.

Подробное описание в НК РФ Статье 358 «Объект налогообложения».

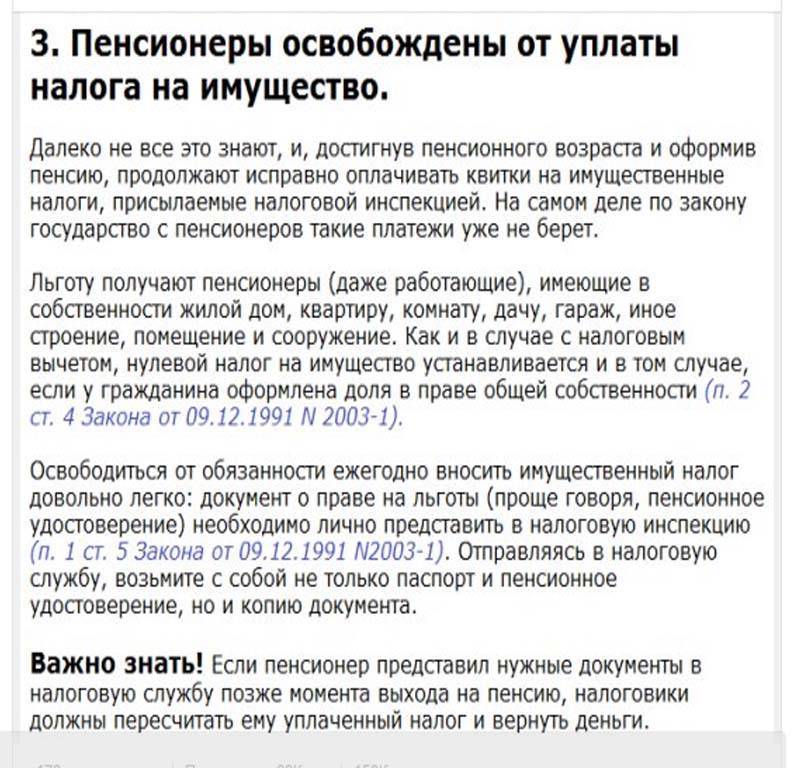

Как получить льготу?

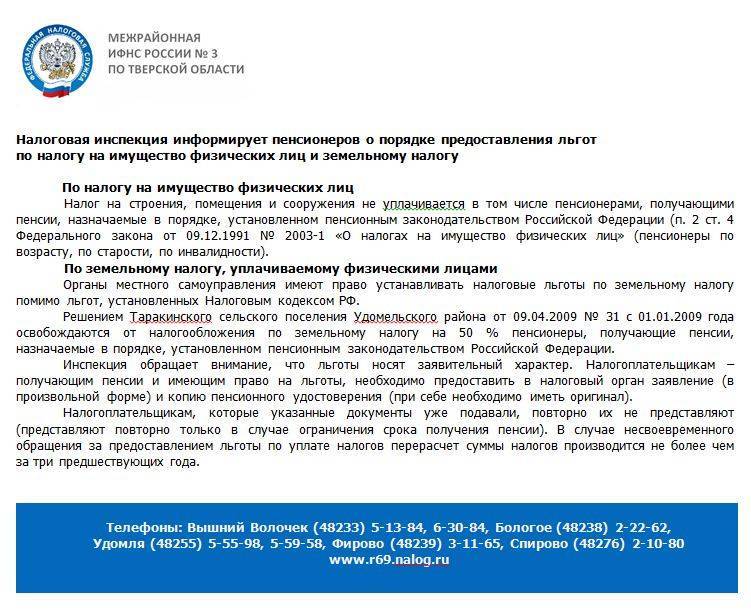

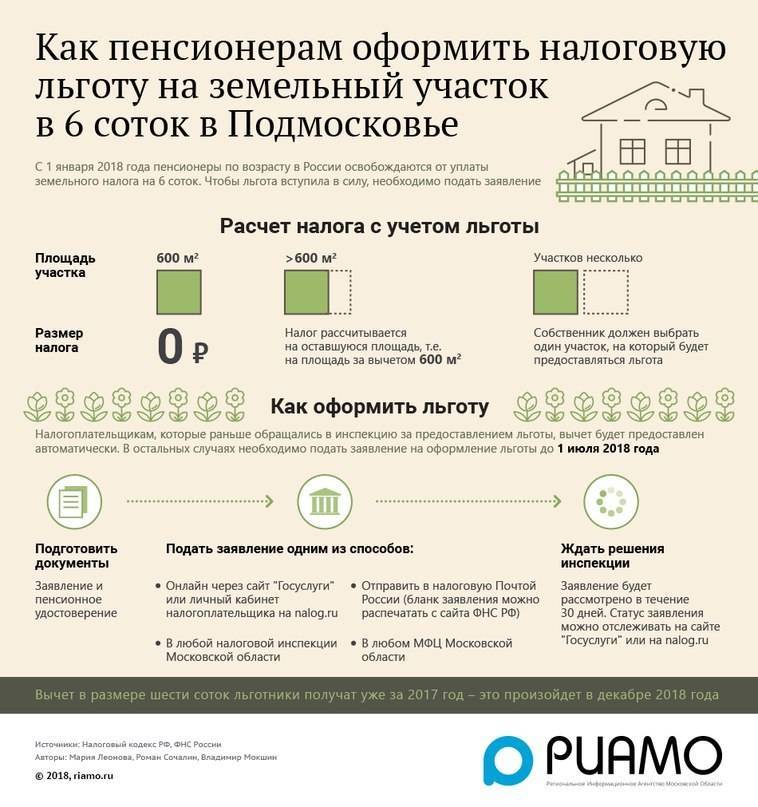

Первоначально нужно подать заявление в местную налоговую службу, чтобы вам насчитали льготу по налогу на недвижимость и земельному. Заявление выдается на месте, за ним закреплена установленная форма. Можно облегчить себе задачу и скачать его с интернет ресурсов и заполнит дома.

Заполнение документа должно быть четки и полным в плане информации относительно ваших персональных идентификационных данных переписанных с паспорта, имущества, на которое вы получите вычет. При допущении ошибки или неточности в нем, документ будет вам возвращен на доработку. При допущении ошибок грамматического плана, заявление потребуют переписать.

Перечень документации, которую нужно приложить к заявлению:

- персональный идентификационный документ,

- пенсионное удостоверение — основание для начисления льготы,

- право устанавливающие документы на объект налогообложения.

Важно! Льготы по налогу могут предоставить не только вышеуказанным категориям пенсионеров, но и другим гражданам, находящимся на пенсии. Три способа подачи заявления и документации на налоговый вычет:

Три способа подачи заявления и документации на налоговый вычет:

- Персонально. Для этого самостоятельно идете в ваше отделение налоговой службы по месту проживания, на прием к дежурному инспектору налоговой службы. После проверки правильности заполнения документации и перечня необходимых документов, вам будет выдана бумага подтверждающая факт принятие его на рассмотрение. 2.Посредством почтового отделения. Для этого вам нужно будет произвести заверение всех отправляемых в налоговую службу копий. Нотариус тут не обязателен. Достаточно будет на каждом оттиске проставить собственноручную надпись «копия верна», завизировать с установкой даты и расшифровкой подписи. Теперь документы готовы к отправке. Если были допущены недочеты и ошибки, их вернут с указание на недостатки. После исправления их можно отправить повторно. 3.Посредством электронной почты . Предварительно посетите ваше налоговое отделение, с целью постановки на учет. После предъявления вами персонального идентификационного документа и ИНН, вы получите справку с данными необходимыми для входа в личный кабинет на сайте организации, и регистрационное удостоверение. Не забудьте заказать личную электронную карту с цифровой подписью. После этого заполняете электронную форму, в нее вносите сканированные копии необходимых документов, визируете своей электронной подписью и отправляете в налоговую.

Важно! При наличии у вас нескольких объектов налогообложения, вы должны определиться с тем, по которому захотите получить льготу, и подать нужное заявление не позднее 01.11.2016 года, после это сделать будет невозможно. Далее будет действовать автоматическая система начисления вычета

И выбираться объект для льготы будет на основании того, с какого объекта государство получило больше всего налоговых платежей, на него и сделают послабление.

Как оформить льготы военному пенсионеру?

Действующее законодательство не предусматривает автоматического установления льгот при присвоении какого-либо льготного статуса. Чтобы их получить, пенсионеру необходимо лично с полным пакетом документов обращаться в органы, ответственные за назначение льгот.

Сюда относятся:

- Льготы на оплату ЖКХ — предоставляются в органе соцзащиты (в виде возврата части оплаченных средств), либо непосредственно поставщиком услуг (в виде скидки);

- Налоговые льготы — предоставляются ФНС по месту проживания;

- Получение путевки в санаторий и оплата проезда — оформляются пенсионным отделом военкомата.

Чаще всего для оформления льготы предоставляется следующий пакет документов:

- Паспорт заявителя для установления личности;

- Заявление по необходимой форме (может также составляться в свободном виде);

- Документы для подтверждения права на льготу.

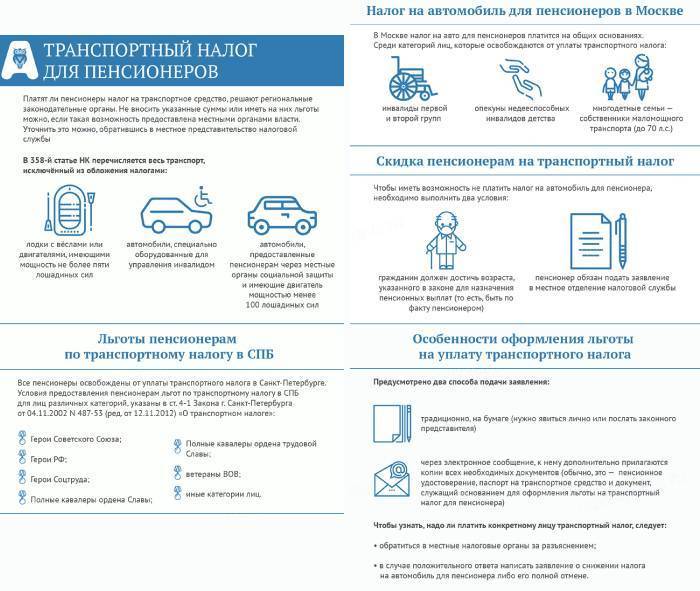

Условия получения транспортных льгот для пенсионеров

Льготы для пенсионеров

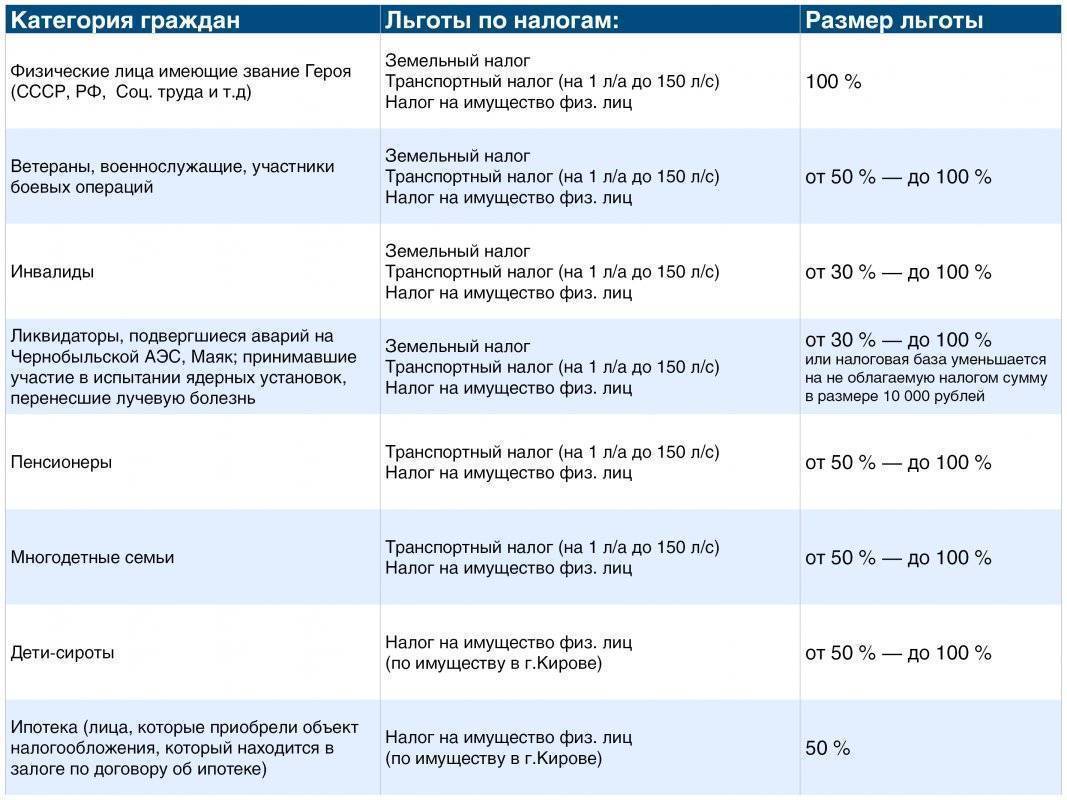

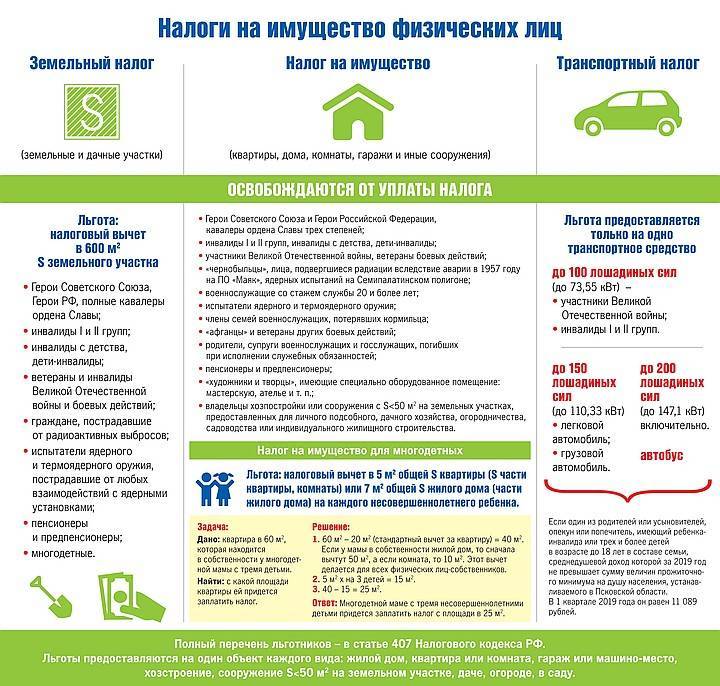

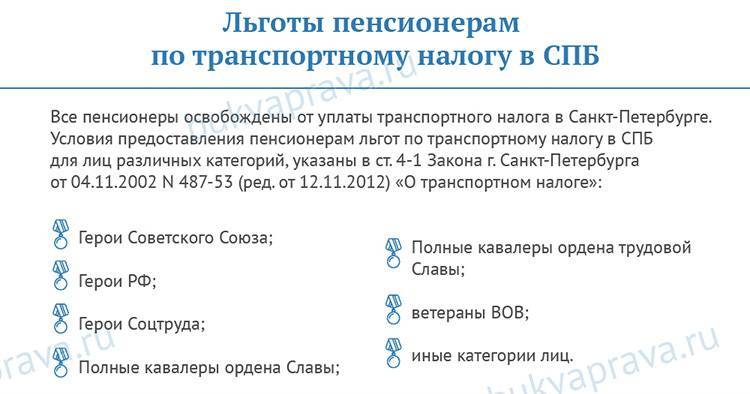

При уплате транспортного налога льготу могут получить следующие категории граждан:

Граждане, которые достигли пенсионного возраста;

Пенсионный возраст у граждан женского пола начинается в пятьдесят пять лет, у граждан мужского пола — в шестьдесят лет;

- Граждане, которые считаются Ветеранами Великой Отечественной войны;

- Гражданке, которые служили в «горячих точках»;

- Граждане, имеющие первую и вторую степень инвалидности;

- Граждане, которые признаны героями Российской Федерации;

- Граждане, которые стали жертвами радиоактивного облучения;

- Близкие люди военных граждан, которые умерли, находясь на военной службе;

Чтобы узнать, нужно ли платить транспортный налог пенсионеру, нужно обратиться Налоговую службу по месту постоянного жительства.

В 2017 году воспользоваться налоговыми льготами при уплате транспортного налога могут:

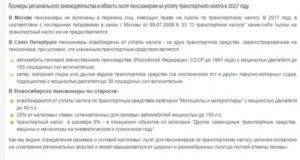

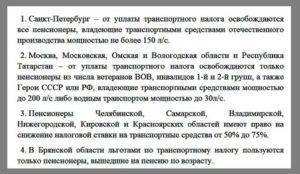

Пожилые жители Москвы могут быть освобождены от уплаты транспортного налога в случае, если мощность двигателя транспортного средства не превышает ста лошадиных сил;

Владельцам транспортных средств с мощностью двигателя больше ста лошадиных сил платить транспортный налог придется.

- Пенсионеры, проживающие в московской области, не освобождаются от уплаты транспортного налога вообще;

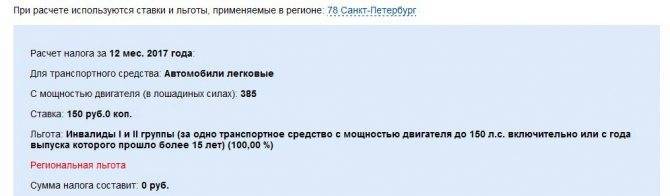

- Престарелые жители Санкт-Петербурга освобождаются от уплаты транспортного налога, если мощность двигателя их личного транспортного средства не превышает ста лошадиных сил (или ста пятидесяти, если транспортное средство отечественного производства);

- Автотранспортные средства пенсионеров астраханской области транспортным налогом не облагаются в случае, если мощность двигателя не превышает ста лошадиных сил;

- Транспортные средства пожилых граждан красноярского края налогом не облагаются, если мощность двигателя не превышает ста лошадиных сил;

- Престарелым жителям Новосибирска полагается скидка в 20% , если мощность двигателя транспортного средства не превышает до ста лошадиных сил;

- Жителям пенсионного возраста из Белгородской области предоставляется скидка в 50% при оплате транспортного налога, если мощность двигателя не превышает ста лошадиных сил;

- Пенсионеры Курской области от уплаты транспортного налога освобождаются, если владеют отечественным автотранспортом с мощность двигателя до ста лошадиных сил;

- Пожилые граждане Краснодарского края получат 50% скидки при оплате транспортного надо, если мощность двигателя не превышает ста лошадиных сил;

- Пенсионеры Костромской области также получат 50% скидку, если владеют автотранспортными средствами, мощность двигателя которых не превышает ста лошадиных сил;

- Жители Курганской области получат 70-процентную льготу при оплате налога за транспортное средства, мощность двигателя которого не превышает ста лошадиных сил;

- Пенсионеры, проживающие в Адыгейской области могут рассчитывать на 50% скидку, если владеют транспортом с двигателем до ста лошадиных сил;

- Пенсионеры из Самарской области могут рассчитывать на 50% льготу при оплате налога на транспортное средство с мощностью двигателя до ста лошадиных сил;

Льготы, положенные пенсионерам при уплате налога на транспорт

Освобождаются ли пожилые люди от уплаты транспортного налога, определяется в налоговом законодательстве. К сожалению, нет. Они также платят установленную сумму, но правительство предусматривает получение субсидий данной категорий граждан.

Какие льготы могут быть предоставлены пенсионерам:

- оплата толики налога за транспортное средство;

- уменьшение размера выплат на отечественные автомашины;

- скидки на налог в зависимости от технических характеристик.

Оформление машины на пенсионера является неотклонимым условием для получения льгот на транспортный налог на автомобиль.

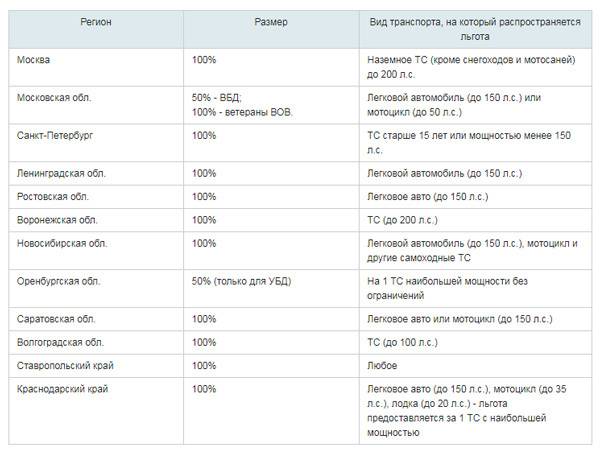

Предоставление льгот по районам для пенсионеров

Автомобильный налог для пенсионеров обязателен к выплате. Но на примере законодательства разных регионов можно увидеть, что размеры льгот для этой категории людей неоднозначны.

Таблица положенных льгот на транспортный налог по регионам для пожилых людей

| Регион | Положенные льготы | Вид транспорта |

| Москва | 100% | Наземное ТС до 200 л/с |

| Столичная область | 50% – ветеранам боевых действий 100% – ветеранам ВОВ | Легкоходовой автомобиль до 150 л/с или байк до 50 л/с |

| Санкт-Петербург | 100% | ТС старше 15 лет или мощностью до 150 л/с |

| Ленинградская область | 100% | Легковой автотранспорт до 150 л/с |

| Ростовская область | 100% | ТС до 150 л/с |

| Воронежская область | 100% | На авто до 200 л/с |

| Новосибирская область | 100% | Транспортное средство до 150 л/с и байк |

| Оренбургская область | 50% только для участников боевых действий | На 1 ТС, мощность не ограничена |

К примеру, во Владимирской области гражданам, вышедшим на заслуженный отдых, предоставляют скидку размером 80% на налог за транспорт до 150 лошадиных сил. Половину средств оплачивают за грузовые автомобили и крупногабаритную технику, объемом до 85 лошадиных сил. Ветеранам боевых действий, героям СССР и РФ, пострадавшим в аварии на Чернобыльской АЭС дорожный налог оплачивать не требуется.

А в Краснодарском крае с гражданина (человек, принадлежащий к постоянному населению данного государства, пользующийся его защитой и наделённый совокупностью политических и иных прав и обязанностей.Также форма устного и письменного) на пенсии налог на транспорт до 100 оборотов вращающего момента не взимается. Но в случае покупки еще одного средства передвижения придется оплатить полную себестоимость установленной государством налога.

Узнать о том, положены ли льготы пенсионеру в определенном регионе, гражданин может при обращении в отделение Федеральной налоговой службы. Таким образом, эти примеры демонстрируют, что предоставление обязательных льгот для пенсионеров в разных регионах страны разносторонне. Поэтому прежде, чем претендовать на преференции, необходимо ознакомиться с действующим Налоговым кодексом.

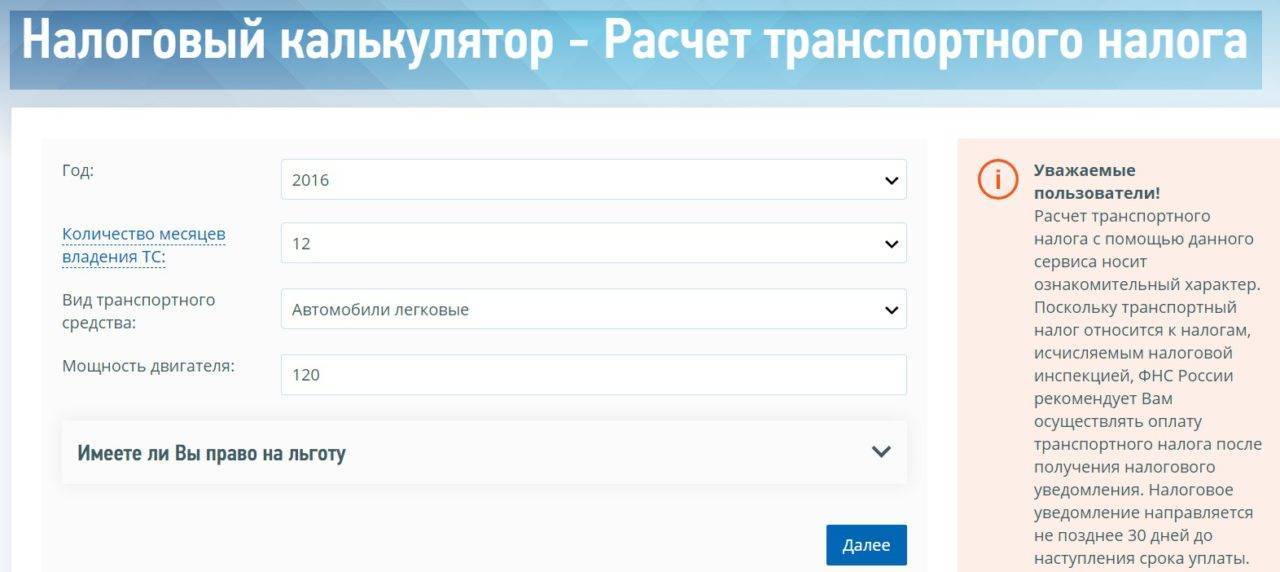

Пример расчета налога на транспорт

Чтобы просто узнать, сколько необходимо выплатить, можно использовать калькулятор расчета взимаемого неотклонимого платежа.

Данные, которые нужно знать для проведения вычислений:

- мощность движка;

- действующую налоговую ставку;

- коэффициент стоимости автомобиля;

- период расчета налоговой себестоимости.

Затем можно выполнить вычисления с этими данными и узнать сумму налога.

Пример расчетов: Подданный К., являющийся пенсионером (регулярные (ежемесячные или еженедельные) денежные выплаты лицам, которые: достигли пенсионного возраста (пенсии по старости), имеют инвалидность, потеряли кормильца.В зависимости от организации,) в возрасте 70 лет, приобрел машину «Lada» мощностью 90 лошадиных сил. Налоговая ставка для района, в котором проживает гражданин, равна 17. Следует выполнить последующие действия: 90*17=1460 рублей. Гражданин заплатит половину – 730 рублей.

Платят ли пенсионеры транспортный налог

Существуют некоторые особенности, в соответствие с которыми пенсионеры должны уплачивать налог за владение транспортным средством:

- получить льготу могут только те пенсионеры, которые достигли определенного возраста, и получают трудовую пенсию;

- транспортное средство должно быть оформлено на гражданина в соответствие со всеми действующими правилами. Льгота распространяется только на одну машину, мотоцикл или иной вид ТС;

- не допускается суммирование скидок. Лицо, которое одновременно имеет право на получение льготы как инвалид и чернобылец, может выбрать лишь один вид скидки;

- твердая сумма устанавливается в полном объеме или частично;

- если в регионе льготы не назначаются, возможно установление сниженного тарифа для тех граждан, которые вышли на пенсию.

Льготы по регионам:

| Населенный пункт | Условия назначения / Размер |

| Москва и МО | Не назначается |

| Санкт – Петербург и область | Возможно назначение 80 — 100 % льготы при условии, что мощность ТС не выше 150 лошадиных сил |

| Челябинская область | Назначается при мощности авто до 150 л.с. |

| Амурская область | Льгота положена только на авто с низкой мощностью, если им управляет пенсионер или его супруга |

| Алтайский край | Льгота в полном объеме назначается лицам, получающим трудовую пенсию |

| Калининградская область | Не назначается |

| Новгородская область | Допускается 50% скидка при условии, что мощность ТС не превышает 100 л.с. |

| Ростовский регион | Нет |

| Пензенская область | Нет |

| Самарская область | Дается 50% скидка пенсионерам, управляющим транспортным средством с мощностью не выше, чем 150 л.с. |

| Ульяновский регион | Нет |

Оплату налога со скидками или без них необходимо осуществить до 1 декабря. В большинстве регионов возможно освобождение от уплаты налога только для тех лиц, которые владеют малогабаритным транспортным средством – мотороллером или мотоциклом.

В законодательных актах каждого региона содержится перечень граждан, имеющих право на получение льгот.

Для того, чтобы их оформить, необходимо подготовить пакет документов, сделать копии всех страниц паспорта и пенсионного удостоверения и обратиться в ближайшее к дому отделение ФНС. Заявление пишется по бланку, выданному сотрудником налоговой.

Чаще всего, пенсионер полностью освобождается от налоговых обязательств, в особенности, если приобретенное им транспортное средство не является слишком дорогим и мощным.

Лица, имеющие право на льготы

Профессия военного характеризуется не только лишь службой в войсках и определенным званием. Льготная пенсия назначается сотрудникам полиции, рабочим пожарной команды и прочим лицам, следящим за правопорядком и соблюдением публичных интересов

Важно понимать, какие граждане могут претендовать на льготы военным пенсионерам в 2021 году

- военные, прошедшие службу в армии СССР или РФ;

- солдаты-контрактники;

- военные пограничных войск;

- солдаты национальной гвардии России;

- сотрудники подразделений ФСБ и разведки;

- служащие МВД;

- пожарники;

- служащие ФСИН

- бывшие сотрудники ГНК.

Согласно Федеральному указу «О ветеранах» от 12.01.1995 № 5-ФЗ, за заслуги перед государством присваивается звание «Ветеран военной службы».

С какого возраста действует право на льготы

Законодательство четко обусловило, с какого возраста действуют льготы ветерана военной службы. Звание присваивается после 20 лет службы или при проф заболеваниях и травмах, которые выявляются до выхода на пенсию. Последний альтернат предусматривает обязательное документальное подтверждение в виде медицинского заключения или служебного рапорта о происшествии, вследствие которого была получена травма.

В таблице представлены предусмотренные законодательством льготы военным пенсионерам и ветеранам военной службы (кроме собственно занятий служащего и военного, слово обозначает специальную область работы с относящимися к ней учреждениями (например: таможенная служба)):

| Льгота | Военные пожилые люди | Ветераны военной службы |

| Оплата ЖКХ | 50% скидка | 50% скидка |

| Стоматология | Оплата дорогостоящих материалов | Бесплатно |

| Исцеление в военном госпитале | Не положены | Бесплатно |

| Получение жилья | По общей очереди | Вне очереди |

| Льготы на транспортный налог | Только лишь при инвалидности | 100% компенсация выплат |

| Медицинское обслуживание | По общей очереди | Право на внеочередной прием у терапевта |

| Дополнительные пенсионные выплаты | Не положены | Положены |

| Исцеление в санаториях | Бесплатно раз в 2 года | Бесплатно ежегодно |

Кому еще полагаются льготы

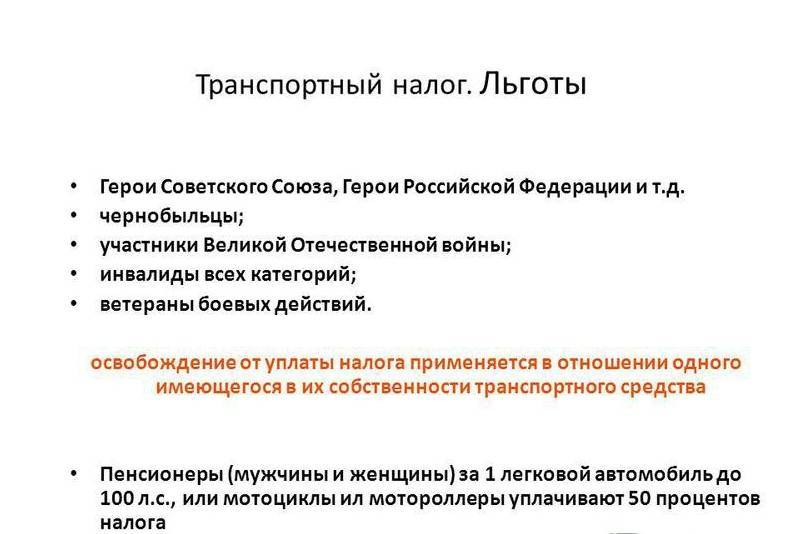

Определенные категории граждан имеют гарантированное право на получение льгот, в том числе и по уплате налога на ТС:

- Ветераны Великой Отечественной Войны.

- Лица, принимавшие участие в ликвидации аварии в Чернобыле.

- Граждане, получившие 1 и 2 группу инвалидности.

- Многодетные матери и отцы, у которых имеются дети, не достигшие совершеннолетнего возраста.

- Супруги и родители военнослужащих, погибших при исполнении долга.

Также родители ребенка инвалида имеют право на получение машины с небольшой мощностью – до 150 л.с.

Кроме вышеуказанных категорий граждан, полностью освобождены от уплаты налога могут быть лица, которые:

- владеют лодкой с веслами или маломощным водным средством передвижения – не более пяти л.с.;

- управляют машиной, переоборудованной специально для того, чтобы в ней можно было перевозить гражданина с инвалидностью и полной либо частичной неспособностью к самостоятельному передвижению;

- получили машину от органов социальной защиты населения, при условии, что ее мощность не превышает показателя в 100 л.с.;

- владеют промысловым судном и используют его по назначению. При этом выплачивается налог на прибыль при условии, что полученная продукция реализуется;

- имеют инвалидность и при этом осуществляют предпринимательскую деятельность на пассажирском судне. Налог не назначается только в том случае, если перевозка пассажиров является единственной деятельностью гражданина;

- владеют буровой установкой или судном, предназначенным для бурения;

- осуществляют фермерскую деятельность и имеют в своем хозяйстве специальные машины – комбайны, трактора и другое оборудование;

- владеют машиной, но она была угнана или потеряна. Чтобы приостановить уплату налога, необходимо предъявить документ, подтверждающий, что в действительности ТС находится в розыске.

Гражданин, узнавший о своем праве на получение льготы или полного освобождения от уплаты налога на ТС, должен как можно быстрее обратиться в налоговую службу, чтобы процент переплаты не был слишком высоким. Расчет будет осуществляться лишь с того момента, как подается заявление.

Заявление необходимо правильно написать, чтобы оно было принято. В нем, кроме персональной информации – ФИО, дата регистрации и проживания, указываются сведения о самом ТС, его мощности и дате выпуска.

Чтобы получить необходимую информацию о льготах, не нужно изучать все налоговое законодательство. Достаточно лишь обратиться в отделение ФНС по месту жительства и получить там ответы на все интересующие вопросы, а при наличии права на получение льгот – подать заявку.

Общий размер назначаемых льгот может отличаться в зависимости от типа и мощности транспортного средства, количества автомобилей, находящихся в собственности у пенсионера. Следует понимать, что льгота не оформляется автоматически. Чтобы ее получить, нужно подать заявление и собрать пакет документов.

Что такое УТС по КАСКО? Найдите ответ в статье: УТС по КАСКО. Как оформить транзитный полис ОСАГО онлайн, узнайте тут.

Отзывы по КАСКО в Ренессанс найдите здесь.

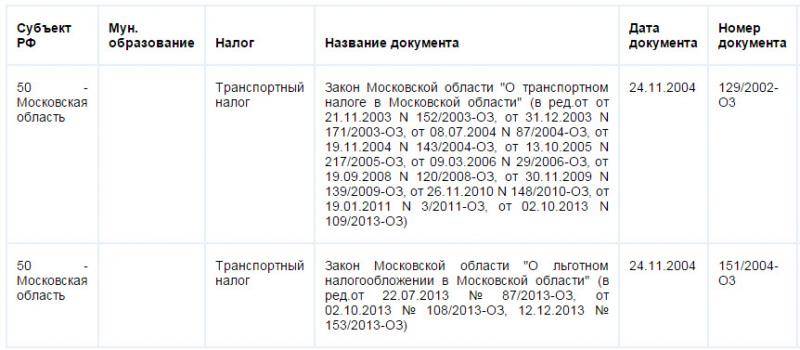

Льготы военным пенсионерам по транспортному налогу в московской области в 2019

Эти лица тоже получают полное освобождение от уплаты дорожного сбора, но только на одно транспортное средство, принадлежащее льготнику. Но некоторые из них все же получают право оплачивать частично такой сбор.

Для примера, рассмотрим несколько городов России, в которых на 2018 год предусмотрены льготы по оплате налогового автотранспортного сбора ветеранами боевых действий: Местность Особенности машин и их владельцев Льгота Москва и Московская область Любое авто 100% Москва и Московская область Военные инвалиды III группы 50% Санкт-Петербург, и Ленинградская область Любое авто 100% Новосибирск Любое авто инвалида III гр. 50% Новосибирск Автомобиль любой, принадлежащий ветерану ВОВ 100% Ростов-на-Дону и область Машины с двигателями по мощности до 150 л.с. 100% Хабаровский край Военные пенсионеры. Машина до 100 л.с. 100% Краснодарский край Авто до 150 л.с.

Кроме выплаты пенсии, наше государство предоставило этим лицам льготы в форме получения медицинской помощи, всевозможных подарков общей суммой 10000 рублей (для ветеранов ВОВ), а также получение дополнительных пенсий – не только гражданской, но и как участнику боевых действий.

Более того, для военных пенсионеров ввели освобождения от уплаты некоторых налогов, в том числе и от транспортного и земельного, но только при соответствующем распоряжении региональных властей.

Льготы Освобождаются ли военные пенсионеры от уплаты транспортного налога? Напомним, что местное законодательство субъекта Российской Федерации может предоставлять льготы по своему усмотрению определенным категориям граждан, которые зарегистрированы на его территории.

Именно поэтому каждый отдельный случай требует обращения к тем налоговым законам, которые действуют в данном регионе Российской Федерации.

Транспортный налог для пенсионеров в московской области

- Белгородская область (для транспортного средства до 100 лошадиных сил).

- Курская область (для автомобилей производства России, с двигателем до 100 лошадиных сил).

- Рязанская область (для автомобилей до 150 лошадиных сил или для мотоцикла, мотороллера с мотором до 45 лошадиных сил).

- Магаданская область.

- Сахалинская область.

- Томская область (для транспортных средств на гусеничном и пневматическом ходу).

- Свердловская область (для грузовиков до 150 лошадиных сил, для легкового автомобиля от 100 до 150 лошадиных сил, а для мотоцикла до 36 лошадиных сил).

- Ярославская область (для автомобиля с двигателем до 100 лошадиных сил).

- Оплату транспортного налога необходимо осуществлять на основании получения письма от местной налоговой службы.

Кому положена льгота на транспортный налог в московской области?

К счастью, большинство субъектов страны предоставляет пенсионерам льготы размером от 100% и меньше. При этом следует отдельно уточнить, на какие именно виды транспортных средств распространяются льготы.

Внимание

Более того, в некоторых регионах Российской Федерации не положена компенсация транспортного налога военным пенсионерам по возрасту, то есть гражданам, пенсия которых начисляется по достижении установленного законодательством возраста, но только лишь особым группам пенсионеров, к примеру, гражданам, которые получают социальную пенсию. Текст некоторых законов указывает на то, что пенсионер, который рассчитывает на получение льготы по налогу на транспорт и имеет на нее право, не должен заниматься предпринимательством или работать.

Льготы по транспортному налогу для ветеранов военной службы в 2018

Срок подачи заявления на льготу После получения уведомления от ФНС о необходимости уплаты налога (пакет необходимых документов должен быть предварительно собран), до 1 ноября года в котором транспортный налог должен быть уплачен 6. Куда подавать заявление и документы? В отделение ИФНС по месту проживания или прописки 7.

Как долго будут рассматриваться полученные документы и заявление в ИФНС? Налоговые льготы предоставляются по истечении 10 календарных дней с момента подачи заявления на льготу и приложенного к нему пакета документов Способы подачи заявления Ветераны ВС оформляют льготу точно также, как и остальные льготники. Возможны 2 варианта подачи заявления: лично и через личный кабинет ФНС.

https://youtube.com/watch?v=0PuJmWYUMME

Особенности и преимущества этих способов рассмотрены в таблице.

Льготы военным пенсионерам в москве и области в 2018 году

То есть, каждый регион самостоятельно рассчитывает ставку налога для ТС, которая не должна превышать базовую ставку более, чем в 10 раз. Таков порядок, регулируемый законодательством Российской Федерации в Налоговом Кодексе – ст.

356, с редакцией

Важно