Необходимые документы

Если ст.17 закона «О статусе военнослужащих» снова вступит в силу, чтобы избежать внесения платежей по уплате земельного налога, армейцы должны представить документы в налоговые органы по месту регистрации:

Заявление на предоставление льготы. Форму можно скачать здесь. В приложении указываются документы, подтверждающие статус военнослужащего.

Удостоверение личности — для офицеров и других военнослужащих высших чинов, военный билет — для курсантов, срочников и контрактников.

Таким образом, сейчас порядок уплаты земельного налога для военнообязанных ничем не отличается от общего, следовательно, этой категории граждан придется дожидаться официальной публикации нового закона с поправками, в которых земельная налоговая льгота будет им положена.

Загрузка …

Что нужно для оформления?

Получение налоговых вычетов и послаблений происходит по желанию гражданина, ему необходимо предоставить соответствующие документы, доказывающие его право на получение льготы, а затем на протяжении определенного периода пользоваться послаблением.

Куда обращаться?

Подавать заявление следует в местный налоговый орган согласно месту прописки. Также сегодня можно воспользоваться электронным способом подачи документов, оформив все через сайты Госуслуги или налоговой инспекции.

Документы

Для подтверждения права на получение вычетов необходимо представить ряд документов, включающих:

- паспорт или другое удостоверение личности;

- заявление с просьбой начислить льготу;

- ИНН;

- документы, которые подтвердят право на вычеты: пенсионное, удостоверение ветерана, справка об инвалидности и прочие;

- документы на право собственности.

Разобраться в системе налоговых льгот непросто, они подразделяются по категориям граждан, их доходы и другим показателям. Однако, всегда можно получить консультацию в налоговом органе и воспользоваться предоставляемыми привлегиями.

Налоговые вычеты военнослужащим по контракту 2020 год – На гражданке

Сколько денег может вернуть военнослужащий на налоговых вычетах .

Давая определение понятию «налоговый вычет» следует знать, что Налоговым кодексом РФ предусмотрены различные виды налоговых вычетов , поэтому в одних случаях налоговый вычет — это сумма, которая уменьшает подоходный налог (налоговую базу, с которого уплачивается налог), в других случаях под налоговым вычетом понимается возврат части ранее уплаченного с денежного довольствия налога на доходы физических лиц.

Согласно опросу, проведенному Начфин.инфо, более 65 % военных не знают, как применять эти самые налоговые вычеты , а значит просто теряют на этом реальные деньги. По нашим оценкам упущенная выгода составляет до нескольких десятков тысяч рублей ежегодно.

И это не просто слова, ведь перечень существующих льгот от государства в виде возможности получить налоговый вычет, не мал.

Да, да большинство военнослужащих может вернуть часть денежных средств, уплаченных с их денежного довольствия в виде 13-процентного налога государству.

И эта возможность, создана законодателями специально, чтобы частично компенсировать понесенные расходы. Попросту говоря Налоговый кодекс (НК) дает нам шанс сэкономить всего лишь оформив нужные бумаги.

На чем же военнослужащие могут вполне легально экономить? Прежде всего, НК предусмотрена возможность получить вычеты на себя и на детей. Это самые распространенные случаи.

Следующий вариант оформить вычет на свое образование, на образование детей, братьев и сестер. Кроме того можно всегда получать вычеты со всевозможных кружков и секций.

Но давайте посмотрим на конкретные цифры на примере. Возьмем среднестатистического военного, он при среднем денежном довольствии в 40 000 рублей сможет (оформив вычеты) сэкономить следующие суммы в течение года.

- На вычете на 1 ребенка -1456 руб.

- Если у него 2-е детей — 2912 руб.

- На вычете на 3-х детей получается уже 4576 руб

- Еще большие суммы складываются на вычетах на учебу (кружки, секции), либо по расходам на лечение — до 15 600

- Следующий по значимости идет имущественный вычет. Он дает экономию до 260 000 руб.

- А при продаже имущества наш гипотетический военный сможет вернуть до 1 млн. руб., либо сумму фактических расходов.

- Таким образом ясно, что военнослужащие, впрочем как и другие граждане, должны обязательно иметь представление и понимать, что такое налоговые вычеты и как ими можно воспользоваться.

- Это очевидно, дальше возникает вопрос, а как оформить эти вычеты.

- В ответ на это специально для военных и был создан второй выпуск нашего Карманного справочника военнослужащего, называется он Налоговые вычеты для военнослужащих и дает рекомендации Как получить максимально возможную сумму по вычетам.

- Мы постарались оформить его таким образом, чтобы каждый военнослужащий смог легко ориентироваться в столь непростой теме. Все подробности о книге можно прочесть здесь >>>

- Военный юрист Марина Байдак

- Обсуждение темы на форуме ведется здесь >>>

Медицинское обслуживание

Лица, проходящие службу по контракту, имеют право на бесплатное получение медицинских услуг. Сюда входит:

- безвозмездное предоставление лекарственных препаратов по рецепту врача;

- бесплатные зубные протезы;

- обеспечение медицинскими изделиями (протезирование конечностей и др.);

- льготное санаторно-курортное лечение.

Льготы полагаются не только действующим военным, но и лицам, уволенным в запас с выслугой более 20 лет. После выполнения заданий, негативно сказывающихся на состоянии здоровья, военнослужащему предоставляется реабилитационный отпуск продолжительностью до 30 дней, оплачиваемый за счет федерального бюджета.

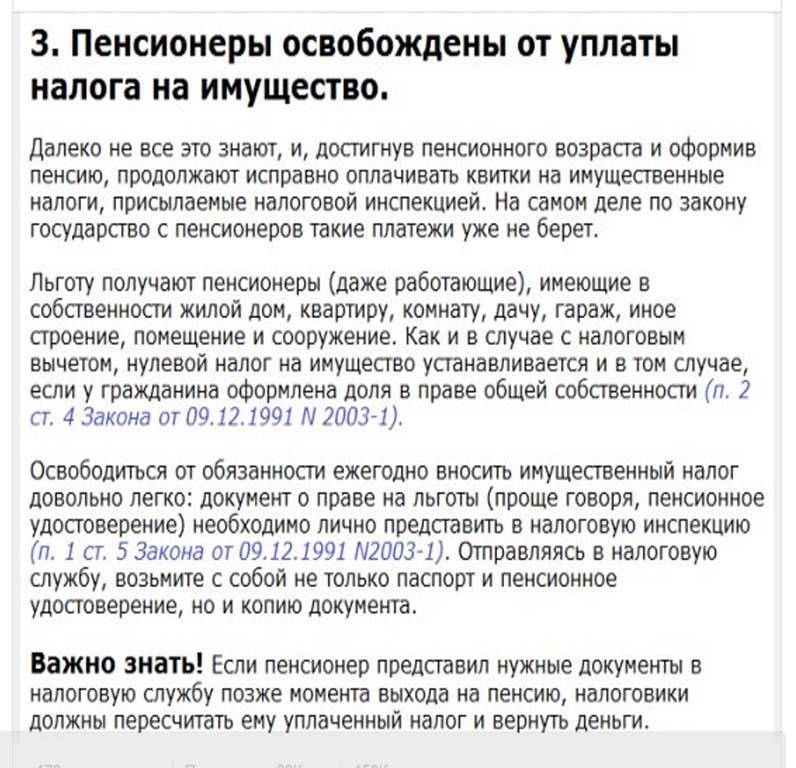

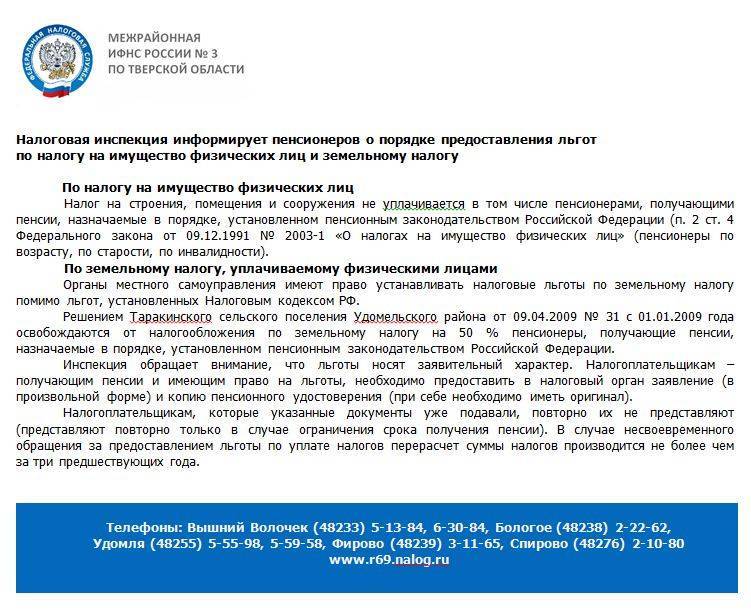

Право на льготы по обложению налогами

Такие социальные преимущества относятся только для определенных категорий граждан, а также могут оформляться при особом статусе объекта обложения налогами.

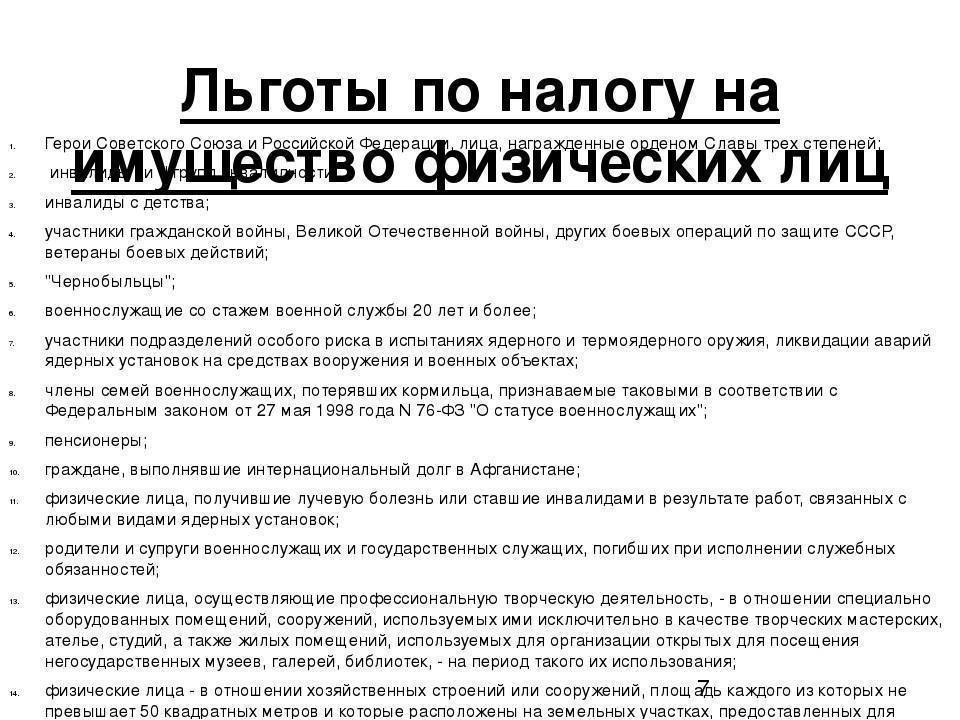

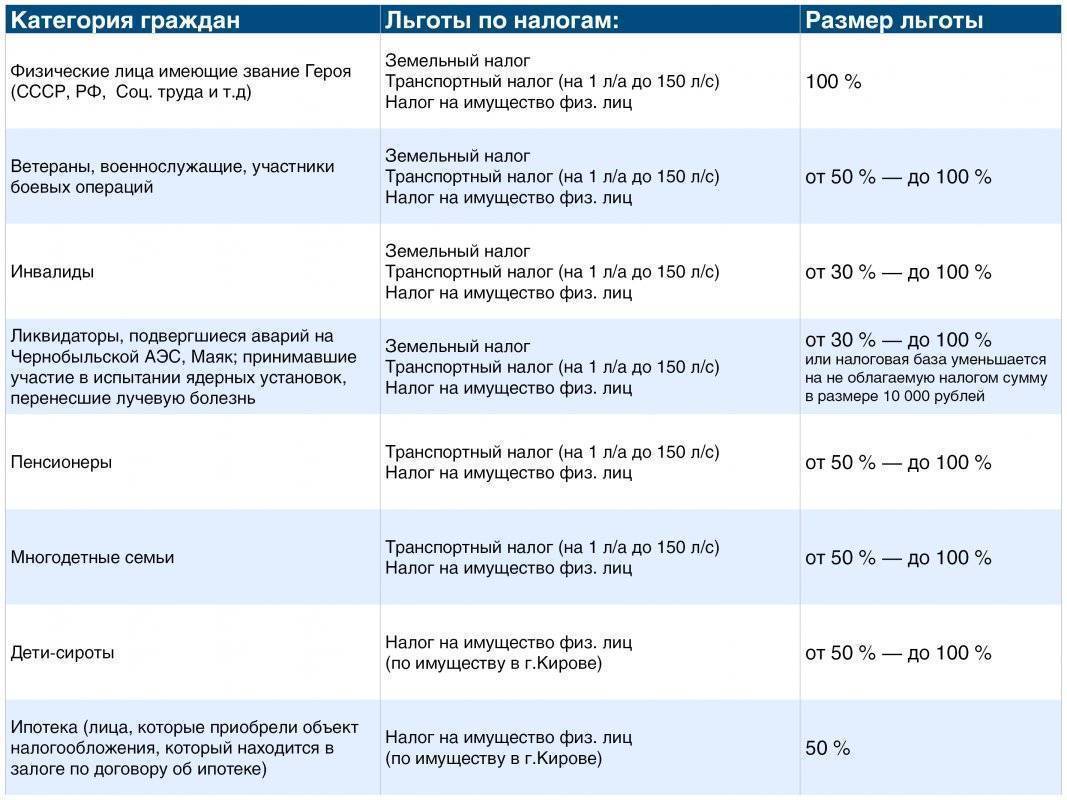

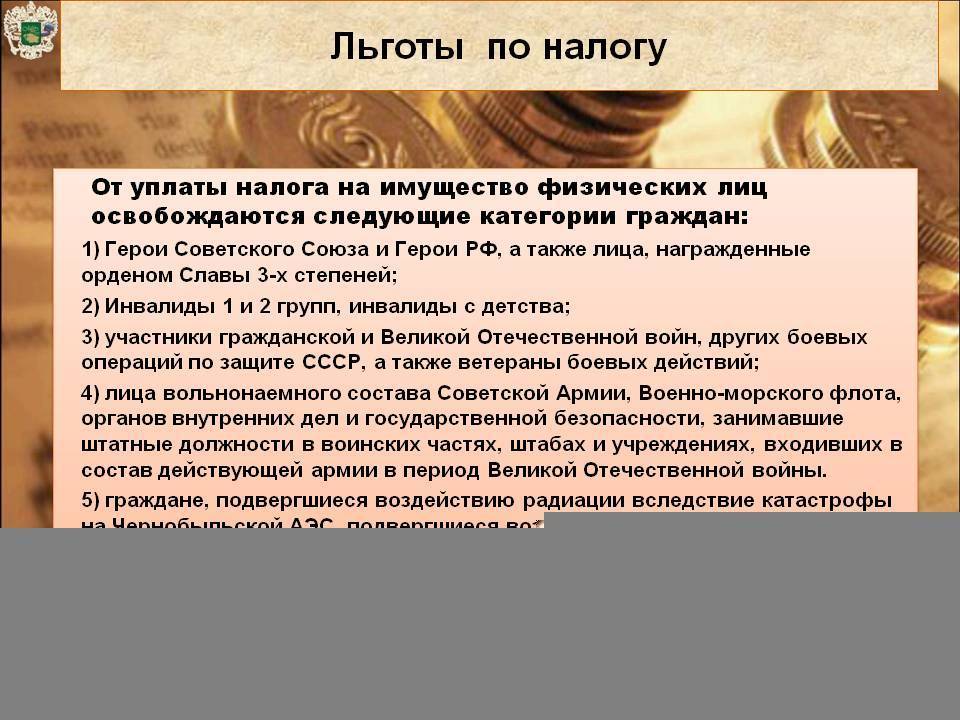

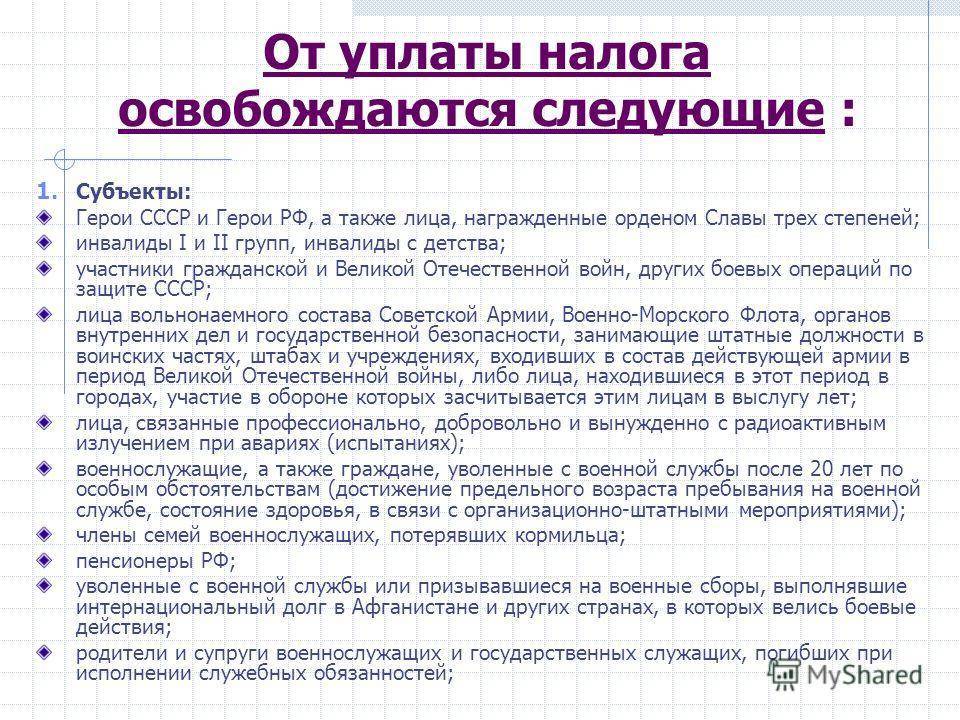

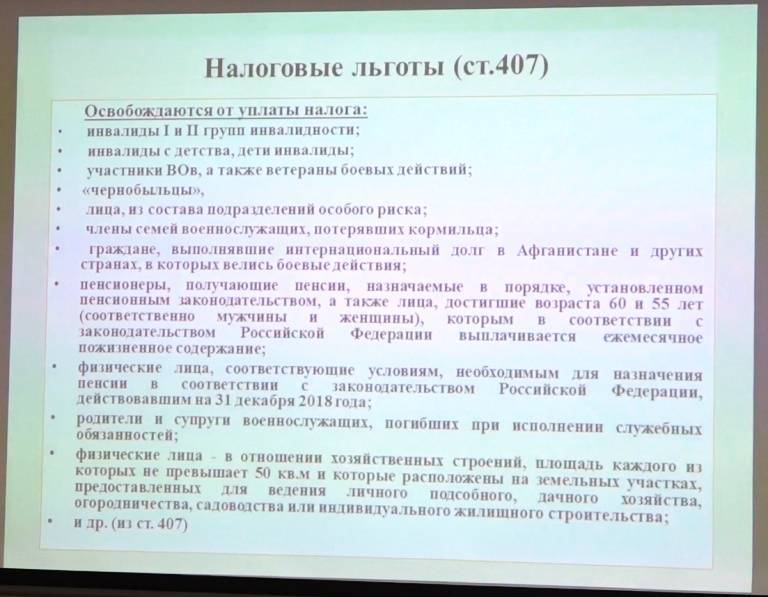

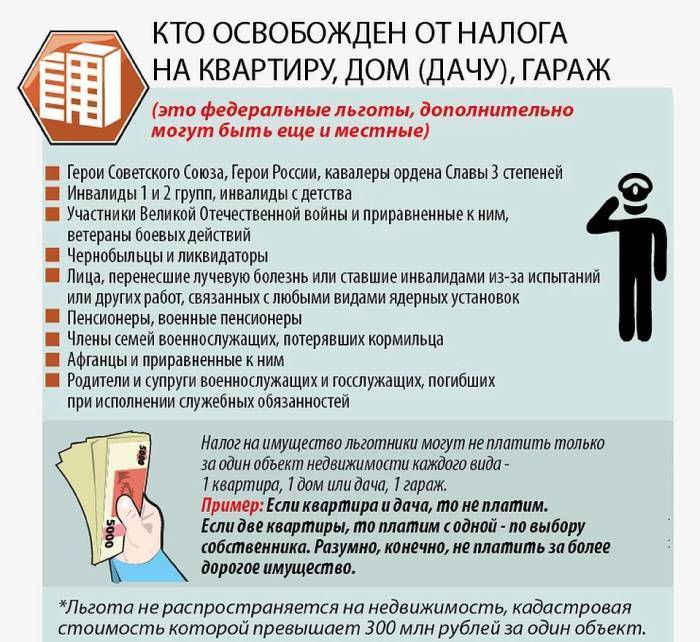

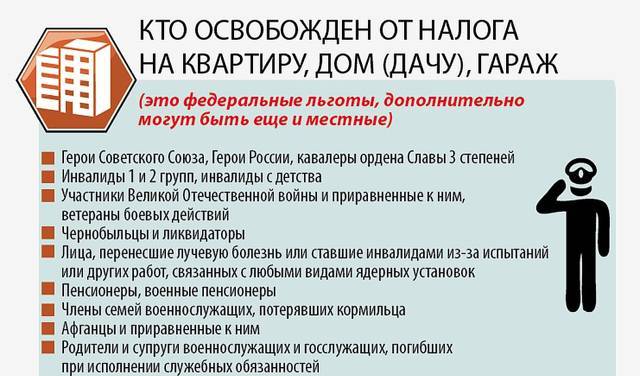

Действующая система налогообложения устанавливает льготы для следующих категорий физических лиц:

- Граждане пенсионного возраста, получающие пенсионные выплаты;

- Действующие военные и военнослужащие пенсионеры;

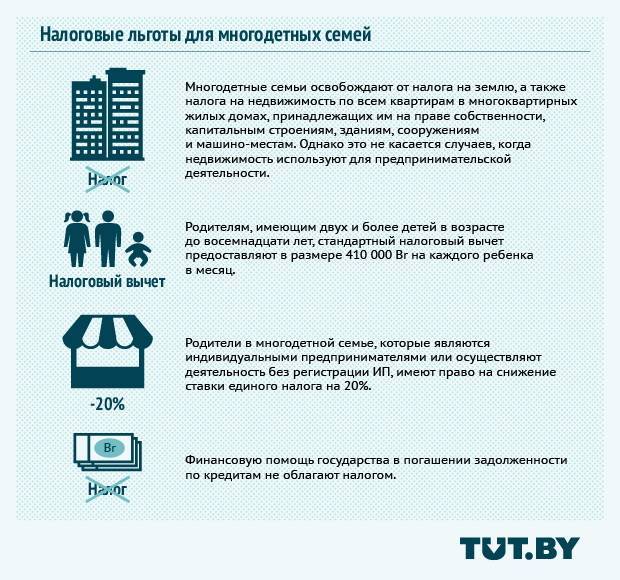

- Семьи, имеющие статус многодетных;

- Герои РФ, или Советского Союза;

- Люди с инвалидностью;

- Ветераны трудовой деятельности;

- Принимавшие участие в военных операциях;

- Ликвидаторы последствий атомных катастроф (ЧАЭС, завод «Маяк»);

- Вдовы, или вдовцы граждан, которые погибли, выполняя военный долг и т.д.

Что касаемо особых статусов объектов налогообложения, то к ним относят:

- Жилплощадь, купленная в ипотеку. Сборами не облагаются все суммы ипотечных кредитов до трёх миллионов рублей. При стоимости жилья, превышающей упомянутую, то сбор припадает исключительно на ту сумму, что свыше нормы;

- Льготное предложение оформляется на любую жилплощадь и их доли, только если гражданин, который их приобрел не получал такую компенсацию после две тысячи тринадцатого года и не превысило сумму в два миллиона рублей;

- В отдельных регионах от налога освобождается автотранспорт, при определенном количестве лошадиных сил, а также убирается налог за прибыль с продажи авто, при соответствии его следующим критериям:

- Стоимость не более двухсот пятидесяти тысяч рублей;

- Авто числилось в собственности гражданина не менее трех лет;

- Сумма продажи менее, либо равна количеству средств, которые стоил данный автомобиль при покупке.

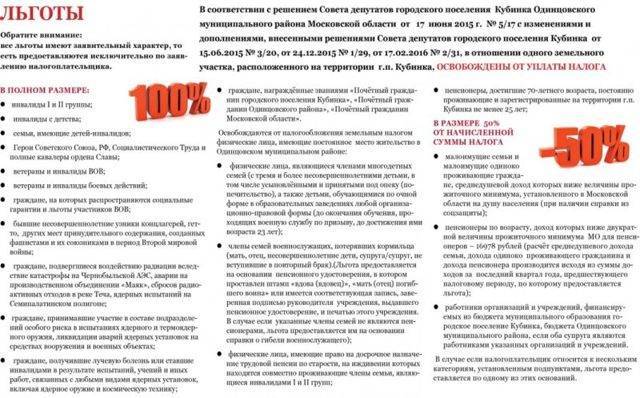

На региональном уровне список льготников может расширяться, зависимо от постановлений местных властей.

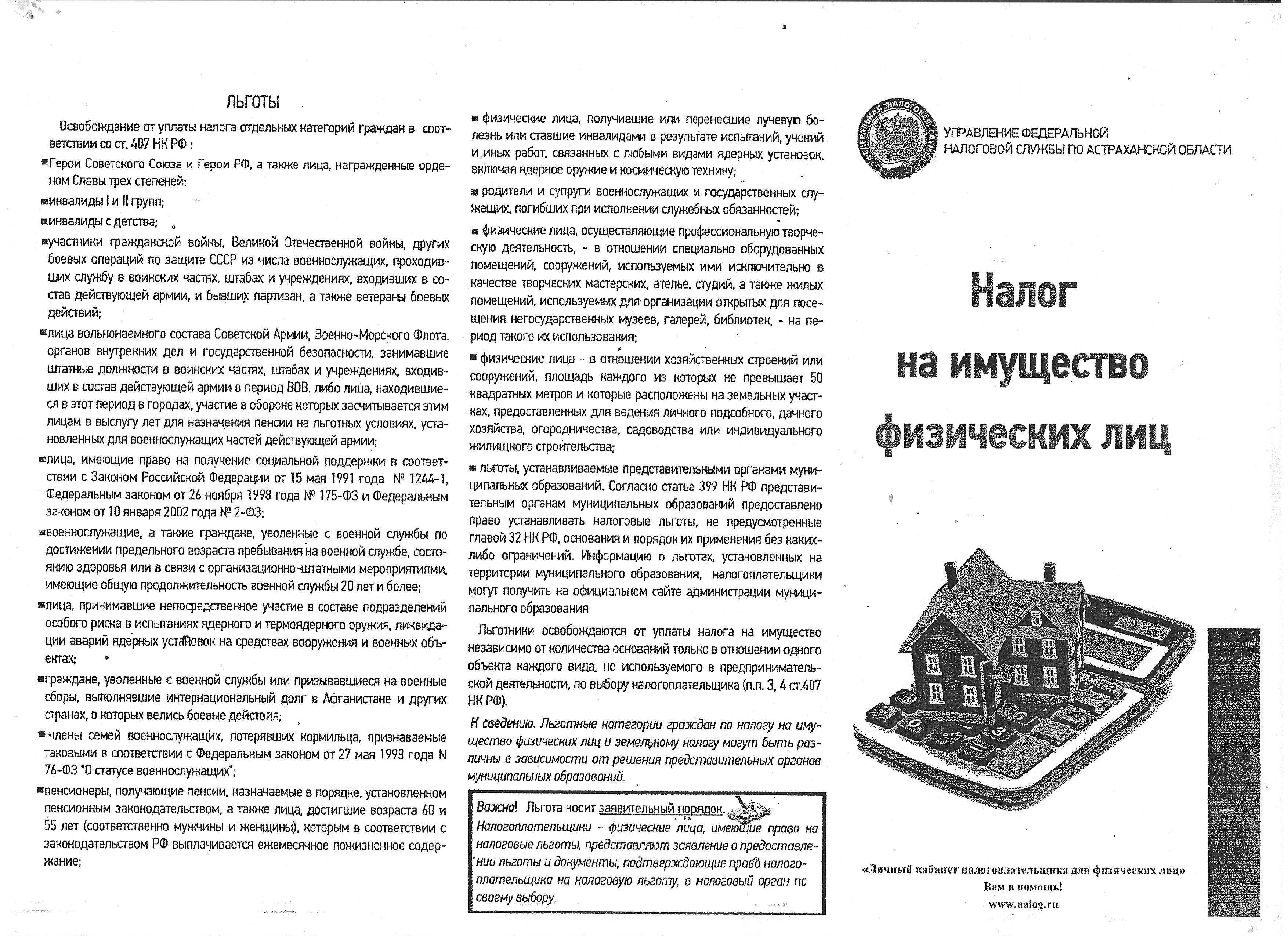

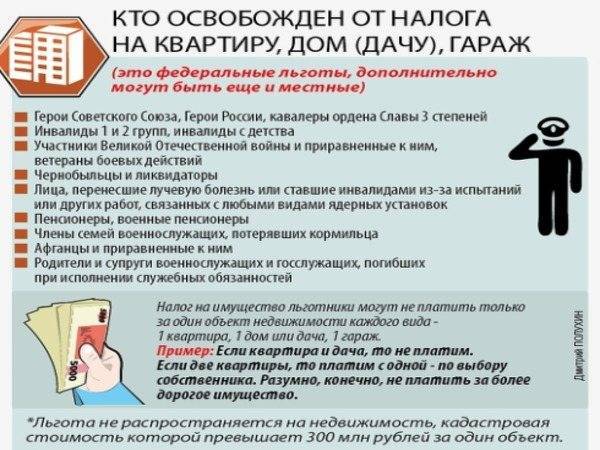

Платят ли военнослужащие налог на имущество?

Налоговым законодательством предусмотрена возможность предоставления льгот по налогу на имущество для военнослужащих. Однако это не означает полное освобождение от налоговых обязательств. Начисление по имущественному налогу для данной категории граждан происходит на общих основаниях.

Полностью от уплаты налога освобождаются:

- лица офицерского состава, проходящие контрактную службу;

- лица младшего командного состава, проходящие военную службу по контракту;

- офицеры запаса, которые были мобилизованы в войска согласно указу президента РФ.

После 2015 года от уплаты налога на имущество освобождены и граждане, проходящие военную службу по призыву. Однако льгота предоставляется им лишь на период прохождение службы. Она будет действовать с момента зачисление призывника в рядовой состав части и до увольнение его в запас по окончанию службы.

Движимое и недвижимое

После января 2013 года физические лица полностью освобождены от уплаты налога за движимое имущество.

Что касается недвижимости, начисление военнослужащим налога на нее происходит на льготных условиях.

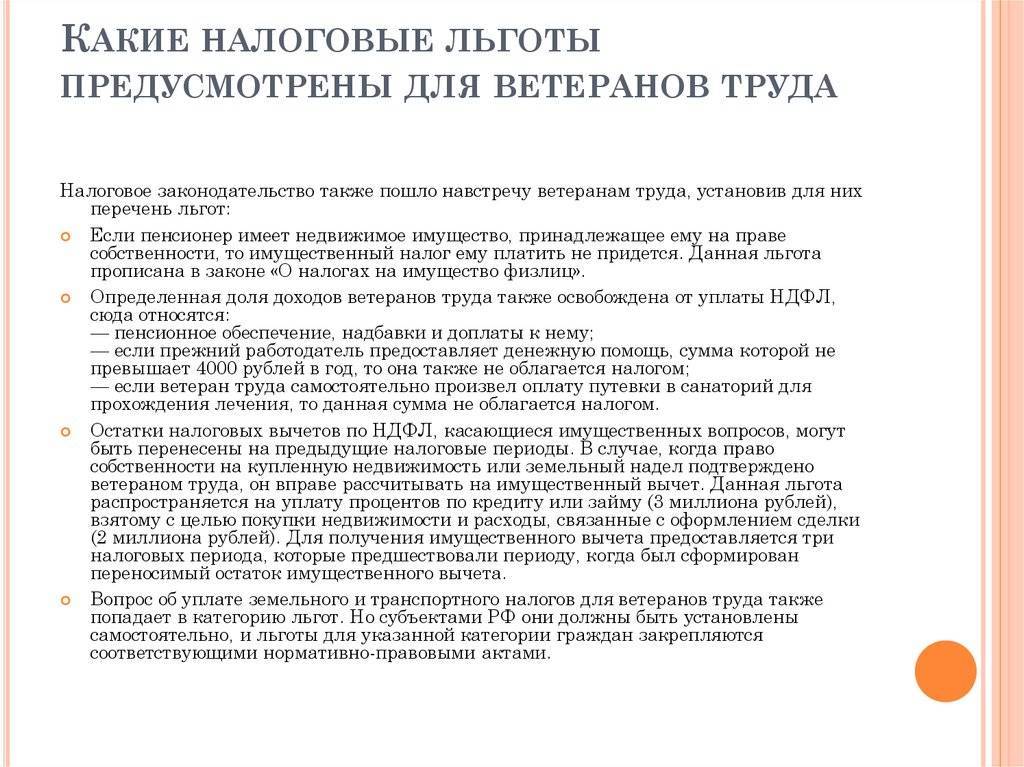

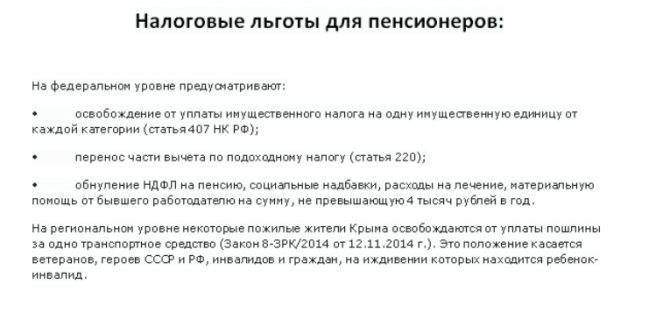

Налоговые льготы для военных пенсионеров

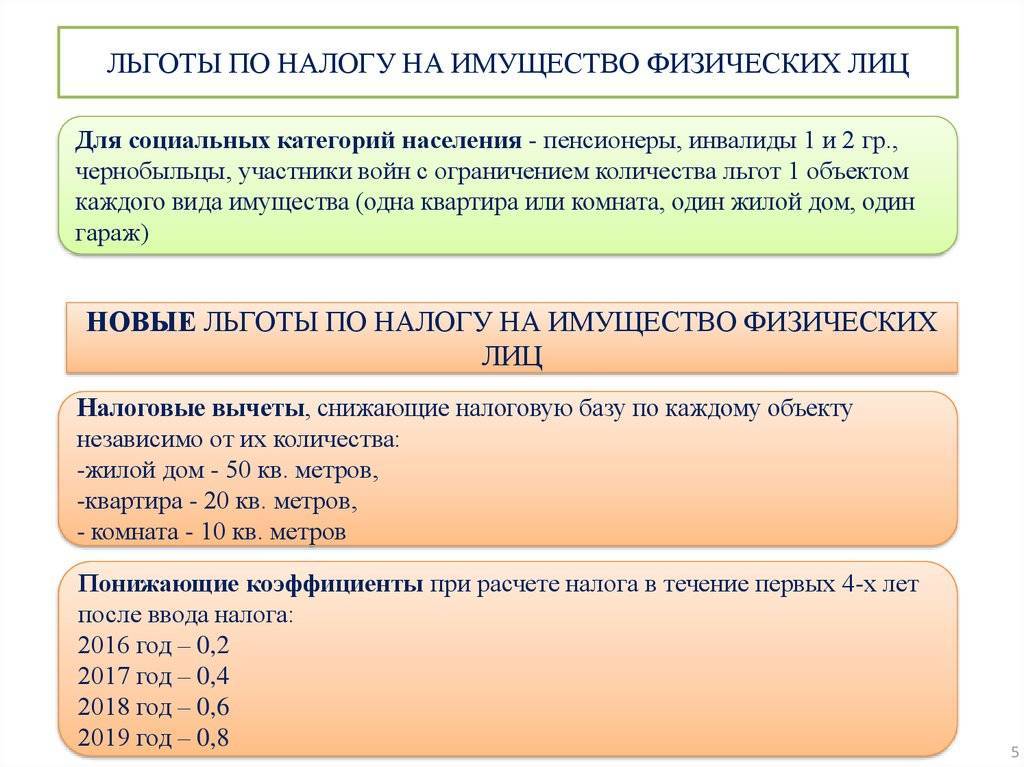

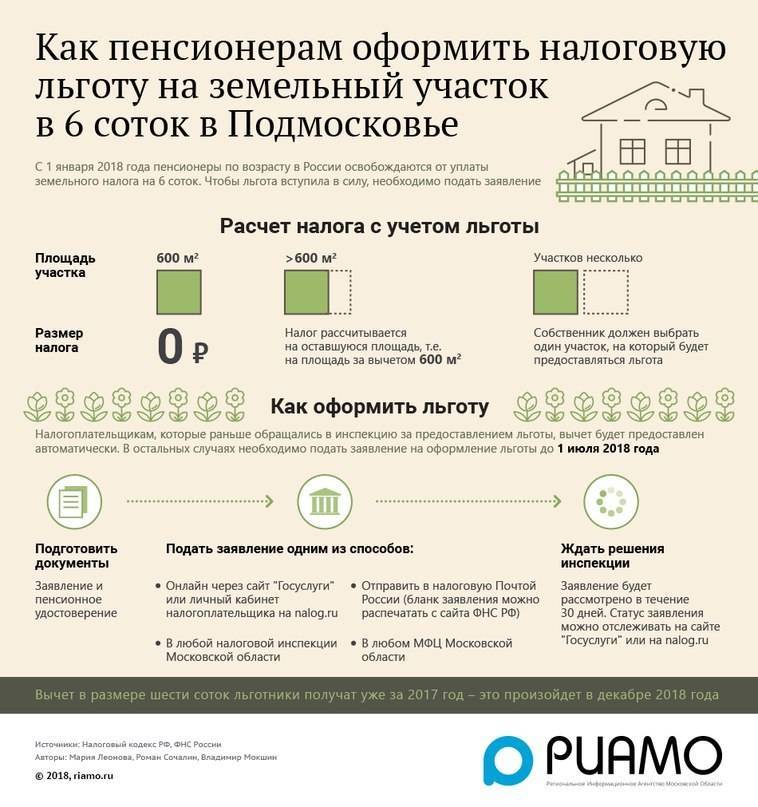

Рассмотрим положенные налоговые льготы для военных пенсионеров по налогу на имущество 2020 года и на землю. Также, как и обычные, военные пенсионеры не уплачивают налоги с одной недвижимости (п. 7, ст. 407 Налоговый Кодекс Российской Федерации), и с сумм материальной помощи, выданной на работе.

Военные, которые в связи с выходом на пенсию были отчислены со службы, но продолжающих работать, также имеют право получить налоговый вычет при продаже или покупке жилья с максимальной суммой 2 млн. рублей при покупке, и в пределах 1 млн. рублей при реализации.

Послаблений по транспортному и земельному налогу у ВП не существует на данный момент. Такая льгота была до 2004 г. на государственном уровне, но к сожалению, в связи с принятием Федеральный закон «О социальной помощи пенсионерам и инвалидам» от 02.08.1995 № 122 данную норму упразднили для всех пожилых людей, независимо от наличия статуса ВП. Поэтому для уточнения послаблений по налогам нужно обратиться в администрацию, возможно в вашем регионе действуют особые условия для данной категории лиц.

Порядок получения

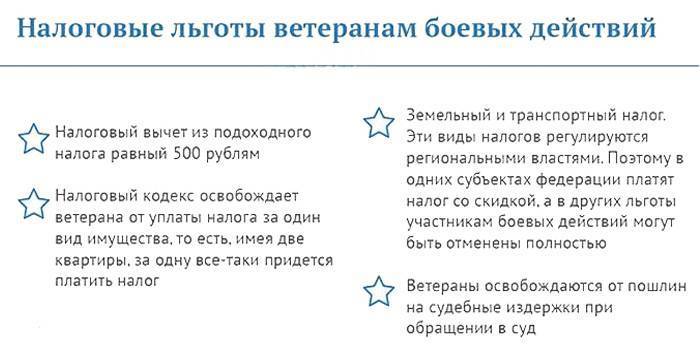

Чтобы реализовать налоговые льготы, положенные для ветеранов военной службы, необходимо выяснить их полный перечень, и заявить о желании воспользоваться каждой из них. По умолчанию при расчете налогов ни одно из послаблений для ВДБ не учитывается.

Выяснить, какие привилегии, и на каких условиях положены ветерану, а также оформить все налоговые льготы можно в одном месте — территориальном отделении ФНС.

Следует подать заявление о предоставлении каждой льготы, на которую претендует ВБД.

Гражданин, являющийся участником военных операций, но не оформивший документ должным образом, не сможет рассчитывать на льготы, пока не получит удостоверение.

Чтобы воспользоваться скидками, или отменить возможные налоги, ветерану могут потребоваться документы, подтверждающие соблюдение условий программ поддержки. Так, для уменьшения автосбора понадобится ПТС, для отмены выплат за участок — кадастровая документация и бумаги о правах собственности, а для того, чтобы не платить госпошлину, будет достаточно предъявить удостоверение.

Какие существуют налоговые льготы?

Абсолютно все налоговые преимущества, предоставляемые физическим лицам, зафиксированы в НК РФ. Именно в нем определяются правила выдачи, разновидности и размерности скидок на налоговые ставки.

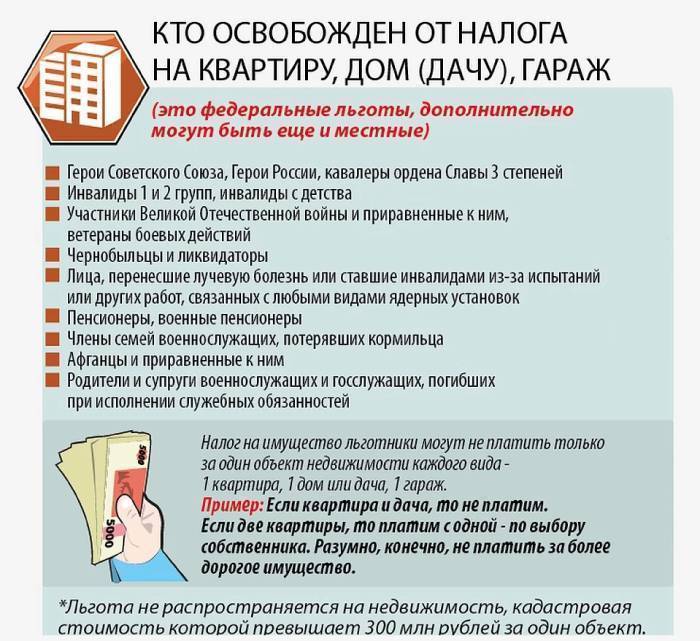

На имущество

НК РФ определяет налоговый сбор с любой разновидности имущества физического лица. Помимо этого, в Кодексе указаны и критерии, при наличии которых имущество не облагается налогами.

Классификация основных доходов на имущество приведена ниже:

- Налогообложение жилплощади и других помещений. Согласно законодательству, каждое помещение, которое относится к владению физического лица, подлегает обложению налогом. Для отдельных категорий граждан может производиться частичное, либо полное освобождение от проплаты по налоговым сборам;

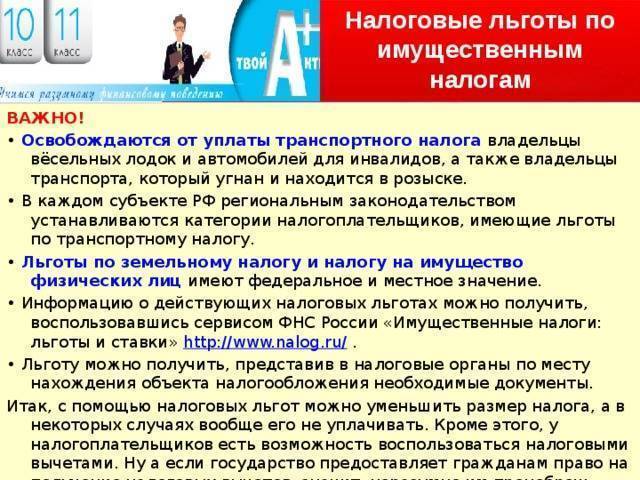

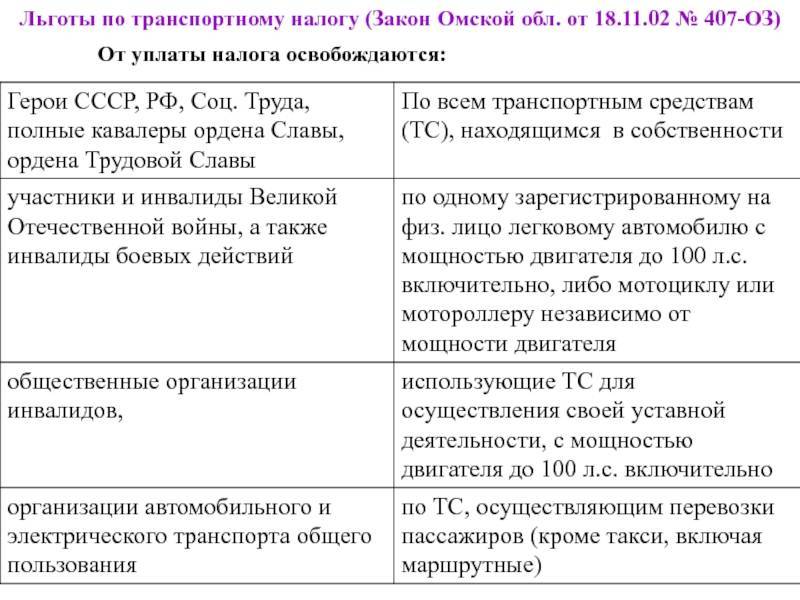

- Сбор налога с автотранспорта. Устанавливается и регулируется местными властями, однако государственными законами установлена предельная планка, превысить которую нельзя. Частичное, или полномерное право на освобождение от уплаты данного налога может предоставляться определенным категориям граждан, либо при соответствии автомобиля определенным в законопроектах характеристиках;

- Налоги на землю. Распространяются абсолютно на все земельные участки, принадлежащие физическому лицу. Освобождение может производиться при соответствии граждан определенным критериям.

Каждый случай рассматривается в индивидуальном порядке уполномоченными органами.

Налоговые вычеты

Данная разновидность льготного преимущества позволяет не уплачивать налоговый сбор с денежных средств, проплаченных на определенные в законодательстве цели. Такая налоговая льгота может устанавливаться только по факту оплаты средств.

То есть, физическое лицо производит оплату личной потребности, попадающей под эту группу. После этого, требуется предоставить документ, подтверждающий расходы в НС РФ.

Бывают следующие разновидности налоговых вычетов:

- Социальные – предназначены для частичного возврата средств, потраченных на обучение, лечение, страховые, или пенсионные взносы, а также пожертвования. Для всех этих вычетов установлена одна определенная сумма;

- Стандартные – определяются абсолютно для всех категорий граждан РФ, которые получают облагаемую налогами прибыль и имеют ребенка. Налоговые вычеты производятся ежемесячно, в размере, зависящем от статуса ребенка (здоровый, или ребенок с инвалидностью) и родителя (родитель-одиночка, многодетная семья);

- Имущественные – применение при приобретении жилплощади, а также при продаже недвижимости, или автотранспорта. При покупке жилья, плательщику налогов полагается частичный возврат уплаченного налога с суммы, оплаченной за жилплощадь. При продаже, с него не взымается налог от полученной прибыли. Выплаты предполагаются только при соблюдении ряда определенных условий.

Налоговая льгота может устанавливаться только по факту оплаты средств

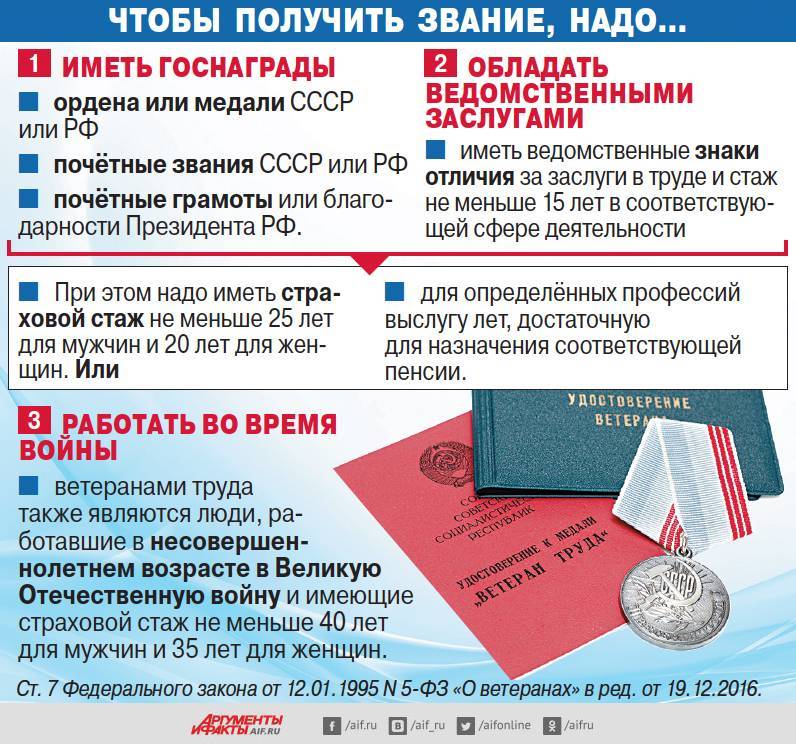

Чем установлены и кто имеет право

определяет тех людей, которые могут претендовать на льготы по налогам. В частности, к таким лицам относятся как военнослужащие, так и те, кто уволен с военной службы, достигнув предельного возраста пребывания на ней, по здоровью или в связи с оргштатными мероприятиями. Одновременно общий период военной службы таких граждан должен составлять не менее 20 лет.

- служащие по контракту офицеры, прапорщики и мичманы, сержанты, старшины, солдаты, матросы, курсанты организаций ВПО и военных образовательных организаций высшего образования, сержанты и старшины, солдаты и матросы;

- служащие по призыву сержанты, старшины, солдаты и матросы, проходящие военную службу по призыву, курсанты организаций ВПО и военных образовательных организаций высшего образования до заключения с ними контракта о прохождении военной службы.

Налог на имущество для военных пенсионеров: как правильно оформить налоговые льготы в 2020 году

Перечень и правила предоставления налоговых льгот военным пенсионерам

- Обладающих 20-летней выслугой и ушедших в отставку по собственному желанию или уволенных по этой причине. Также отстраненных от службы по состоянию здоровья, из-за ОШМ .

- Ставших нетрудоспособными из-за армейской службы.

Исключительно вышеозначенные субъекты вправе претендовать на различные виды преференций. Действуют следующие льготы по налогам для военных пенсионеров в 2020 году:

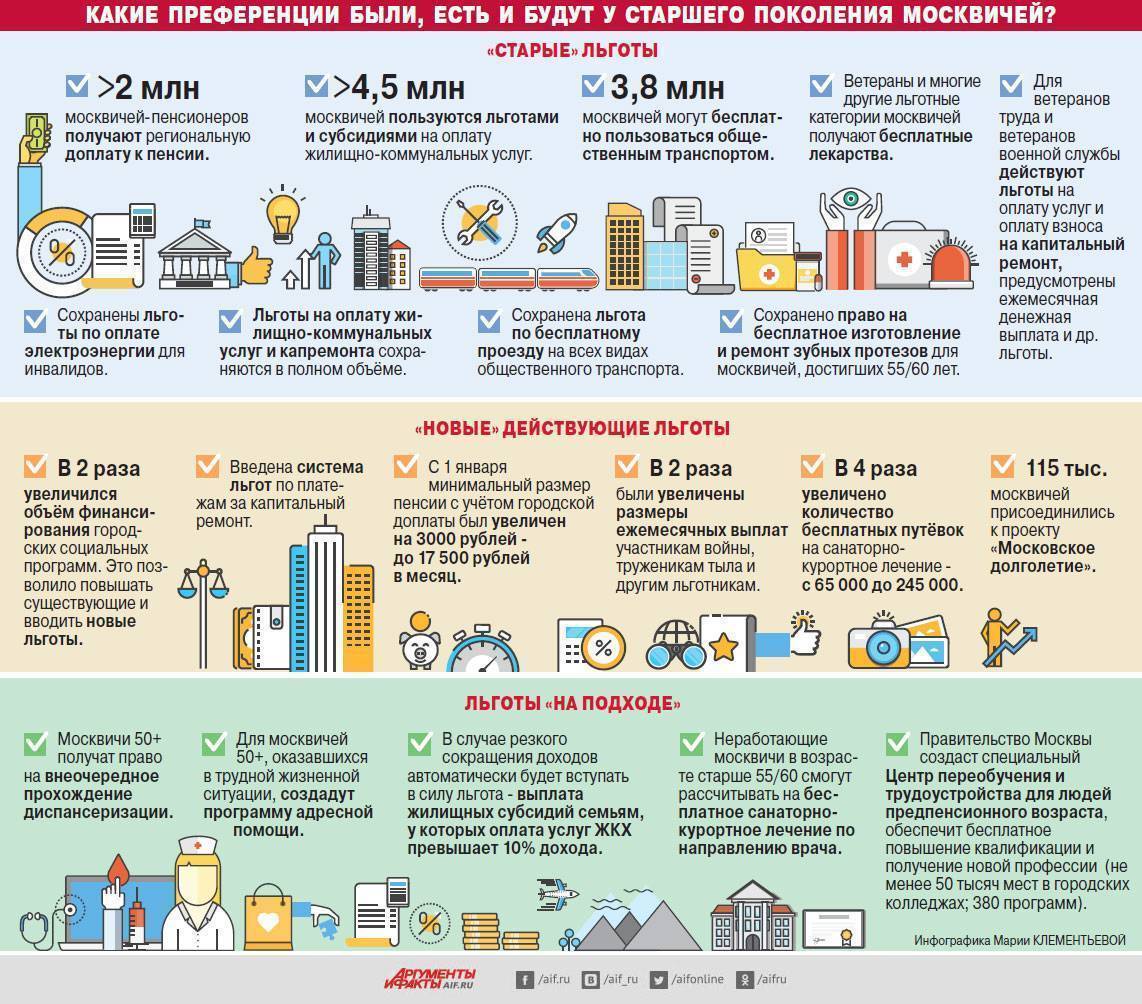

- скидки на транспортный налог. Это не федеральный вид сбора, поэтому величина скидки и собственно возможность ее предоставления рассматриваются на законодательном уровне каждого региона в отдельности;

- скидка на имущественный взнос. Точнее полное освобождение от уплаты на один объект недвижимости;

- в некоторых регионах предоставляются льготы военным пенсионерам по земельному налогу. Уменьшается налогооблагаемая сумма;

- послабления по НДФЛ . У военных пенсионеров не высчитывается 13% с пенсионных выплат, страховок, компенсаций, подарков до 10 тыс. рублей.

Льгота представляет собой частичное освобождение, действие скидки. У многих вызывает интерес, от каких налогов освобождены военные пенсионеры РФ полностью. Так, не платят бывшие военнослужащие за один объект недвижимости, находящийся в собственности.

Законодательное регулирование

Налоги относятся к одному из главных источников пополнения государственной казны, поэтому в вопросах налогообложения должны царить четкость и порядок. Налоговые льготы для военных пенсионеров в 2020 году, а также иные виды преференций регулируются различными НПА :

Виды государственной помощи

- обеспечение собственными квадратными метрами. Возможно получение жилищного сертификата, разовой денежной выплаты под частную постройку, компенсирование затрат на найм жилого помещения (ст. 15 Федеральный закон «О статусе военнослужащих» от 27.05.1998 N 76-ФЗ);

- доплата нетрудоспособным вследствие военной травмы — 1000 рублей в месяц (п. 1 президентского указа № 887);

- медицинское обеспечение военных пенсионеров. Безвозмездное лечение происходит в том медучреждении, к которому был прикреплен при службе;

- бесплатные лекарства;

- санаторно-курортное лечение военных пенсионеров;

- протезирование зубов для военных пенсионеров бесплатно;

- льготный проезд на общегосударственных ТС ;

- прочие.

Регионы вправе расширять перечень установленных преференций для вышеозначенной категории лиц.

Налог на имущество

По налогу на имущество для военных пенсионеров в 2020 году льготы предполагают абсолютное избавление от оплаты лишь за один объект одного вида. Например, Сидоров, полковник в отставке, получает пенсию по военному стажу. Он является владельцем двух квартир, одного гаража. По своему выбору пенсионер не станет оплачивать налог на имущество за одну из квартир и гараж. За вторую — вынужден заплатить в полном объеме.

Порядок оформления

Чтобы получить льготы по налогам на имущество физических лиц, военному пенсионеру следует обратиться в инспекцию своего района. Сделать это возможно самолично, через доверенное лицо, посредством почтовой отправки. Осуществить задуманное лучше до 1 ноября, поскольку впоследствии будет осуществляться расчет для оплаты налогов.

В уполномоченное учреждение прилагается следующий пакет документации:

Региональные особенности

В Московской области пенсионеры не освобождены от оплаты автомобильного налога, но ветераны боевых действий и военные инвалиды обладают такой прерогативой (ст. 25 закона МО № 151).

Тридцать пять тысяч рублей — не облагаемая налогом часть стоимости земельного участка в городе Твери. Так реализуется льгота по земналогу для получивших нетрудоспособность при несении службы лиц и ветеранов боевых действий.

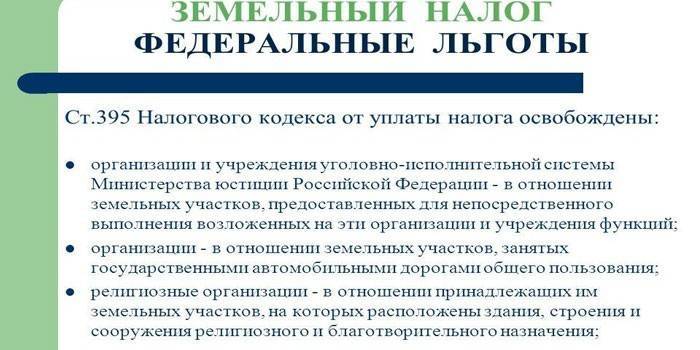

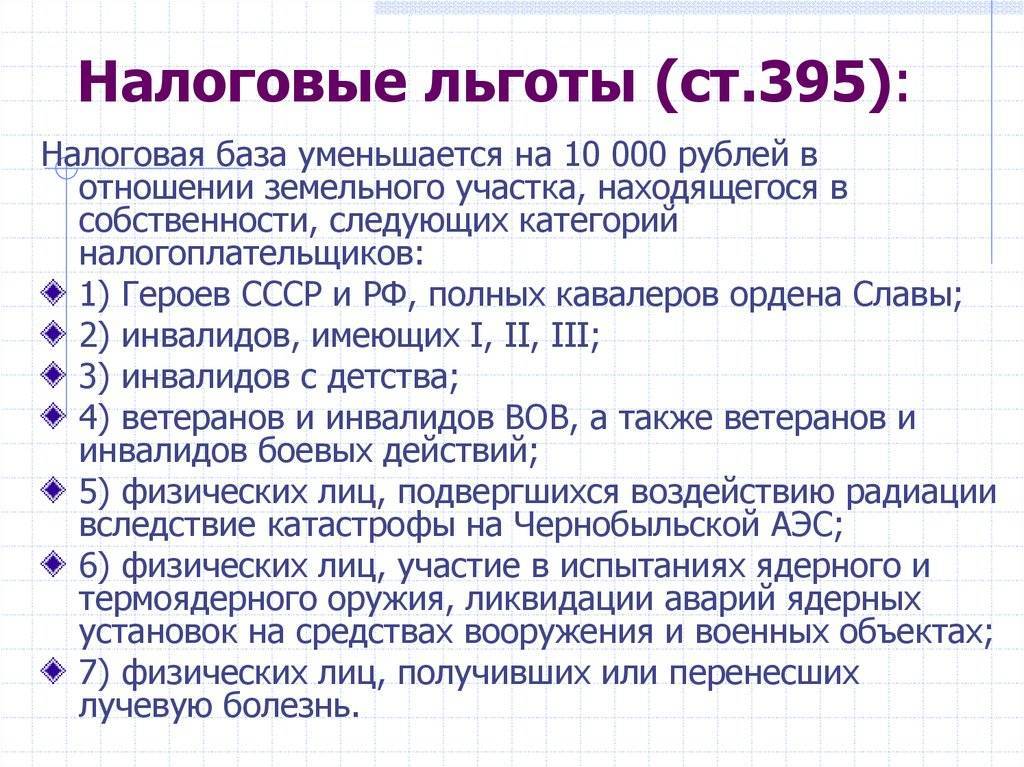

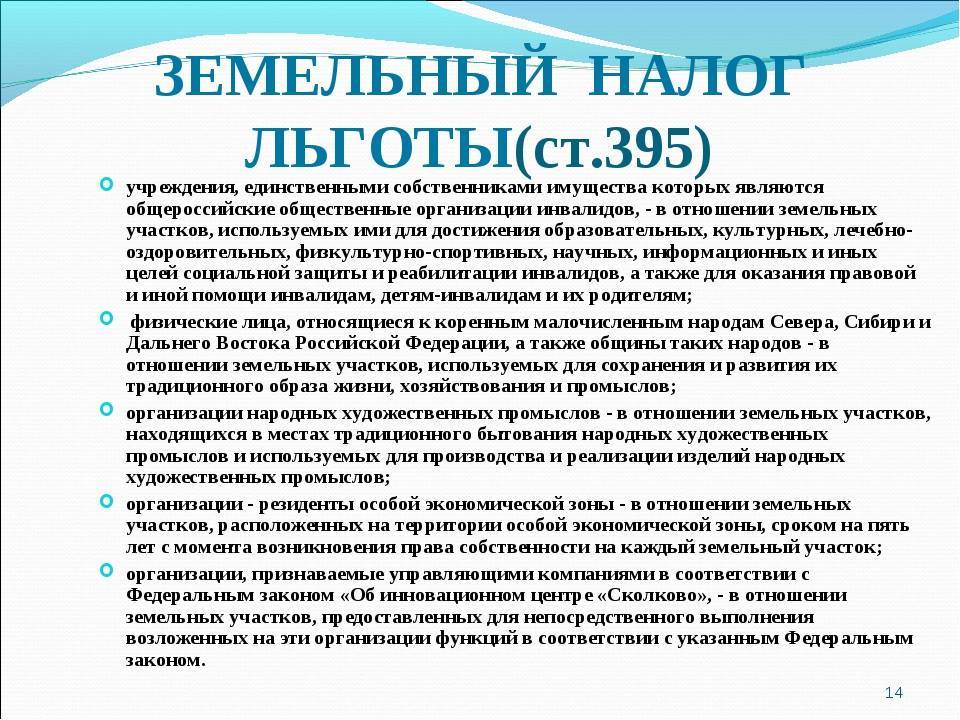

Привилегии по земельному налогу

Информацию об обязательных сборах гражданин может получить, обратившись в налоговую инспекцию. Автоматически привилегии действовать не будут. Они предоставляются на основании заявления и пакета документов, подтверждающих право резидента на их получение.

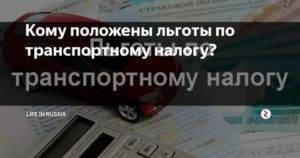

Налоговые льготы для военнослужащих на землю с 2017 года немного видоизменились – сбор взимается с кадастровой стоимости (до этого учитывался инвентаризационной показатель). Для каждого типа имущества предусмотрена определенная ставка – от 0,1 до 2%.

Льготы по земельному налогу подразделяются на несколько видов:

- освобождение от сборов в полном объеме;

- уменьшение налоговой базы на 10 тыс. рублей;

- привилегии, установленные на региональном уровне.

После принятия заявление и документов, сотрудник ИФНС осуществляет их проверку на подлинность. Затем инспекция принимает решение о предоставлении одного из бонусов. С этого момента производится перерасчет налога на землю с учетом полученной льготы за весь период ее действия.

Порядок оформления

Процедура реализации льготной программы предполагает обращение в налоговый орган. Первое, что необходимо сделать — это установить подходящее отделение ИФНС. Структуру следует выбирать с учетом места регистрации пенсионера. Чаще ограничений по срокам обращения нет, фактически заявление на льготу можно подать в любой период времени. Однако считается, что лучшим вариантом будет оформление до 01 ноября того года, когда необходимо использовать государственную поддержку.

После определения подразделения инспекции следует подготовить пакет документации. Она прилагается непосредственно к заявлению. В нее входят следующие бумаги:

- документ, устанавливающий личность;

- ИНН;

- справка из пенсионного фонда;

- сведения от военкомата о статусе бывшего военнослужащего;

- свидетельство, устанавливающее права на имущество.

Необходимо заранее подготовить опись передаваемых документов в целях контроля над процедурой их принятия и рассмотрения.

После рассмотрения заявления, которое занимает около 5-ти рабочих дней, военному пенсионеру высылают уведомление. Если итог положительный, тогда льгота начинает действовать в тот же месяц. Когда налоговая отказывает, то чаще это происходит ввиду отсутствия необходимых сведений. Обычно такие ошибки можно исправить сразу, в противном случае допускается подача жалобы руководителю выбранного подразделения налоговой инспекции и оспаривание решения.

Если имеется опыт реализации прав на льготу в связи с наличием статуса военного пенсионера, то поделитесь информацией в разделе комментариев, а также задайте свои вопросы.

Загрузка …

Порядок оформления

Вопросом рассмотрения предоставления льгот занимается налоговая служба. Она направляет уведомления о необходимости совершить обязательные платежи и, соответственно, снижает ставки для отдельных субъектов. Распоряжаясь своим правом на льготу, военнослужащий должен лично обратиться к инспектору службы с письменным заявлением и обоснованием решения про освобождение от налога.

Заявление выступает основным документом, порождающим необходимость службы рассмотреть возможность применения льготного режима. Чтобы обращение было принято, необходимо указать ряд обязательных сведений:

- информацию о заявителе (полное имя, адрес, ИНН, паспортные данные);

- контакты (телефон, адрес электронной почты);

- отражение намерения реализовать свое право на льготу, основания для этого;

- личную подпись субъекта;

- дату составления.

Обозначить в заявлении день, когда составляется документ, необходимо тот же, чтобы не возникло спорных ситуаций со сроками рассмотрения обращения.

Если военнослужащий нарушает установленные периоды времени для получения льготы, то он не лишается своего права на нее. Перерасчет налога будет возможен, но займет большее количество времени. Кроме того, военный может потребовать изменение суммы налогов и за предыдущие периоды, если им не было осуществлено обращение, однако, здесь нужно соблюсти срок исковой давности в 3 года.

Обеспечение жильем

На новом месте службы военные и их семьи бесплатно обеспечиваются служебным жильем в срок, не превышающий 3 месяцев. Многодетным семьям, в которых воспитывается 3 и более ребенка, служебная квартира предоставляется в первоочередном порядке. На данный вид жилья не предоставляется права собственности, и военнослужащие обязаны его покинуть после окончания контракта или при переводе на службу в другой регион.

Лица, заключившие контракт до 1998 года, вправе рассчитывать на субсидирование государством покупки жилья либо его самостоятельного возведения. Данным правом можно воспользоваться только при отсутствии собственного имущества либо при его несоответствии норме жилой площади на 1 человека, равной 18 м2. Исходя из данных норм, а также среднерыночной цены на недвижимость, государство осуществляет частичное финансирование покупки или строительства жилья для военнослужащих.

Еще одним способом получения помощи в обретении жилья является военная накопительно-ипотечная система (НИС). Участвовать в ней вправе граждане, заключившие контракт после 01.01.2005 г. Суть в том, что на протяжении 3 лет после внесения военнослужащего в реестр НИС на его счет поступают взносы из федерального бюджета. В 2020 году их размер составит 268 465,60 рублей. Накопленная за 3 года сумма может быть использована в качестве первоначального взноса на приобретение ипотечного жилья. Далее до достижения военнослужащим 45-летнего возраста либо до его увольнения взносы по жилищному кредиту осуществляются государством.

Нормативное регулирование

Налогообложение контролируется одним из основных нормативных актов страны — “Налоговый кодекс Российской Федерации (часть первая)” от 31.07.1998 N 146-ФЗ. Право на получение льгот при оплате налогов на имущество, транспорт, землю предоставляется военнослужащим только в том случае, если срок их службы составил 20 и более лет. Об этом указано в пункте 7 статьи 407 “Налоговый кодекс Российской Федерации (часть первая)” от 31.07.1998 N 146-ФЗ.

Если на послабление претендует военный пенсионер, то используют Указ Президента РФ от 9 января 2012 г. № 45 «О внесении изменения в Положение о порядке прохождения военной службы, утвержденное Указом Президента Российской Федерации от 16 сентября 1999 г. № 1237».

Также для этого приняты различные нормативно-правовые акты:

- Приказы Министерства обороны.

- Конституция Российской Федерации.

- Федеральный закон от 7 ноября 2011 г. N 306-ФЗ “О денежном довольствии военнослужащих и предоставлении им отдельных выплат”.

Подробнее в статье: ФЗ “О денежном довольствии военнослужащих и предоставлении им отдельных выплат”